잘나가던 100兆 부동산펀드도 '휘청'

입력

수정

지면A1

3월 설정액 55개월 만에 감소

해외펀드서 8558억 빠져나가

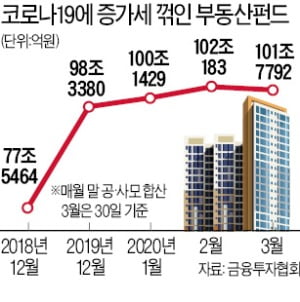

1일 금융투자협회에 따르면 국내 부동산펀드 설정액은 지난달 30일 기준 101조7792억원으로 집계됐다. 2월 말에 비해 2391억원 줄었다. 월별로 부동산펀드 설정액 규모가 줄어든 것은 2015년 8월 이후 4년7개월 만이다. 부동산펀드는 저금리 시대 투자처로 꼽히며 2017년 50조원, 올 들어 100조원을 넘어섰다.

일부 공모펀드와 리츠(REITs·부동산투자회사) 등 부동산 투자상품 수익률도 악화하고 있다. 금융정보업체 에프앤가이드에 따르면 지난달 국내와 해외 부동산펀드의 1개월 평균 수익률은 각각 -0.62%와 -2.20%를 기록했다.美·유럽지역 빌딩·호텔 투자 '올스톱'…부동산펀드 투자심리 급랭국내 부동산펀드는 2015년 이후 줄곧 성장가도를 달렸다. 저금리 시대의 대표 투자상품이 됐다. 투자손실 위험이 적고 안정적 수익을 올릴 수 있는 ‘중위험·중수익’ 상품으로 자리잡으며 투자금을 빨아들였다. 2014년 29조원이었던 부동산펀드 설정액은 2017년 50조원, 2018년 70조원을 넘어섰고, 올 1월엔 100조원을 돌파했다. 설정액은 2015년 9월부터 지난 2월까지 한 번도 줄어들지 않았다.

하지만 신종 코로나바이러스 감염증(코로나19)은 잘나가던 부동산펀드를 멈춰 세웠다. 코로나19의 세계적 확산(팬데믹) 공포가 해외 부동산 등을 대상으로 하는 신규 펀드 출시를 막았다. 미국·유럽을 중심으로 부동산 경기가 급속히 얼어붙자 부동산펀드의 주고객인 연기금 등 기관투자가도 투자할 엄두를 내지 못하고 있다.

금융투자업계는 당혹스러워하고 있다. 해외 부동산 등 글로벌 대체투자는 지난 수년간 국내 금융투자업계의 새로운 먹거리로 자리잡았기 때문이다.

부동산 등 대체투자를 중심으로 하는 자산운용사가 대거 등장했고, 증권사들도 해외 부동산 관련 부서와 인력을 경쟁적으로 늘렸다. 급기야 프랑스 파리 오피스 밀집지구인 라데팡스 등지에서는 한국 증권사끼리 빌딩 인수를 놓고 치열한 경쟁이 벌어지기도 했다.하지만 코로나19 확산으로 이 모든 작업은 ‘올스톱’됐다. 항공기 운항 등 국가 간 이동이 불가능해졌기 때문이다. 대체투자 전문 운용사인 마스턴투자운용은 올해 프랑스, 독일, 네덜란드 등 유럽지역 주요 오피스 빌딩을 사들여 공모형 리츠(부동산투자회사)로 선보일 계획이었다. 하지만 지난 2월 말부터 유럽 각국이 한국발(發) 승객을 대상으로 입국금지 조치를 내리면서 인수 협상이 무기한 중단됐다.

기관투자가에 지분을 재매각(셀다운)하기 위해 미리 빌딩 등 대규모 해외자산을 사들인 증권사들은 비상이 걸렸다. 국내 주요 연기금이 코로나19를 이유로 투자에 필요한 현지 실사작업을 중단했기 때문이다.

실물경기 후퇴 걱정에 투자심리 ‘급랭’

코로나19 사태가 장기화되며 글로벌 실물경기 하강이 불가피해졌다는 점도 부동산펀드에 대한 부정적 전망의 이유가 되고 있다. 신용평가회사 무디스는 최근 발간한 보고서에서 미국의 상가와 호텔·레저 부동산 등이 코로나 사태로 큰 타격을 받을 것으로 내다봤다. 영국에선 지난달 17일부터 9개 자산운용사가 130억파운드(약 20조원) 규모의 부동산펀드 거래를 일시 중단했다. 미국 투자은행(IB) 뱅크오브아메리카메릴린치에 따르면 2008년 글로벌 금융위기 전후인 2007~2009년 런던과 파리의 오피스빌딩 가격은 각각 59%, 36% 하락했다.

유럽을 중심으로 해외 부동산 투자에 주력했던 국내 연기금은 보유자산 가치 하락에 따른 손실을 우려하고 있다. 지난해 국내 기관이 사들인 유럽 부동산은 125억유로(약 17조원)어치에 달한다.

일부 증권사는 벌써 부동산 인수자금 마련 등에서 어려움을 겪고 있다. 중국 안방보험과 미국 내 최고급 호텔 15개를 7조원에 사들이는 계약을 맺은 미래에셋은 미국 현지에서 자금조달 협상이 길어지면서 상반기 내 최종 인수를 사실상 포기했다. 올초 영국 재규어랜드로버 물류센터를 4300억원에 인수하기로 한 한국투자증권도 현지 금융사들이 대출금리를 높여 어려움을 겪고 있다. 미래에셋대우의 마중가타워(1조830억원), 하나금융투자의 CBX타워(5800억원) 등 파리 라데팡스 오피스빌딩 재매각 작업도 진척이 없다.

금융투자업계에서는 이런 추세가 지속되면 지난해 독일 헤리티지 파생결합증권(DLS)처럼 개인들이 투자한 관련 상품에서도 손실 사례가 나올 가능성이 있다며 우려하고 있다. 지난달엔 디스커버리자산운용의 1000억원 규모 미국 부동산대출펀드 환매가 중단되기도 했다.신용상 금융연구원 선임연구위원은 “해외부동산펀드는 대부분 만기가 정해져 있는 폐쇄형 사모 형태라 시장 상황이 급변해도 원하는 시점에 현금화가 어렵다”며 “수수료도 높은 편이라 환매 시 수익률 악화 가능성에 주의해야 한다”고 말했다.

오형주/이현일 기자 ohj@hankyung.com