"단기채 금리 급등한 지금이 오히려 기회"…올 발행어음 2兆 늘린 초대형 IB

입력

수정

지면A20

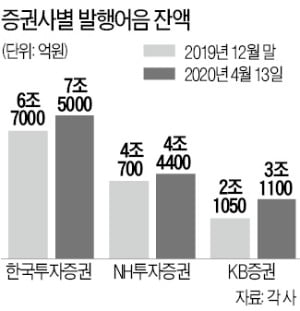

코로나로 회사채 부실 우려에초대형 투자은행(IB)들이 만기 1년 이내 단기금융상품인 발행어음 잔액을 올 들어 2조원 이상 늘린 것으로 나타났다. 신종 코로나바이러스 감염증(코로나19) 영향으로 기업어음(CP)과 자산유동화증권(ABS) 등 단기채 금리가 급등하자 이들 상품에 투자할 유동성을 확보하기 위해 발행어음을 공격적으로 찍고 있다는 분석이다.

'발행어음 리스크' 전망 나왔지만

IB들은 되레 "수익 극대화 적기"

한투·NH·KB증권, 판촉강화 나서

발행어음은 자기자본 4조원 이상 증권사인 초대형 IB의 핵심 업무로 꼽힌다. 단기금융업 인가를 받으면 자기자본의 200% 한도에서 개인투자자와 법인 등을 상대로 일정 기간 약정 금리를 보장하는 어음을 발행할 수 있다. 증권사는 어음 발행으로 유입된 자금을 기업 대출 및 채권 투자 등으로 운용한다. 사실상 은행의 여·수신(대출·예금) 기능을 증권사에 부여한 것이다.

당초 증권업계에서는 발행어음이 ‘리스크(위험) 요인’이 될 수 있다는 전망이 나왔다. 코로나19로 실물경기가 악화되면서 발행어음 자금이 투입된 회사채, 단기채 등이 부실화해 손실을 낼 가능성이 높아졌기 때문이다. 글로벌 신용평가사인 무디스도 이달 초 발행어음 3사에 대해 운용 손실 확대에 따른 신용등급 하향 가능성을 언급했다.뚜껑을 열고 보니 발행어음은 줄어들기는커녕 오히려 가파르게 늘었다. 초대형 IB들은 회사채는 물론 CP와 ABS 등 단기채 금리가 급등한 현 상황을 발행어음 운용 수익을 극대화할 적기로 판단했다. 한 대형 증권사 담당 임원은 “자산유동화기업어음(ABCP) 등 ABS 유통물 금리가 연 3% 중반까지 치솟으면서 발행어음 특판 금리를 평소보다 높은 연 2% 중반에 내놓아도 1%포인트가량 수익을 낼 수 있다”며 “올해 발행어음 확대 목표를 늘려 잡는 방안도 검토하고 있다”고 말했다. 한동안 발행어음 확대에 소극적이었던 NH증권도 이달 들어서만 발행어음 잔액을 3700억원 늘리는 등 공격적으로 태세를 전환했다.

발행어음 사업 기조가 ‘확대’로 바뀌자 각 사는 자금 모집을 위한 판촉 강화에 나섰다. 한투증권은 지난 13일부터 비대면 계좌 개설 고객과 금융상품권 등록 고객이 발행어음에 투자하면 최대 연 3%와 10% 금리를 주는 이벤트를 시작했다. 고액자산가를 겨냥한 연 2.4%짜리 특판상품도 내놓았다. KB증권은 지난달 기업고객 대상 2000억원 특판을 하루 만에 ‘완판’한 데 이어 발행어음 금리를 인상하는 방안도 검토하고 있다. NH증권은 카카오뱅크를 통해 증권 계좌를 개설한 고객이 발행어음 가입 시 연 4.5% 금리를 준다.

지난달 ‘주가연계증권(ELS) 마진콜(증거금 추가 납입 통지)’ 등 유동성 이슈로 곤욕을 치른 초대형 IB가 발행어음을 통해 선제적으로 유동성 확보에 나섰다는 분석도 있다.

오형주 기자 ohj@hankyung.com