'코로나 쇼크' 먹은 롯데 계열사…CP시장 다시 찾는다

입력

수정

지면A20

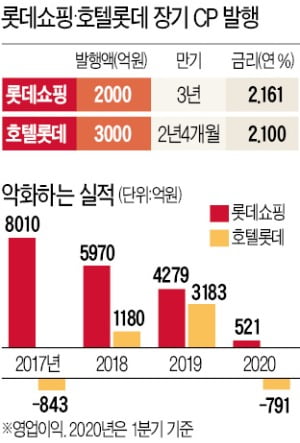

실적 나빠진 롯데쇼핑·호텔롯데롯데그룹이 기업어음(CP) 시장에서 자금을 조달하기 시작했다. 신종 코로나바이러스 감염증(코로나19) 위기로 실적이 나빠진 일부 계열사가 회사채에 비해 발행이 수월한 CP 시장으로 발길을 돌렸다는 분석이 나온다.

회사채보다 발행 문턱 낮은

기업어음으로 자금조달 나서

호텔롯데도 20일 차입금 상환을 위해 2년4개월 만기로 3000억원어치 CP를 발행할 계획이다. 호텔롯데가 만기 1년이 넘는 CP를 발행하는 것은 이번이 처음이다. 이 회사는 지난 5월 364일물 2150억원어치를 발행하는 등 최근 CP 시장을 적극 활용하고 있다.

채권시장은 롯데 주요 계열사들이 CP 시장을 다시 찾기 시작한 데 주목하고 있다. 롯데쇼핑은 만기 3년 이상의 장기 자금은 대부분 회사채를 이용했다. 4월에도 3년 만기로 3500억원어치 회사채를 발행했다. 하지만 코로나19 후폭풍이 본격화한 이후 회사채 시장이 경색되자 CP 시장을 자금 조달의 대체 수단으로 삼고 있다는 분석이다. CP는 만기가 1년 이상이면 투자 위험요인을 적은 증권신고서를 제출하고 공모 과정을 거쳐야 하지만 회사채처럼 수요예측(사전 청약) 절차를 거칠 필요는 없다.그만큼 투자자 모집 과정에서 발행 기업이 공개적으로 어떤 평판을 받는지 덜 노출된다. 이런 이유로 롯데 주요 계열사는 사드(고고도 미사일방어체계) 배치에 따른 중국의 보복과 신동빈 회장의 재판 등 각종 악재가 겹친 2017년에도 CP 활용 비중을 일시적으로 키운 적이 있다.

유통·관광·식음료 등이 주력인 롯데그룹은 올해 코로나19 사태에 따른 이동 제한과 소비활동 둔화로 실적이 나빠졌다. 핵심인 롯데쇼핑(433억원)과 호텔롯데(1560억원) 모두 지난 1분기 순손실을 내며 적자전환했다. 당분간 험난한 영업 환경이 지속될 것이란 관측이 많다. 국내 신용평가사들도 이 같은 현실을 반영해 롯데쇼핑과 호텔롯데의 신용등급(AA)에 ‘부정적’ 전망을 달아놓고 있다.

실적 부진은 회사채 금리 변화에서도 엿볼 수 있다. 롯데쇼핑이 4월 발행한 3년 만기 회사채 금리는 연 2.331%로 채권유통시장에서 거래가격을 산정할 때 기초가 되는 시가평가 금리보다 0.6%포인트 높았다. 5월 회사채시장 문을 두드린 호텔롯데 역시 시가평가보다 0.6%포인트 높은 금리(연 2.177%)로 3년물을 발행했다.

김진성 기자 jskim1028@hankyung.com