넘치는 유동성…비우량기업들 '3개월짜리 어음'으로 자금 조달

입력

수정

지면A5

갈곳 없는 뭉칫돈…단기금융상품 '쏠림' 심화

"숏머니 흡수" CP발행 60%↑

이랜드월드·두산·대한해운 등

회사채시장 소외 기업도 잇단 발행

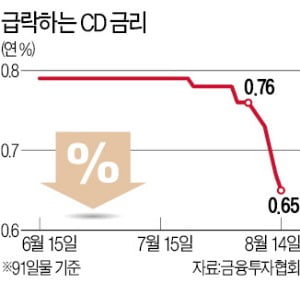

CD금리 9일간 0.13%P 급락

거래량이 많지 않은 CD 금리는 기준금리 조정 때를 제외하면 크게 변동하는 경우가 극히 드물다. 한국은행이 기준금리를 연 0.50%로 낮춘 지난 5월 28일에는 연 0.81%로 0.21%포인트 급락했다. 이후 지난 3일까지 두 달여 동안 하락폭은 0.03%포인트에 그쳤다.

채권시장 참여자들은 최근 CD 금리 하락 배경을 기업과 가계의 대기성 보유현금 확대에 따른 단기금융상품 수요 증가에서 찾고 있다. 정부와 한국은행의 신종 코로나바이러스 감염증(코로나19) 지원자금 공급으로 시중 통화량이 크게 늘어났기 때문이다.

지난달 CP 발행 60% 급증

이들 기업의 CP 발행금액은 4월 코로나19 확산 여파로 671억원까지 움츠러들었다가 5월 840억원, 6월 2598억원으로 증가세다. 주요 발행 기업은 이랜드월드(7월 기준 1388억원), 두산(543억원), SK텔레시스(485억원), 대한해운(420억원), 동국제강(399억원), 유진기업(200억원) 등이다. 이들 중 상당수는 CP 외에 전자단기사채(STB) 시장에서도 비슷한 금액을 조달하고 있다. 한 증권사 CP 운용 담당자는 “코로나19로 얼어붙었던 단기금융상품 수요가 눈에 띄게 늘면서 비우량 기업에까지 자금이 흘러들고 있다”고 말했다.장기 회사채 등급 기준으로 모두 ‘BBB+’ 이하 평가를 받고 있는 이들 기업은 코로나19 팬데믹(세계적 대유행) 이후 공모 회사채를 한 건도 발행하지 못했다. 경기 악화 우려로 장기 투자자금이 우량 등급 채권에만 쏠린 탓이다.

‘위기의 불씨’ 우려도

비우량 기업 CP의 발행 급증을 우려하는 목소리도 나온다. 과도하게 단기 자금에 의존하다가 경기가 살아나지 않으면 차환에 실패할 가능성도 배제할 수 없기 때문이다. 1990년대 중반 경기침체 속에서 나타났던 중견 그룹사들의 CP 남발은 외환위기로 이어지는 연쇄 부도 충격을 낳기도 했다.경기 전망을 부정적으로 내다보고 있는 신용평가사들은 국내 기업의 신용등급 강등 추세가 하반기부터 본격화할 것으로 예상하고 유동성 관리를 주문하고 있다.한 증권사 CP운용 담당자는 “갈 곳 잃은 자금이 우량 공기업 CP 금리를 연 0.5%대까지 떨어뜨린 데 이어 CD와 비우량 기업 CP 금리까지 낮추고 있다”며 “다만 코로나19와 미국 대선 등으로 인한 경기 불확실성 확대로 장기 금리까지 이런 분위기가 흘러가지는 못하는 분위기”라고 말했다.

이태호 기자 thlee@hankyung.com