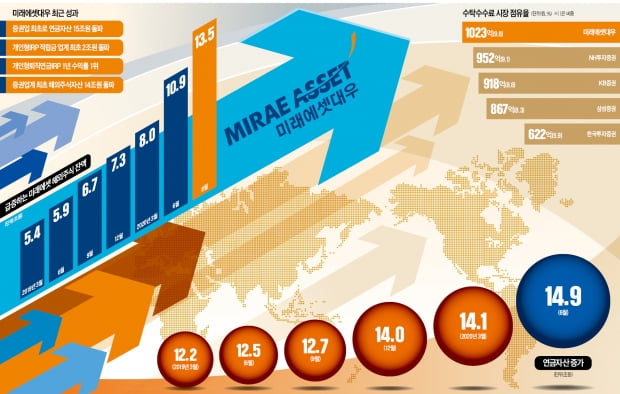

연금자산 규모 15兆 돌파…퇴직연금 수익률 '업계 최고'

입력

수정

지면B4

연금시장 주도하는 미래에셋대우미래에셋대우는 퇴직연금 수익률과 자산 규모에서 증권업계 1위 자리에 올라 있다. 특히 지난 7월 업계 최초로 연금자산 규모가 15조원을 넘어섰고, 6월에는 개인형IRP 적립금 규모가 2조원을 넘어서며 연금 시장을 주도하고 있다.

IRP 1년간 수익률 2.3%로 1위

DC형은 2.84%로 전체 2위

분기마다 부진한 펀드 점검

시장 상황에 따라 자산배분

생애주기별 투자 비중 조절도

미래에셋대우가 높은 연금 수익률을 기록 중인 것은 엄격한 수익률 관리 때문이다. 분기마다 장기수익률이 부진한 펀드를 선정해 시장 상황에 적합한 펀드로 리밸런싱한다. 또 고객의 연금계좌 포트폴리오를 점검해 현금성 자산과 상품(펀드, ETF, 리츠) 비중을 상시 모니터링하고 있다. 이를 바탕으로 가장 효율적인 투자 전략을 안내하고 있는 것이다. 영업점 직원들의 연금 전문성을 높이기 위한 교육 프로그램도 시행하고 있다. 기본 과정을 거쳐 전문가 과정을 이수하게 되면 차별화된 컨설팅 역량으로 고객의 연금 자산을 관리하게 된다. 이 밖에도 상장지수펀드(ETF) 매매를 통해 초과 수익을 얻고 있다. ETF 매매 서비스는 증권사에서만 제공하고 있어 은행과 보험업권의 연금 자산이 증권사로 이동하고 있다는 설명이다.

고객의 은퇴 시점에 맞춰 생애주기에 따라 위험자산과 안전자산의 투자 비중을 조절해 운용해 주는 TDF(Target Date Fund)도 관심을 받고 있다. 글로벌 분산투자를 통해 은퇴 시점의 기대수익률을 높여주는 상품이다. 미래에셋대우는 업계 최초로 TDF 가입금액 1조원을 넘어섰다.미래에셋대우 관계자는 “업계 최고 수준의 펀드 라인업을 자랑하고 있는 데다 주식처럼 실시간 거래가 가능한 ETF·ETN 매매 시스템을 제공하고 있다”며 “작년 11월에는 퇴직연금 사업자 최초로 퇴직연금 DC와 IRP 계좌에서 상장 리츠 매매 서비스를 선보이기도 했다”고 설명했다. 상장 리츠 매매 서비스를 통해 비교적 적은 금액으로도 부동산 투자가 가능하다. 장기적으로 안정적인 배당소득이 가능해 연금투자자에게 꾸준한 관심을 받고 있다. 회사 측은 “정부에서 추진하고 있는 뉴딜펀드가 연금 쪽으로도 확대된다면 발 빠르게 대응함으로써 고객의 안정적인 자산 증대를 위해 지속적으로 노력할 예정”이라고 밝혔다.

타사와 차별화된 서비스도 호평받고 있다. 미래에셋대우는 퇴직연금 가입 법인의 업무 편의성을 높이기 위해 퇴직연금 사무담당자 모바일 웹 서비스를 시행하고 있다. 최근 신종 코로나바이러스 감염증(코로나19) 사태 여파로 기업 내 퇴직연금 담당자의 대면 업무처리가 어려워지자 언제 어디서든 업무 신청과 접수가 가능한 시스템을 구축했다. 비대면 연금 가입자도 급증하고 있다. 이달 개인연금과 개인형 퇴직연금(IRP) 등 비대면 연금 계좌(다이렉트 연금 계좌) 잔액은 3000억원을 돌파했다. 지난해 말 1070억원에서 세 배 가까이 증가한 수치다. 2017년 말(126억원)과 비교하면 20배 넘게 늘었다. 회사 측은 “코로나19로 비대면 거래가 확대된 가운데 최근 관련 마케팅을 강화한 데 따른 것으로 보인다”고 설명했다.

박재원 기자 wonderful@hankyung.com