유상증자·CB 등으로 25兆 조달…기업들 "더 큰 성장 위한 승부수"

입력

수정

지면A4

포스코케미칼·두산重·씨에스윈드

대형시설 투자 위해 자금 조달

개미들도 큰 그림 보고 투자

올해 CB·BW 발행 20%↑

"금융위기 후 승자독식 재편 때

주주배정 증자 늘었던 것과 닮아"

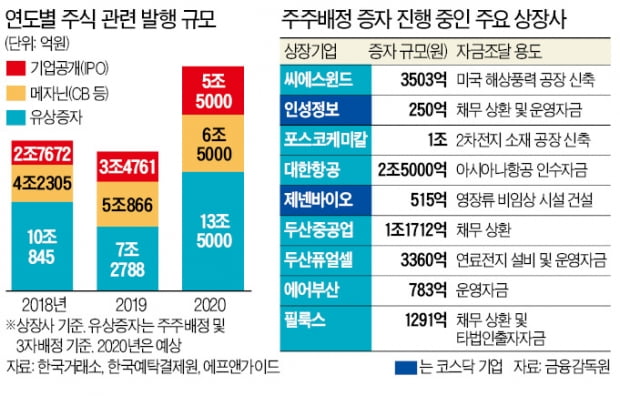

올해 상장기업의 주식 발행 규모는 유상증자와 기업공개(IPO)를 합쳐 13조4400억원에 달했다. 작년 1년치인 10조7548억원을 넘어서 사상 최대 기록을 세울 전망이다. 연말에는 그 규모가 19조원에 이를 것으로 예상된다. 기업들이 발행한 회사채 규모도 사상 최대였던 작년 기록(55조1900억원)에 육박하고 있다.

추진 중인 주주배정 증자 6兆

24일 한국거래소와 에프앤가이드에 따르면 올해 주식 발행시장 활황을 이끈 건 주주배정 방식의 유상증자다. 현재 진행되고 있는 주주배정 방식으로 증자 규모는 6조1188억원에 이른다. 아시아나항공 인수를 위해 2조5000억원 규모의 증자를 발표한 대한항공을 비롯해 포스코케미칼(1조원), 두산중공업(1조1712억원), 씨에스윈드(3503억원), 두산퓨얼셀(3360억원) 등 24개 상장사가 기존 주주를 대상으로 증자를 진행하고 있다. 이들 기업의 증자 대금 6조1188억원 가운데 2조원은 연내 납입될 예정이다. 현재까지 납입이 완료된 주주배정 증자 규모는 약 4조원으로 집계된다. 올해 주주배정 방식 증자 규모는 6조원을 넘어 처음으로 3자배정 방식 증자 규모를 넘어설 것으로 예상된다.시장에서 통상 주주배정 방식의 대규모 증자는 악재로 받아들여진다. 하지만 요즘 반응은 다르다. 그 어느 때보다 풍부한 시중 유동성이 뒷받침되고 있기 때문이다. 코로나19 이후 투자자들이 기업 성장성에 베팅하고 있다는 점도 한 요인이다.기업과 주주의 ‘윈윈’ 사례로 평가받는 증자 사례도 잇따르고 있다. 유가증권시장에 상장된 풍력 타워 제조업체 씨에스윈드가 대표적이다. 씨에스윈드는 미국에 풍력 타워공장 두 곳을 짓기 위해 기존 주주를 대상으로 3503억원을 조달하기로 했다. 지난 20일 증자 발표 이후 시장에선 호평이 쏟아지고 있다. 한병화 유진투자증권 연구원은 “미국 풍력 투자는 더 큰 성장을 위한 긍정적인 결정”이라고 평가했다.

올해 저점 대비 6배 폭등한 씨에스윈드 주가는 증자 발표 이후 되려 올랐다. 2차전지 소재업체 포스코케미칼과 연료전지 제조업체 두산퓨얼셀 주가도 각각 시설 투자를 위한 대규모 증자를 발표한 뒤 선전하고 있다. 증자에 따라 주식 수가 늘면서 1주당 가치가 떨어지지만 자본 효율성을 꾀하는 동시에 추가 성장 동력을 확보할 것이란 기대감이 주가를 받쳐주는 모양새다.

“내년에도 주식발행 활황”

주식 관련 채권인 전환사채(CB), 신주인수권부사채(BW) 발행도 크게 늘고 있다. 올 들어 국내 기업이 발행한 주식 관련 사채 규모는 총 6조4800억원에 이른다. 지난해 전체 발행액(5조3900억원)을 훌쩍 넘어섰다. 황세운 자본시장연구원 연구위원은 “코로나19 이후 기업들의 자금 확보 수요가 크게 늘었다”며 “시설 투자 목적도 있지만 불확실성이 커진 만큼 자금을 선제적으로 확보하려는 수요도 폭발적으로 늘었다”고 말했다. 금융감독원 관계자는 “과거 글로벌 금융위기를 거친 뒤 2010년과 2011년 글로벌 승자독식 재편 과정에서 주주배정 증자가 늘었던 것과 닮았다”고 말했다.내년에도 주식 발행시장은 활황을 이어갈 가능성이 높다는 전망이다. 황세운 연구위원은 “주가 상승세가 당분간 이어질 가능성이 높다”며 “채권 발행은 다소 둔화될 수 있지만 IPO와 유상증자 등 직접금융 수요는 계속 늘어날 것”이라고 전망했다.조진형/오형주 기자 u2@hankyung.com