두산인프라코어 매각, 현대重으로 M&A 추 기울었지만…독과점 논란 넘어야

입력

수정

지면A8

인수땐 단숨에 글로벌 5위권현대중공업그룹이 두산인프라코어 인수에 한걸음 더 다가섰다. 24일 마감한 매각 본입찰에서 강력한 경쟁자로 꼽혔던 GS건설과 대형 사모펀드(PEF)인 MBK파트너스, 글랜우드PE 등이 줄줄이 불참했기 때문이다. 유진기업이 적극적인 인수 의지를 보여 변수가 없진 않다. 하지만 시장에서는 현대중공업지주·KDB인베스트먼트 컨소시엄을 재무여력과 사업 시너지 측면에서 가장 유력한 인수 후보로 꼽고 있다.

현대중공업그룹은 이날 두산인프라코어 인수 참여를 위한 본입찰제안서를 제출했다고 밝혔다. 현대중공업 관계자는 “두산인프라코어 인수를 통해 공동 딜러망을 구축하고 규모의 경제를 실현할 것”이라며 “세계 시장에서 글로벌 톱 메이커들과 경쟁할 수 있을 것으로 기대한다”고 말했다. 본입찰 결과가 알려지자 시장에선 현대중공업그룹의 인수 가능성이 커졌다는 평가가 나온다. 투자은행(IB)업계 관계자는 “현대중공업그룹이 두산인프라코어를 인수하면 엔진 부문 특허 및 연구개발(R&D) 역량을 크게 끌어올릴 수 있다”며 “KDB인베스트를 재무적 투자자로 끌어들인 만큼 재무 부담도 덜었다”고 설명했다.

현대중공업그룹은 두산인프라코어가 매물로 나오자마자 인수 가능성을 검토했다. 계열사인 현대건설기계와 합치면 단숨에 글로벌 5위권의 건설기계업체로 도약할 수 있어서다.영국 시장조사업체 옐로테이블에 따르면 현재 글로벌 건설기계 시장 점유율 순위는 미국 캐터필러(16.2%), 일본 고마쓰(11.5%), 미국 존디어(5.5%), 중국 XCMG(5.5%), 중국 사니(5.4%), 스웨덴 볼보건설기계(4.6%) 순이다. 두산인프라코어와 현대건설기계는 각각 3.3%와 1.2%로, 인수가 성사되면 점유율이 볼보와 비슷해진다.

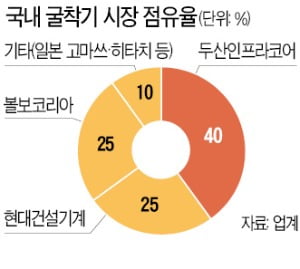

문제는 독과점 논란이 불거질 수 있다는 점이다. 현대중공업지주가 우선협상자로 선정되면 공정거래위원회의 기업결합심사 대상이 된다. 공정위는 ‘독점규제·공정거래 법률’에 따라 사업자의 시장 점유율이 50%를 넘으면 독점으로 간주한다. 시장 경쟁을 제한하고 독점을 유발할 수 있는 기업결합은 허용하지 않는 게 원칙이다.

현대중공업 관계자는 이에 대해 “건설기계 분야는 수입 제한이 없는 완전자율경쟁 시장으로 가격 결정권이 소비자에게 있어 심사에 큰 문제가 없을 것으로 판단하고 있다”며 “두 회사의 합병으로 가격경쟁력을 갖추게 된다면 세계시장에서 글로벌 회사들을 상대로 경쟁력을 한층 높일 수 있을 것”이라고 말했다.

최만수/차준호 기자 bebop@hankyung.com