펀드는 한물 갔다?…'그린·헬스케어' 올 수익률 100% 쐈다

입력

수정

지면A17

Cover Story펀드산업은 위기에 처했다. 직접 투자 시장이 활짝 열린 반작용이다.

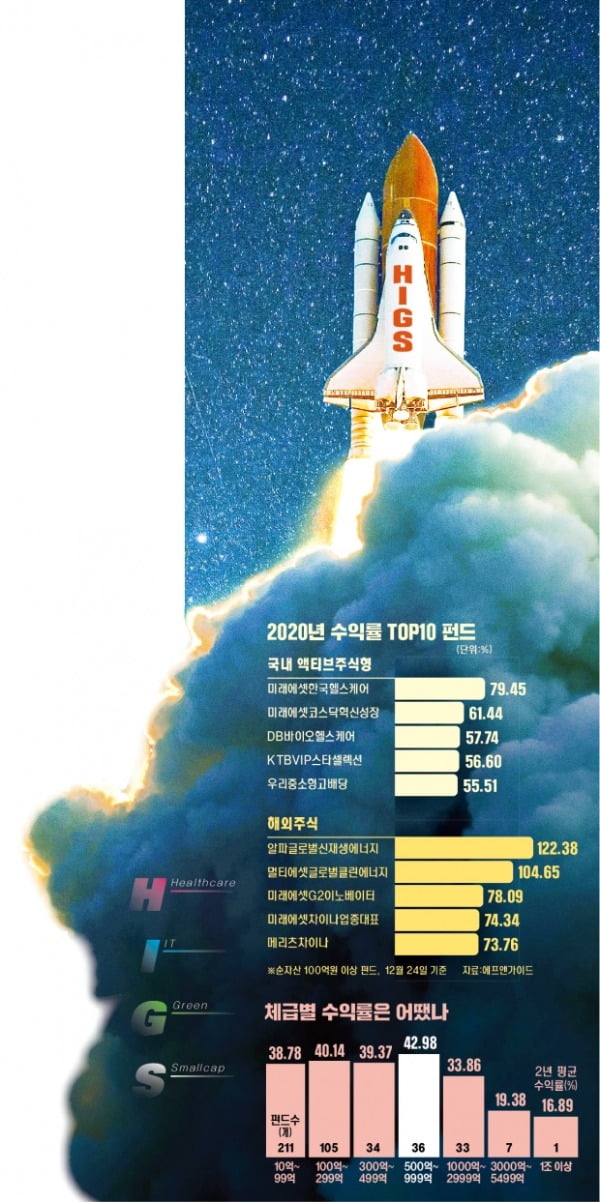

올해 시장을 이겨낸 '로켓 펀드' H·I·G·S

직접투자 성과 냈지만

급등장 맛본 개미들

펀드에 발길 끊었지만

지수 오를수록 불안

"전문가에 맡길 때 온다"

지난 24일 ‘산타 랠리’로 코스피지수는 2800선을 넘어서며 또 한 번 새로운 역사를 썼다. 여전히 열기가 뜨겁다. 증시 대기자금으로 불리는 투자자 예탁금만 63조원에 달한다. 직접 투자 열기가 거세진 올해 펀드산업은 더 크게 위축됐다. ‘뭘 사도 오른다’는 급등장을 맛본 ‘개미(개인투자자)’들이 전문가의 손길을 원치 않았다. 상장지수펀드(ETF) 외에는 투자자 발길이 뚝 끊겼다. 국내 주식형펀드에서는 1년 새 24조원이 빠져나갔다.하지만 펀드라고 해서 다 같은 펀드가 아니었다. 한국경제신문이 2020년 펀드 수익률을 분석한 결과 ‘시장을 이겨낸 펀드’도 다수 있었다. 주식투자자들처럼 매일 주가를 보며 마음을 졸이지 않아도 올해 100%가 넘는 수익을 낸 펀드가 등장했다.

‘HIGS’를 눈여겨보라

2020년 시장보다 높은 수익률을 낸 펀드의 공통점은 빠른 포트폴리오 교체였다. 이 펀드들은 시대 변화의 흐름을 파악하고 재빠르게 헬스케어(healthcare), 정보기술(IT), 신재생에너지(green), 중소형주(smallcap)에 투자했다. ‘H·I·G·S’ 테마였다. 올해뿐이 아니다. 내년에도 성장성이 높을 것으로 점쳐지는 분야다.펀드평가업체 에프앤가이드에 따르면 올해 가장 높은 수익을 거둔 펀드 상위권에는 해외 주식형펀드가 대거 이름을 올렸다. 이 가운데 신재생에너지에 집중한 알파자산운용의 ‘알파글로벌신재생에너지펀드’는 120%가 넘는 수익을 냈다. 같은 기간 전체 해외 주식형펀드의 연초 이후 수익률 평균(22.10%)과 비교하기 힘든 성과였다. 이 펀드는 글로벌 신재생에너지 기업에 투자하는 해외 주식형펀드다. 미국 태양광 업체인 인페이즈에너지, 솔라에지테크놀로지와 수소전지업체 플러그파워, 두산퓨얼셀 등을 담고 있다.수익률 2위를 기록한 펀드는 비슷한 콘셉트인 ‘멀티에셋글로벌클린에너지펀드’(104.65%)가 차지했다. 태양광과 풍력 관련주를 공격적으로 포트폴리오에 담은 덕분이다. 다초뉴에너지, 선노바에너지 등을 새롭게 포트폴리오에 편입하며 수익률을 끌어올렸다. 이 펀드를 운용하는 박호건 멀티에셋자산운용 책임운용역은 “유가 등 기존 에너지 가격의 변동성이 큰 상황에서 대체에너지를 선점하려는 각국의 경쟁이 심해지면서 관련주 주가가 올라 펀드 수익률이 높았다”고 설명했다. 내년 전망도 밝다고 했다. 그는 “올해 관련 기업 주가가 많이 오르긴 했지만 조 바이든 미국 대통령 집권으로 내년 신재생에너지 분야에서 본격적인 붐이 일 것으로 예상한다”고 했다.

헬스케어 기업에 투자하는 펀드도 높은 수익을 냈다. ‘미래에셋한국헬스케어펀드’(79.45%)는 국내 액티브 주식형펀드 가운데 가장 높은 수익률을 나타냈다. 이 펀드를 운용하는 김재현 미래에셋자산운용 운용역은 “실제 이익이 나지 않는 회사라고 하더라도 파이프라인(신약 후보물질)의 가치를 보고 기업을 고른 전략이 주효했다”고 밝혔다. 미래 가치를 보고 투자하는 헬스케어업계 특성으로 실적이 나는 기업에 투자하면 다소 부진한 수익을 낼 수밖에 없다는 설명이다.반면 가치투자를 표방한 펀드의 수익률은 부진했다. 엔케이맥스, 선진 등을 담고 있는 ‘한국밸류10년투자펀드’(4.99%), ‘한국투자롱텀밸류펀드’(3.55%) 등이 그런 사례다. 해외 주식형펀드 중에선 브라질 펀드가 최하위권에 포진했다. ‘미래에셋브라질업종대표펀드’는 올해만 32.49%의 손실을 냈다.

커지는 펀드에 올라타라

운용업계에선 이처럼 시기마다 유행을 타는 펀드 테마가 뚜렷한 만큼 성장하는 펀드에 올라타야 한다고 조언한다. 설정액이 증가하고 있는 성장세 펀드에 가입할수록 성공하는 투자가 될 가능성이 높다는 얘기다. 실제 국내 액티브 주식형펀드의 수익률을 분석한 결과 500억원 이상~1000억원 미만 구간에서 가장 좋은 성과를 낸 것으로 나타났다. 이 구간에 속한 36개 펀드는 올해 연간 수익률이 31.97%로 가장 높았다. 최근 2년간 장기 수익률(42.98%)도 두드러졌다. 이어 100억~299억원(27.64%), 300억~499억원(26.84%) 구간의 펀드들이 뒤를 이었다. 1000억원 이상 펀드는 규모가 클수록 수익률이 낮았다. 1000억~2999억원의 경우 23.27%, 3000억~5499억원 사이에 있는 7개 펀드는 연초 이후 수익률이 15.74%에 불과했다. 유일하게 설정액이 1조원을 넘는 ‘신영밸류고배당펀드’는 올해 10.94%의 수익을 냈다. 규모가 큰 펀드는 이미 수익률 정점을 찍고 내려오고 있을 가능성이 높다는 것으로 해석할 수 있다.이진영 NH아문디자산운용 마케팅전략본부장은 “3년간 꾸준히 시장 상위권에 속하는 펀드 가운데 펀드 설정액이 100억원을 넘으면서 돈이 계속 들어오는 펀드라면 장기적으로는 현재 1등 펀드보다 높은 수익을 올릴 수 있다”고 조언했다. 수익률 최상위권에 있는 펀드는 일반적으로 변동성이 큰 전략을 구사하는 펀드이기 때문에 시장 상황이 급변하면 언제라도 수익률이 추락할 수 있다는 얘기다.

박재원/전범진 기자 wonderful@hankyung.com