배당 줄여 코로나 충격 대비하라더니…은행권 "주주가치 훼손, 경영진 배임죄 우려"

입력

수정

지면A12

'이익공유제' 강요?은행권이 여당이 추진 중인 ‘이익공유제’를 놓고 딜레마에 빠졌다. 코로나19 충격에 따른 금융 부실에 대비하기 위해 배당을 자제하고 이익금을 유보하라는 금융당국의 권고와 정면으로 배치하기 때문이다. 정부의 ‘팔 비틀기식 정책’이 반복되면서 주주가치 훼손도 불가피하다는 분석이 나온다. 은행들은 경영진 배임죄 여부 등 법률 검토에 착수했고, 은행 노조들도 우려의 시선을 보내고 있다.

이익공유제 대비 법률검토 착수

은행 배당정책에도 혼란 불가피

"노사 공동 출연재단 등 통해

사회에 이익 환원하고 있는데…"

노조에서조차 연이어 불만 표시

“어느 장단에 맞춰야 하나”

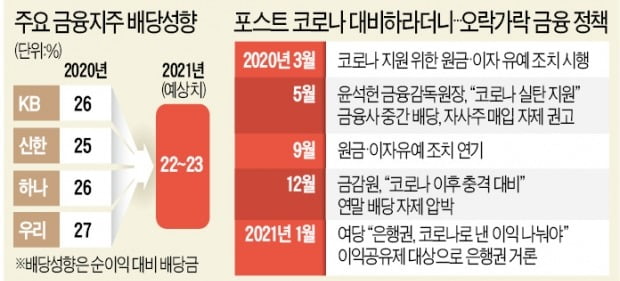

이는 코로나 위기를 선제 대비하라는 금융당국 기조와도 배치된다는 입장이다. 윤석헌 금융감독원장은 지난달 기자간담회에서 “코로나19 이후 경제상황에 대해 스트레스테스트를 해봤더니 ‘L자형(반등하지 못하는)’ 상황에서 일부 금융지주마저 통과하지 못했다”고 강조했다. 배당을 줄이고 충당금을 더 쌓으라는 권고다. 이에 따라 지난해 25~27%였던 4대 지주의 배당 성향은 올해 22~23%로 내릴 것이라는 게 업계 예상이다.

금융지주들은 지난해 코로나 위기에도 대부분 실적 방어에 성공했다. 신한·국민·하나·우리금융 등 4대 금융지주의 작년 3분기 누적 순이익은 전년 동기 대비 15% 늘었다. 이는 주력인 은행 부문보다는 증권, 카드 등에서 기대 이상의 실적을 낸 덕이 크다. 금감원에 따르면 국내 은행의 지난해 3분기 누적 순이익은 10조3000억원으로 전년 동기(12조1000억원) 대비 1조8000억원(15%) 줄었다. 원금·이자 유예 조치가 올해까지 연장되면서 부실에 대한 우려도 남아 있다.한 시중은행 관계자는 “이자 감면, 착한 임대인 운동, 한국형 뉴딜 등 정부가 새로운 사업을 벌일 때마다 은행이 여지없이 동원돼왔다”며 “언제는 수익 본 것을 아껴둬서 위기에 대비하라더니, 이제는 이익을 나누라고 하니 어느 장단에 맞춰야 하는지 모르겠다”고 꼬집었다.

노조조차 우려한 이익공유제

은행들은 이익공유제와 관련해 법률 검토에 들어갔다. 가장 우려하는 건 형법상 경영진의 배임죄다. 주주 이익을 저해하고 재산권을 침해할 수 있기 때문이다. 한 은행 관계자는 “은행이 영리를 목적으로 하는 상법상 회사라는 점, 이익공유제로 은행이 얻을 효과가 적다는 점을 감안할 때 배임죄가 성립할 가능성이 낮지 않다”고 설명했다.은행 노조에서조차 우려를 나타내고 있다. 정부가 세금으로 해야 할 취약계층 지원을 손쉽게 민간 기업에 떠넘기는 것 아니냐는 비판도 나온다.시중은행의 한 노조위원장은 “이익공유제에 참여하면 은행 순이익이 그만큼 줄어들 것이고, 직원은 물론 경영에도 영향을 미칠 수밖에 없다”며 “이런 중대 사안을 우선 던져놓고 정치적으로 분위기를 조성하는 것은 문제”라고 지적했다. 또 다른 은행 노조 간부도 “우리사주를 가지고 있는 임직원들은 주주로서도 막대한 손해를 보게 될 것”이라고 우려했다.

금융노조는 아직까지 공식 입장을 정하지 않았다. 박홍배 금융노조 위원장은 "양극화 해소를 위한 노동자 연대에는 공감하지만 세부안이 나오지 않아 입장을 내놓기는 어렵다"며 "은행권은 노사 공동 출연 재단을 통해 사회에 이익을 환원하고, 사내 근로 복지기금을 하청 비정규직 노동자와 함께 사용하도록 하고 있다"고 강조했다.

정소람/김대훈 기자 ram@hankyung.com