김선영 헬릭스미스 대표 "내달 獨 바커에 DNA생산 자회사 매각"

입력

수정

지면A20

바커와 생산·품질 등 협력

매각액 일부 수익공유 형태

임상 3상 중인 유전자치료제

상용화 과정의 리스크 덜어

매각으로 자금 운용에 숨통

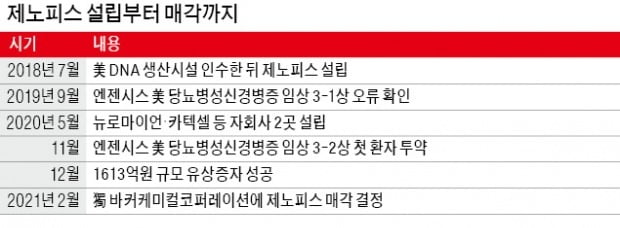

김선영 헬릭스미스 대표는 3일 “독일 바커케미컬코퍼레이션에 자회사 제노피스를 매각하기로 했다”며 이같이 말했다. 제노피스 설립 3년 만의 결정이다. 헬릭스미스가 신약 개발과 임상을, 바커가 생산과 품질 관리를 맡아 유전자치료제 상용화에 나선다.

제노피스는 2018년 7월 헬릭스미스가 사모펀드 운용사인 메디베이트파트너스와 함께 미국 샌디에이고에 세운 우수의약품 제조 및 품질관리 기준(GMP) 플라스미드 DNA 생산 기업이다. 500L 규모 배양기와 정제시설을 갖추고 있다. 플라스미드 DNA 생산 기업 중 세계 최대 규모라는 게 회사 측의 설명이다. 헬릭스미스가 65%, 메디베이트파트너스가 35%의 지분을 보유 중이다.

김 대표는 미국 임상 3상 중인 유전자치료제 엔젠시스의 상용화 중 생길지 모를 위험 부담을 바커와의 협력으로 줄일 수 있을 것으로 기대하고 있다. 그는 “엔젠시스 등 유전자치료제 시판 허가를 위해 구비해야 할 서류 중 70%가 생산과 관련된 내용”이라며 “바커의 바이오의약품 생산·품질관리 역량을 확보하면 유전자치료제 시판 허가를 준비하면서 일어날 수 있는 리스크와 비용, 시간을 줄일 수 있다”고 강조했다.

제노피스 매각으로 헬릭스미스는 자금 운용에 숨통이 트이게 됐다. 이 회사가 바커로부터 받는 선급금은 메디베이트파트너스 분을 빼면 3095만달러(약 346억원)이다. 헬릭스미스는 지난해 9월 2817억원 규모 유상증자를 추진했지만 주가 하락으로 지난해 12월 1613억원을 조달하는 데 그쳤다.

헬릭스미스는 자회사를 더 늘리기로 했다. 이 회사는 지난해 5월 근위축성측삭경화증·다발성경화증 유전자치료제 ‘NM301’과 CAR-T 치료제 개발을 위해 자회사 두 곳을 세웠다. 김 대표는 “엔젠시스 외에 다른 사업 프로젝트 2~3개를 자회사 형태로 독립시켜 개발 자금을 확보하겠다”며 “천연물의약품 사업부문에서도 연매출 100억원을 목표로 올 상반기 새 브랜드를 출시하겠다”고 말했다. 미국에서 다른 바이오 벤처기업을 인수해 인큐베이팅 사업도 할 예정이다.

김 대표는 “세계 최초로 통증 관련 유전자치료제 임상 3상을 하는 과정에서 시행착오가 있었지만 성과를 통해 만회하겠다”며 “적극적으로 신사업 기회를 찾겠다”고 했다.

이주현 기자 deep@hankyung.com