[한경 CFO Insight] 딜리뷰-이베이코리아 몸값, 쿠팡 덕에 오를까

입력

수정

설 전후에 가장 IB 시장을 핫하게 달궜던 뉴스는 쿠팡의 미국 뉴욕증시 상장이었지요. 쿠팡의 기업가치가 국내 다른 딜에도 영향을 줄 가능성이 거론되고 있습니다. 삼양그룹이 글로벌 M&A를 시도했다가 아깝게 탈락했습니다. M&A 소식은 아닙니다만 대체투자 관련 업계에서는 '더 드루 라스베이거스'라는 호텔 프로젝트에 투자한 투자자들이 큰 손실을 보게 된 것이 화제였습니다. 지난 2주간의 딜 소식 전해드립니다. 1. 쿠팡과 네이버, 카카오, 그리고 이베이코리아

요즘 사람들의 일상생활은 크게 네이버(검색, 클라우드, 브라우저 등)와 카카오(택시, 은행, 메시지전송 등), 쿠팡(생필품 조달, 가격비교) 3종 세트로 거의 모든 것이 이뤄지고 있다 해도 과언이 아닙니다. 특히 돈 쓰는 문제에 관해서라면 쿠팡이 단연 압도적입니다.

처음 쿠팡이 나왔을 때, 그리고 오랫동안 적자 상태를 유지하는 지난 수년간, 쿠팡의 가치를 계산하기는 쉽지 않았습니다. 미래를 부정적으로 보는 의견도 적지 않았죠. 손정의 회장(비전펀드를 운영하는 소프트뱅크그룹 회장)이 한국에 '퍼 주다' 실패할 거라는 말도 많았습니다. 그런데 오늘 뉴스레터 첫꼭지로 등장한 쿠팡 기업가치에 관한 전예진 기자의 기사에도 나오듯이, 지금 이 회사의 가치는 매출액을 기준으로 혹은 거래액을 기준으로 계산하기 따라 조금 제각각이기는 합니다만 30조원에서 60조원까지 거론됩니다. 아직 로드쇼가 시작되지 않았고 공모 가격과 공모 규모도 확정되지 않아서 지금은 판단하기 이르지만 30조원보다는 훨씬 윗단에 있을 것으로 여겨지는 분위기입니다.

이베이코리아의 가능성을 좋아보이게 하는 기준은 매출액 대비 주식가치(PSR)입니다. SK증권은 쿠팡의 가치를 올해 매출액 예상치 14.5조원에 글로벌 PSR 평균치 4.2를 곱해서 60조원이라고 주장했습니다. 2019년 이베이코리아의 매출액은 1조954억원이었던 것을 감안할 때, 현재 희망하는 밸류에이션(5조원)이 그렇게 무리한 가격은 아니라는 주장도 가능해집니다. 심지어 이베이코리아는 영업이익(2019년 기준 615억원)도 나거든요.

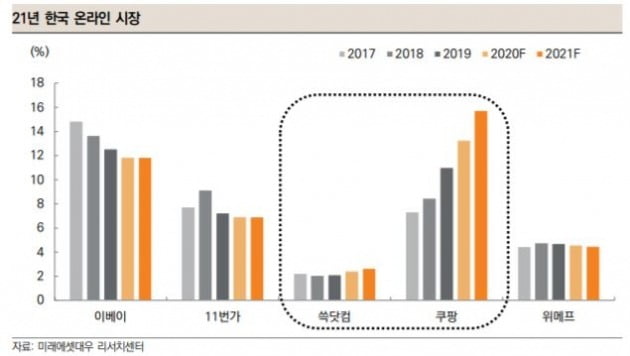

반면 온라인 전자상거래 기업에 대한 가치평가 기준으로 요즘 자주 사용되는 '거래금액(GMV) 기반 가치'로 계산했을 때는 이베이코리아와 쿠팡의 '다른 점'이 오히려 더 두드러집니다. 쿠팡의 지난해 연간 총 거래액은 약 20조원으로 추정됩니다. 이베이코리아의 2019년 거래액은 약 16조원 가량이었습니다. 쿠팡은 거래액 대비 2-3배 수준의 몸값을 인정받을 수 있는데, 이베이코리아가 과연 그럴 가능성이 있을까요? 없겠지요.플랫폼 기업은 자산도 아니고 이익도 아니고 결국 회사가 지금까지 '성장할 기반'을 마련했느냐 아니냐를 바탕으로 평가받습니다. 이베이코리아의 거래액은 2019년엔 16조원이었고 작년에는 잘 모르겠지만(유한회사로 전환해서 감사보고서도 안 나올 것 같습니다) 쿠팡만큼 성장할 순 없었을 겁니다. 이베이코리아에 쿠팡처럼 GMV 대비 2-3배를 적용해줄 사람은 아무도 없을 것입니다. 작년까지만 해도 GMV 대비 0.3배(5조원)도 비싸다는 게 시장 관계자들의 솔직한 생각이었거든요. 쿠팡같은 거래법을 적용받는 곳은 이베이코리아가 아니라 네이버(의 커머스 부문)와 카카오(의 커머스 부문)가 될 가능성이 높습니다. 벌써 시장에는 그런 분위기가 반영되고 있고요(쿠팡 몸값과 비교하면 저평가...주가 급등한 종목들).

그러나 네이버나 카카오 만큼이 아니어서 그렇지, 어쨌든 쿠팡의 성공은 이베이코리아 딜에 긍정적인 영향을 줄 것으로 생각됩니다. 일단 매각 측이 바라는 가격은 한층 올라갈 것이 분명해 보입니다. 수요 측이 인정하는 몸값이 올라갈 지가 관건인데, 쿠팡을 보면서 인수후보들은 이베이코리아를 '잘 가꾸면' 업사이드가 꽤 클 수 있다고 여기게 될 것입니다. 이미 확보한 회원들을 향해 어떻게 구애의 메시지를 보낼 것인지, 다른 사업을 덧붙여 시너지를 낼 만한 것은 없을지 따져보겠죠. 그러니 매각 측이 너무 눈을 높여서 후보들의 제안을 튕기는 참사(..)가 벌어지지만 않으면, 이베이코리아 딜에 결코 나쁜 영향을 주진 않을 것으로 저는 생각합니다.

쿠팡의 상장은 한국 M&A 시장의 판도에 오랫동안 긴 영향을 미치는 랜드마크가 될 듯 합니다. 무엇보다도 플랫폼 기업의 가치를 완전히 처음부터 생각하게 만들 것입니다. "아무리 그래도 돈이 안 되잖아"라는 오랜 의구심을 한큐에 날려버렸으니까요. (해마다 수천억원씩 투자해야 되는데 회수는 언제 할 수 있을지 모르잖아, 라는 비판도 함께요.)대신 전통산업 종사자들이 느끼는 박탈감도 갈수록 커지겠지요. 우리은행 시가총액이 7조원인데 지점 하나 없는 카카오뱅크는 10조원이 넘는 시대니까요. 올드 이코노미가 저평가 돼 있다는 말도 그래서 나오기도 합니다. 부동산 업계 용어처럼 '키맞추기'(대장 매물의 가격이 급등하면 급이 낮은 매물들의 가치가 순차적으로 따라 오른다는 것)가 한동안 이어지겠지만 누구나 그 키맞추기 대상이 되진 못할 것입니다. M&A 시장에선 올드 이코노미에 속하는 회사를 사서 '신제품'으로 포장하여 가치를 높이는 방식의 투자가 늘어날 듯 합니다.

2. 칼라일, 카카오모빌리티에 2200억원 투자

ADT캡스 투자로 대박을 낸 다음에 한동안 조용하던 글로벌 사모펀드 칼라일이 한국 시장에서 다시 몸풀기를 가볍게 시작하는 분위기입니다. 카카오택시를 운영하는 카카오모빌리티에 2200억원을 투자했다고 지난 주 발표했습니다. 칼라일은 또 빵집 뚜레쥬르의 유력한 인수 후보이기도 합니다. 택시에 빵집에 어째 다 서민형 서비스(?)네요. ㅎㅎ

3. 더 드루 라스베이거스 투자실패

이것은 M&A 소식은 아닙니다만, 설 전후해서 대체투자 업계에서는 꽤 중요하게 다뤄졌던 뉴스였습니다. 더 드루(Drew)는 국내 기관투자가들 중 일부가 참여했던 미국 라스베이거스 의 대형 호텔 및 리조트 개발 프로젝트였습니다. 2019년 상반기에 국내 증권사들이 이 PF에 7000억원 가량을 투자하면서 4000억원 가량은 JP모간 등 해외 금융사에서 선순위 대출을 받고, 3000억원은 중순위 메자닌 투자를 국내 기관에서 유치했습니다.

그런데 작년 시행사가 코로나19 등의 여파로 디폴트를 선언했습니다. 사실 시행사의 디폴트가 곧 프로젝트 실패는 아니어서, 추가 투자를 통해 디폴트를 낸 선순위 대출을 인수하면 중순위로 들어간 국내 기관들로서는 나쁠 게 없었다는 게 시장 관계자들의 얘기입니다.

하지만 결론적으로 증권사들은 그러한 합의를 이끌어내지 못했습니다. 선순위 대출의 담보권은 부동산 개발사 코흐 등 컨소시엄에 넘어갔습니다. 최근 해외 투자를 금융감독 당국에서 눈을 부릅뜨고 지켜보는 데다 여러 회사가 동시에 관여하면서 기한 내에 최고의 결정을 이루기가 쉽지 않았던 것 같습니다.

투자자들은 보지 않아도 될 손실을 봤다며 펄펄 뛴다고도 합니다. 이런 종류의 복잡한 '후속조치'는 협상이 필요한데, 협상의 주체가 뚜렷하지 않으면 이런 일이 벌어진다는 것을 보여준 한 사례입니다. 아직 문제가 깨끗하게 정리된 건 아니어서 앞으로의 상황을 지켜봐야 하는 건으로 보입니다.

4.그 외의 여러 일들

-두산인프라코어 DICC에 투자한 재무적 투자자들(미래에셋자산운용, IMM PE, 하나금투 PE)이 결국 동반매도청구권을 행사하겠다고 통보했습니다.

-스틱인베스트먼트의 '형제회사'인 스틱얼터너티브가 한솔섬유에 580억원을 투자하기로 했습니다. 2023년 상장을 목표로 하는 이 회사에 대한 pre-IPO 성격입니다. 국민연금에서 대체투자실장을 역임한 양영식 대표가 부동산 인프라 등의 투자를 목적으로스틱얼터너티브에 영입(2019년)된 후 처음으로 진행한 사모펀드 거래여서 눈길을 끌었습니다.

-삼양그룹이 SJL파트너스와 함께 에메랄드칼라마라는 미국 스페셜티 화학기업 인수전에 뛰어들었는데, 독일 화학회사 랑세스가 1조원 좀 넘는 값을 써내서 가져갔습니다. 불발되긴 했지만 국내 대기업들이 글로벌 M&A 시장에서 존재감이 상당히 커진 것이 느껴집니다. 2월의 마지막주가 벌써 왔습니다. 2021년이 시작한 것도 조금 전 같은데 어느새 두달이 훌쩍 지나가서 아쉽습니다. 3월에는 새로운 시작을 하는 분들이 많겠지요. 이제 곧 봄입니다.

이상은 기자 selee@hankyung.com