[김현석의 월스트리트나우] 파월 약발은 12시간 뿐…폭등한 금리 둘러싼 '뇌피셜'들

입력

수정

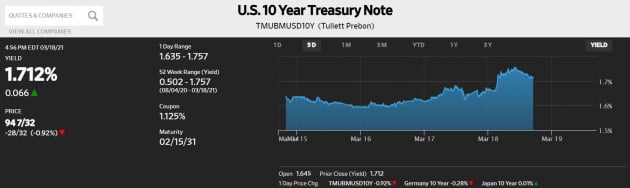

오전 7시 반께 저항선으로 여겨지던 연 1.75%를 넘어 1.757%까지 찍은 뒤 소폭 후퇴했습니다. 전장 대비 10bp, 약 0.1%포인트나 오른 겁니다. 이는 작년 1월24일(1.762%) 이후 최고치입니다. 초장기물인 30년물 수익률도 대단했습니다. 한 때 강력한 저항선으로 분석됐던 2.50%를 뚫고 올라가 2019년 8월 이후 최고치 기록을 경신했습니다.

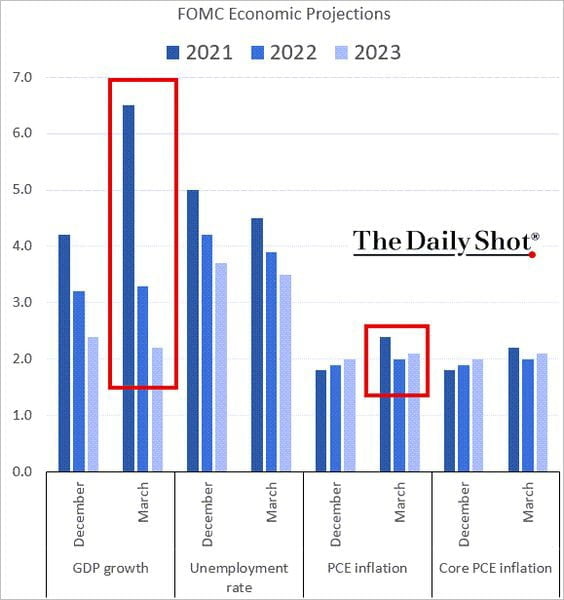

Fed는 전날 2020년 경제 성장률을 6.5%, 물가는 2.4%로 예상하면서도 통화정책을 유지하겠다고 밝혔습니다. 거대한 미국 경제가 6%대 성장하는 건 1984년 이후 처음입니다. 물론 지난해 팬데믹으로 마이너스 성장을 했던 데 따른 기저효과가 있지만, 일부에선 8% 이상 성장까지 예상합니다.

반면 금리 상승 수혜주인 은행주 등 경기민감주는 강세를 보이며 다우 지수는 약 0.5% 상승세로 출발했습니다. JP모간, 골드만삭스 등 은행주는 이날 사상 최고가를 기록했습니다.

결국 다우도 0.46% 하락했고 S&P 500 지수는 1.48% 내림세로 마감했습니다. 특히 나스닥은 3.02%나 급락했습니다. 애플이 3.39%, 아마존이 3.44% 내렸고 테슬라는 6.93% 떨어졌습니다. 줌은 6.04%, 스퀘어 9.00%, 퓨얼셀에너지 9.08%, 니오 6.99% 등 소위 고평가 기술주들은 하락폭이 매우 컸습니다.

△ "6월 FOMC 때는 점도표에서의 중간 값이 확실히 2023년 인상으로 앞당겨질 것이다. 2명만 더 의견을 바꾸면 중간 값이 높아지게 된다."

△ "SLR은 정치적 이유 때문에도 연장이 어렵다는 시각이 있다. 파월 의장의 임기는 내년 2월에 종료된다. 재임하려면 상원 청문회를 거쳐야하는데 상원 금융위원회에 있는 엘리자베스 워런 의원, 상원 금융위 산하 은행위의 셰로드 브라운 위원장 등 민주당 실세들이 SLR 폐지를 강력히 주장하고 있다. 이들은 파월의 재임을 방해할 수 있다. 이미 민주당이 임명한 연방예금보험공사(FDIC)의 젤레나 맥윌리엄스 의장은 이달 초 " SLR 연장 필요성을 보지 못한다"고 밝혔다. 또 차기 Fed 의장을 노리는 라엘 브레이너드 이사가 Fed 이사회에서 반대할 것이란 얘기도 들린다."

△ "SLR을 폐지해도 시장에 별 영향이 없을 수 있다. SLR을 연장해준들 은행들이 가격이 계속 떨어지는 국채를 들고 있을 가능성은 많지 않다."

△ "SLR을 연장하지 않는다는 건 Fed가 장기 금리 상승을 허용하겠다는 뜻으로 해석될 수도 있다. 만약 파월 의장이 밝힌 대로 금융시장에 무질서가 나타나거나 금융여건 긴축이 없이 금리가 오른다면 10년물 2% 이상도 허용할 수 있다고 본다. 사실 올해 물가가 2.4%나 오를 것이란 게 Fed가 내놓은 예상이 아닌가."

△ "올해 성장률이 6.5%에 달하고 실업률이 4%까지 떨어진다면 과거 잣대로 볼 때 당장 금리를 인상해야하는 수치다. 그런데 Fed가 지켜만 보겠다면 경제가 과열되면서 인플레이션이 치솟을 가능성이 높아진다."

△ "파월 입장에서는 자금시장만 괜찮다면 금리가 올라주는 게 좋을 수 있다. 기본적으로 경기가 개선된다면 금리가 오르는 게 자연스럽다. 그리고 금리가 상승하면 증시 등에서 나타나는 버블을 제어하면서 갈 수 있다. 버블 책임을 피할 수 있다는 얘기다. 전날 기자회견에서 파월 의장은 '어떤 기준으로는 일부 자산의 가치평가가 역사적으로 높다고 말할 수 있다'고 밝혔다."

(이와 관련, MKM파트너스의 마이클 다르다 전략가는 "높은 밸류에이션을 주의하라. 여기엔 주가매출비율(PSR)이 두 자릿수인 나스닥 100 기업 중 40% 가량과 기업인수목적회사(SPAC), 게임스톱 등 밈(meme) 주식, 가상화폐 등이 포함된다"고 분석했습니다.)

△ "시장에선 10년물 수익률이 연 1.75%에 근접하니까 이제 1.85%가 저항선이란 얘기가 나온다. 또 2분기 중에 연 2%에 도달할 것이란 예측도 있다. 그래도 금리가 천천히 오른다면 파월 의장이 그냥 놔둘 것이다. 금융시장 여건은 꾸준히 괜찮은 편이다.

△ "일부에선 2013년 테이퍼 텐트럼 때 금리가 한 달 만에 120bp 올랐던 걸 감안하면 이번에 지금까지 60bp 정도 올랐으니까 한참 남았다고 말하기도 한다."

△ "헤지펀드들은 신났다. 어제 Fed의 발표는 단기 금리를 최소 2~3년 묶어 놓겠다는 얘기였다. 그래서 2년물 이하는 어제도 금리가 내렸다. 이런 단기물을 사고, 장기물을 파는 거래. 즉 '커프 스티프너'(Curve steepener)가 지금 가장 뜨거운 거래다.

지금처럼 수익률곡선이 가팔라지는 상황에서는 단기물 금리는 내려가서 먹고, 장기물 금리는 올라가서 먹을 수 있다. 혹시 금리가 내린다고 해도 먹을 수 있다. 장기물만 공매도하면 금리 하락 때는 손해를 보지만, 단기물을 사면 헤지도 된다. 그래서 헤지펀드들이 열심히 장기물 팔고 있다는 얘기를 들었다."

△ "연기금 등 리얼머니(장기 투자자)들은 불안하다. 갑자기 4월도 안되어 금리가 이렇게 튈 줄 몰랐다. 공격적으로 예측한 사람도 올해 말 2% 정도 봤었다. 증시로 보면 보유한 주식이 팔 기회도 없이 매일 뚝뚝 떨어지는 경우다. 이런 상황이 지속되다보니 금리가 조금이라도 내리면 포지션을 대폭 줄이고 싶은 심정이다."

△ "어제 갑자기 금리가 폭등한 건 일본 탓으로 보인다. 오후에 일본경제신문(닛케이)가 "일본 은행이 10년물 국채 금리의 변동 허용 범위를 ±0.20%에서 ±0.25%로 확대할 것이라고 보도한 게 알려지면서 갑자기 금리가 미 국채 10년물 금리도 1.66%에서 1.73%까지 순식간에 뛰었다. 금리 상승을 일부 허용한다는 뜻이다. 일본 은행은 19일 통화정책회의 결과를 발표한다."

△ "하나 희망이 있다면 일본 투자자들이 4월에 돈을 싸들고 미 국채 시장으로 돌아올 것이란 예상이다. 그래서 상황을 좀 지켜보려한다.

또 앨런 그린스펀이 이끌던 과거 Fed는 Fed가 시장 통제력을 잃어간다고 느낄 때쯤 갑자기 깜짝 놀랄만한 조치를 발표해 채권 트레이더들을 길들이곤 했다. 이런 전례가 있기 때문에 마구 팔기도 조심스럽다. 이들 요인 때문에 10년물 수익률이 1.75%, 그리고 1.85% 선에서 약간 저항을 받을 것이다."

트레이더들의 말을 들어보니 채권 시장에는 불안감이 상당합니다. 넷텔리전스는 이날 "10년물 수익률 1.75%는 제대로 된 기술적 저항선이 아니다. 이 선에 오래 머무르지는 않을 것이다. 우리는 1.82%, 1.875%, 혹은 1.95%를 저항선으로 보고 있다. 그럼 언제 2%에 도달할까. 지금 수준이라면 다음주가 될 수도 있다"고 밝혔습니다. 예측이 어렵다는 얘기입니다.

게다가 다음주 22~25일까지 국채 입찰이 줄줄이 대기하고 있습니다. 22일 1년 이하 단기물에 이어 23일 2년물(600억 달러) 24일 5년물(610억 달러), 그리고 25일 지난 2월말 금리 폭등을 촉발했던 7년물(620억 달러) 입찰이 이어집니다.

또 지난 16일 BofA가 발표한 3월 글로벌 펀드매니저 서베이(FMS)를 보면 '10년물 금리가 어느 정도 수준이 되면 주식에 10% 이상의 조정을 촉발할 것으로 보는가'라는 질문에 응답자의 43%가 2%라고 답했습니다. 또 2.25%로 예상한 투자자가 19%였고, 1.75%라고 응답한 이는 16%였습니다.

김현석 기자 realist@hankyung.com