캠코, 2023년까지 ESG 채권 3조원 발행

입력

수정

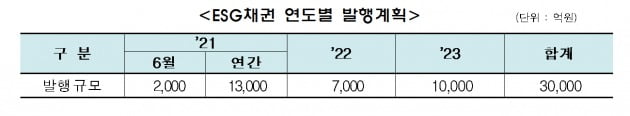

오는 6월 2000억원을 시작으로 연내 1.3조 발행

코로나 금융지원, 그린 리모델링 등 사업에 투입

캠코가 발행할 ESG 채권은 국제자본시장협회가 인정하는 '녹색 채권'과 '사회적 채권'이 결합된 형태로, 사회적 책임투자 활성화를 위해 발행되는 특수목적 채권이다.

캠코는 앞으로 공신력 있는 제3의 기관으로부터 ESG 채권 인증을 받은 뒤 오는 6월 2000억원어치를 처음 발행할 예정이다. 이를 포함해 올해만 1.3조원, 내년과 2023년에는 각각 0.7조원, 1조원씩 발행하는 등 총 3조원의 물량을 풀 계획이다.

이를 통해 조달된 자금은 △가계․기업 등 코로나19 피해업종 금융지원 △국․공유지 활용 제로에너지․스마트 청사 건립 △노후 건물 그린 리모델링 등 사업에 투입된다.

문성유 캠코 사장은 “캠코는 그린 공공개발, '착한' 회생기업 금융지원 확대 등 사업 전반에 걸쳐 ‘캠코형 ESG 가이드라인’을 도입해 실천하고 있다”며 “ESG 채권도 발행에서부터 투자, 집행에 이르기까지 사회․경제적 지속가능성에 초점을 맞춰 사업을 추진할 것”이라고 말했다.

캠코는 지난해말 구성한 ‘한국판 뉴딜 성과 창출・코로나 위기극복 위원회’를 통해 ESG 추진 세부 계획을 수립하고 주요 사업 부문에서 ESG 경영을 적극 실천해 왔다.

이호기 기자 hglee@hankyung.com