“종근당, 식약처 조치로 2분기 예상 실적 및 목표가↓”

입력

수정

키움·KTB證 분석

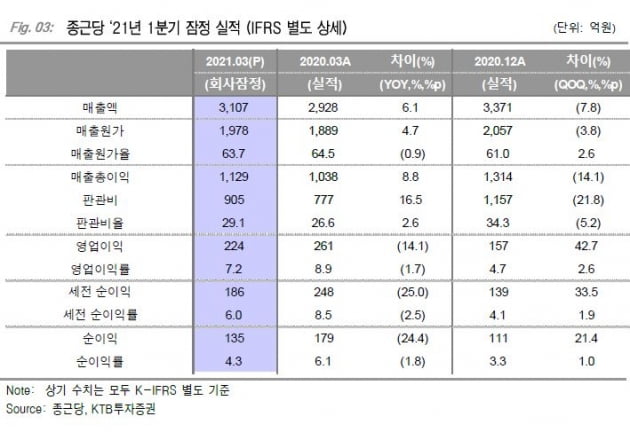

3일 증권가는 2분기에도 식약처 조치로 인한 악영향이 이어질 것으로 전망했다. 종근당은 1분기에 별도 재무제표 기준 매출 3107억원과 영업이익 224억원을 기록했다. 매출은 전년 동기 대비 늘었지만 컨센서스보다 4.2% 적다. 영업이익은 전년 동기 대비 14% 감소했고, 컨센서스도 22.5% 밑돌았다. 회사는 지난달 21일에 식약처로부터 약사법 위반 사실이 적발되며 9개 품목의 제조 및 판매 중지 명령을 받았다. 이로 인한 반품 매출 및 재고 충당금이 1분기 실적에 반영됐다는 분석이다.

KTB증권은 식약처의 조치로 2분기 매출이 기존 전망에 비해 낮아질 것이라며 목표가를 21만원에서 19만원으로 낮췄다. 제조 및 판매 중지 기간은 아직 정해지지 않았지만 3개월로 가정했다. 9개 품목의 분기 매출은 150억원 내외로 추정해 실적에서 제외했다.

투자의견 ‘매수’는 유지했다. 식약처 조치와 관련한 요인은 변경 허가를 통해 복구 가능한 사안이라고 판단했다.이혜린 연구원은 “주요 대형 제약사와 비교해서 여전히 저평가 매력이 존재한다”며 “다만 코로나19 치료제인 나파벨탄 외에는 주가를 움직일 연구개발(R&D) 동력(모멘텀)이 없다“고 말했다.

키움증권은 투자의견을 ‘매수(Buy)’에서 ‘시장수익률 상회(Outperform)’로 하향조정했다. 목표주가는 22만원에서 16만원으로 낮췄다.

식약처 조치를 반영해 2분기 매출과 영업이익은 각각 3315억원과 291억원으로 예상했다. 전년 동기 대비 매출은 5.8% 늘고 영업이익은 24.4% 감소한 수치다. 제조 및 판매 중지 기한이 길어지면 추가적인 실적 하향 가능성이 있다고 우려했다. 허혜민 연구원은 “주력 제품들의 성장 지속 여부에는 이견이 없다”며 “다만 식약처 제조 및 판매 중지 기간을 알 수 없어 불확실성이 존재해 투자의견을 낮췄다”고 했다.

박인혁 기자 hyuk@hankyung.com