ESG 열풍에 코너에 몰리는 석탄 발전회사들

입력

수정

[한경 CFO Insight]국내 채권시장에서 석탄을 때는 발전회사들이 코너에 몰리고 있다. 비우호적인 정부 정책과 채권 투자자들 사이에서 부는 ESG (환경·사회·지배구조) 투자 열풍 때문이다. 민간 석탄 발전회사는 물론이고 신용등급 AAA인 한국전력 발전 자회사들도 영향권에 들고 있다.

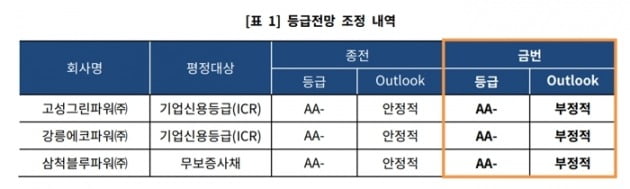

국내 신용평가회사인 한국기업평가는 지난달 민간 석탄발전소인 삼척블루파워, 강릉에코파워, 고성그린파워의 등급 전망을 ‘안정적’에서 ‘부정적’으로 낮췄다. 현재 AA-인 신용등급이 떨어질 위험이 커졌다는 뜻이다.

김미희 한국기업평가 수석연구원은 “세계적 흐름에 따라 정부 정책이 비우호적으로 바뀌고 있어 사업 전망의 불확실성이 커졌다”며 “투자비 불인정 위험, 회사채 차환 위험 등이 우려된다”고 말했다.

전력거래소는 민간 발전회사로부터 전력을 사들이고 표준투자비(공사비용)를 보상해준다. 그러나 투자비 산정에서 전력거래소와 민간 발전회사 간의 이견이 큰 상황이다. 민간 석탄 발전회사들의 예상 공사비는 4조9000억~5조6000억원인 반면 전력거래소는 표준투자비를 3조6000억~3조8000억원 수준으로 제시하고 있다. 민간의 적정 투자 수익을 보상해주는 총괄원가보상제가 유지될지 여부도 관건이다. 민간 발전소 중에는 석탄 화력만 이 혜택을 받고 있다. 김 연구원은 “정부가 총괄원가보상원칙을 훼손하는 수준의 정책 변경을 추진하고 있지는 않지만 앞으로 어떻게 변할지 안심할 수 없다”고 말했다.

회사채를 통해 건설 비용을 조달하고 있는 삼척블루파워는 차환 위험에 직면할 가능성도 제기된다. 삼척블루파워는 내년 9월 500억원, 2023년 3월과 9월에 각각 500억원과 1000억원의 만기가 돌아온다. 당분간 큰 문제는 없을 것으로 전망된다. 하지만 탈석탄 기조가 강해진다면 그 이후에 돌아오는 회사채 차환에는 어려움이 발생할 수 있다. 특히 삼척블루파워는 외부차입 3조9000억원 가운데 1조원을 회사채로 조달하기로 해 회사채 발행 규모가 더 늘어날 전망이다.

신용등급 AAA인 한국전력의 발전자회사에 대한 우려도 커지고 있다. 한국남동발전은 석탄 발전용량이 8989MW로 국내 전체 석탄 발전용량의 25.1%를 차지한다. 한국동서발전(19.4%), 한국서부발전(17.0%), 한국남부발전(16.9%), 한국중부발전(14.2%)을 합해 한전 발전 자회사가 국내 석탄 발전의 92.5%를 차지한다.

김상만 하나금융투자 연구원은 “한전 발전 자회사들의 채권 금리는 신용등급이 AAA인 한국수력원자력과 비슷하게 움직였다”며 “하지만 탈석탄이 이슈로 떠오르면서 금리 차이가 벌어지고 있다”고 말했다.

임근호 기자 eigen@hankyung.com