[김현석의 월스트리트나우] '매파' 카플란의 전향…하지만 올해 테이퍼링 불가피?

입력

수정

이날 사상 최고가를 갈아치운 마이크로소프트, 그리고 환상적 실적을 내놓은 엔비디아 등 대형 기술주가 시장을 이끌었고 알리바바 텐센트 등 중국 기술주들도 오랜만에 반등했습니다.

그는 폭스비즈니스네트워크 인터뷰에서 "(델타 변이 확산은) 빠르게 진행되고 있다"라면서 "경제적 영향을 주의 깊게 관찰하고 있으며, 성장을 실질적으로 둔화시킬 경우 정책에 대한 견해를 '다소' 조정해야 할 수도 있다"라고 말했습니다.

하지만 여전히 델타 변이에 대한 우려 목소리는 큽니다. 블룸버그에 따르면 애플은 이날 사무실 복귀 일정을 애초 10월에서 내년 1월까지 연기했습니다. 또 찰스슈왑, PWC 등도 사무실 복귀 일정을 내년 1월로 미뤘습니다. 아마존, 페이스북, 리프트 등에 이은 겁니다. 월가 관계자는 "미국은 소송이 발달한 나라"라며 "직장에 나왔다가 사망자라도 생기면 법적 문제가 불거지기 때문에 기업들이 조심스러울 수밖에 없다"라고 말했습니다. 더 많은 기업이 9월 직장 출근을 미룰 것이란 얘기입니다.

원래 9월은 경제가 정상화될 것으로 예상하던 때입니다. 학교가 개학해 대면 수업을 하고, 직장은 사무실을 다시 열면서 말입니다. 하지만 미국 최대 기업들인 애플, 아마존 등이 출근을 미루면서 정상화 기대도 옅어지고 있습니다. 통계에 따르면 현재 뉴욕 맨해튼의 경우 팬데믹 이전 출퇴근하던 인력의 23%만이 사무실에 복귀한 상황입니다. 소비도 제대로 이뤄지기 어렵고, 경제에도 부정적일 것입니다.

특히 최근 어린이들의 코로나 입원이 늘면서 학교 대면수업 연기론도 솔솔 나오고 있습니다. 이는 6, 7월 뜨거웠던 고용시장에 찬물을 부을 수 있는 일입니다. 아이들이 학교에 가지 않으면 부모가 집을 비울 수 없기 때문입니다. 이는 경기 회복에 큰 타격을 줄 수 있습니다. 특히 9월 첫째 주 연방정부의 추가 실업급여 주당 300달러 지급이 종료됩니다. 직업이 없는 이들의 소비는 대폭 줄어들 수 있습니다. 미국 질병통제예방센터(CDC)에 따르면 어린이는 최근 몇 주간 코로나 입원환자의 18~22%(주별로 다름)를 차지했습니다. 팬데믹 이후 평균 14%를 넘는 수치입니다.

이에 대해 모건스탠리의 매튜 해리슨 의약 담당 애널리스트는 "현재 백신 접종이 성인 위주로 이뤄지고 있는 점을 고려할 때 특별히 문제가 될 게 없다"라고 밝혔습니다. 미국의 12~15세 백신 접종률(2회)은 33%, 16~17세 43%, 18~24세 46%로 성인(18세 이상)의 62.2%에 비해 낮습니다.

모건스탠리에 따르면 문제가 되는 건 심각한 증상이 나타나 입원하는 소아가 많은 경우입니다. 그동안 코로나로 인해 입원한 사람 중 주별로 1.6~3.5%가 어린이였습니다. 또 어린이 중에서만 따지면 코로나에 감염된 어린이 가운데 0.2~1.9%가 입원했습니다. 이는 어른에 비해 크게 낮습니다. 해리슨 애널리스트는 "적절한 예방조치를 통해 학교는 안전하게 문을 열 수 있다"라고 밝혔습니다. 그나마 다행인 셈입니다.

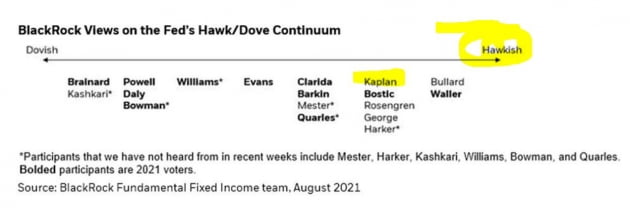

테이퍼링에 대해서도 여전히 Fed가 빨리 자산매입 축소를 해야 한다는 목소리가 큽니다. 집값 급등세가 월세와 임금 상승세로 이어지고 있어 자칫하면 인플레이션이 걷잡을 수 없이 번질 수 있다는 지적이 여전한 겁니다.

이날 크리스토퍼 바루드 이코노미스트는 "코로나 부활과 3분기 성장률 둔화에도 불구하고 고용 및 인플레이션 데이터는 자산 매입을 줄일 때임을 시사한다"라고 주장했습니다. 그는 "고용시장은 5.4%의 실업률이 나타내는 것보다 훨씬 더 빡빡하다. 이는 임금 상승이 앞으로 몇 달 동안 가속화될 가능성이 있음을 보여준다"라고 지적했습니다.

게다가 9월은 계절적으로 뉴욕 증시가 가장 약세를 보여온 달입니다. 작년에도 막대한 양적완화 속에 여름에도 폭등세를 지속했던 S&P 500 지수는 9월2일 3580.84까지 오른 뒤 이후 급락해 9월23일 3236.92까지 떨어졌습니다. 3주간 10%가량 조정을 받은 겁니다. 당시 도널드 트럼프 대통령이 중국 기업들을 제재한 것 외에 별다른 악재도 없었습니다.

이와 관련, 한 월가 관계자는 "다만 올해는 작년과는 다르다. 작년에는 시장 전반에 컴플레이선시(안주, 자만하는 현상)이 있었는데 지금은 그런 게 없다"라면서 "특히 실적이 받쳐주는 만큼 조정이 길거나 깊게 발생하지 않을 것"이라고 주장했습니다.

실제 전미개인투자자협회(AAII)가 매달 실시하는 투자자 심리를 보면, 향후 6개월간 증시를 부정적으로 보는 비율이 작년 10월 이후 처음으로 긍정적 비율보다 많아졌습니다.