"동아쏘시오홀딩스, 자회사 펀더멘탈 개선…저평가"

입력

수정

KTB투자증권 분석KTB투자증권은 1일 동아쏘시오홀딩스에 대한 투자의견 '매수'와 목표주가 16만원을 유지했다. 자회사 지분가치에 비해 현 주가는 저평가돼 있다는 분석이다.

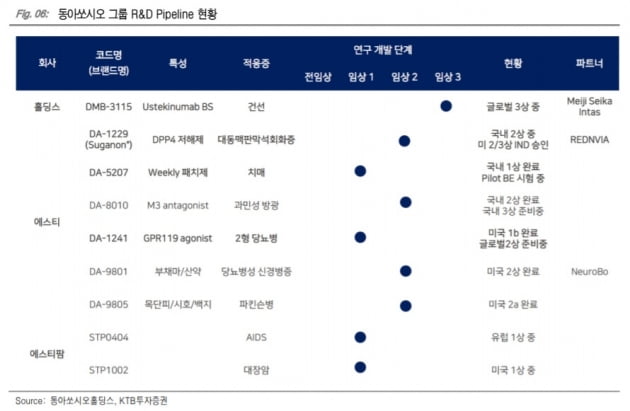

이혜린 연구원은 "동아에스티 에스티팜 동아제약 용마로지스의 현가화한 지분가치에 순차입금을 차감한 순자산가치(NAV) 23만6000원에 비해 현 주가의 할인율은 50% 이상"이라며 "디엠바이오의 상장 등을 통해 지분가치 현가화시 할인 거래율은 60%까지 확대될 전망"이라고 말했다. 이어 "바이오의약품 위탁개발생산(CDMO), 퍼스트 바이오시밀러(바이오의약품 복제약), 메신저리보핵산(mRNA) 신약 및 백신 개발 등 가치가 상향되고 있는 사업영역으로 투자가 집중될 예정"이라며 "관련 자회사들의 기업가치 현가화 과정에서 지주사 NAV 할인율은 축소될 것"이라고 예상했다.

비상장 자회사 용마로지스와 디엠바이오는 향후 1~2년 내 기업공개(IPO)가 추진될 가능성이 높다고 봤다. 두 회사 모두 상장 비교기업의 주가수준이 높게 형성돼 있는 만큼, 현재 NAV에 반영하고 있는 수준 이상의 현가가치를 형성할 것이라고 전망했다.