'LG엔솔 효과'에 다시 뜨는 배터리株…경쟁사 SK이노도 주목

입력

수정

지면A4

SK이노 시총 LG엔솔의 4분의 1

LG에너지솔루션 공모 흥행에

외국인 연일 순매수 행진

'물적 분할 피해주' 살아날까

유통물량 적은 LG엔솔 대안으로

기관 SK이노 매수…9.5% 급등

엘앤에프 등 배터리소재주도 반등

경쟁사 주가 오르는 이유

LG화학은 지난해 12월 30일 연중 최저점을 찍었다. ‘알짜 자회사’인 LG에너지솔루션 상장에 대한 우려였다. 하지만 연초부터 언제 하락했냐는 듯 반등을 시작했다. 외국인 투자자들이 연일 순매수에 나서면서다. LG에너지솔루션은 보호예수 물량을 제외한 유통 주식 비중이 10% 내외에 불과할 것이라는 전망이 나온다. 상장 직후 물량을 제대로 확보하지 못하는 상황을 우려해 대안 찾기에 나선 것이다. LG에너지솔루션 지분 82%를 보유한 LG화학을 선제적으로 담은 이유다. LG화학은 올 들어 26% 올랐다.

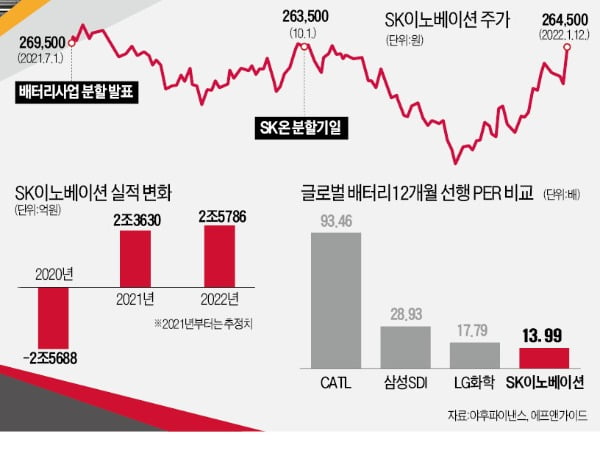

시장에서는 LG에너지솔루션이 상장 후 몸값이 올라갈수록 SK이노베이션과 삼성SDI 같은 경쟁사 주가가 상대적으로 싸게 느껴질 수 있다는 분석이 나온다. 김태홍 그로쓰힐자산운용 대표는 “2025년 기준 SK온의 배터리 생산 가능 규모가 LG에너지솔루션의 절반인데, LG에너지솔루션은 70조원에 상장해 시총이 100조원 규모까지 늘어날 수 있다는 전망이 나오고 있다”며 “이론적으로 비교하면 배터리 사업을 하는 SK온 가치만 50조원은 돼야 하는데, SK이노베이션 전체 시가총액이 24조원에 불과하다”고 설명했다. 여전히 상승 여력이 많이 남아있다는 의미다.

배터리 흑자전환도 기대

SK이노베이션은 LG화학과 함께 대표적인 ‘물적 분할 피해주’로 꼽힌다. 배터리 사업 분사 계획을 발표한 지난해 7월 1일 주가가 8.8% 하락했고, 이후 주가는 박스권에 갇혔다. 하지만 이후 여야 대선 후보가 물적분할 후 재상장을 위해서는 모회사 주주들을 보호할 만한 대안을 마련하겠다고 공약하면서 분위기가 달라지고 있다. 회사 측에서 언급한 SK온 상장 예상 시점도 2023년 이후다.올해 배터리 사업 흑자 전환도 기대된다. 전유진 하이투자증권 연구원은 “올해는 배터리 부문 외형 성장뿐 아니라 규모의 경제를 통한 턴어라운드가 본격화될 것”이라며 “그동안 소외됐던 밸류에이션을 정당화하는 핵심 요소가 될 전망”이라고 설명했다.‘본업’도 탄탄하게 받쳐주는 국면이다. 코로나19로 직격탄을 맞은 정제마진이 회복세로 돌아서면서 이익 전망치가 상향 조정되고 있다. 올해 영업이익은 2조3630억원에 달할 것으로 전망된다. 이익 추정치가 높아지는데 주가는 박스권에 갇혀 있으면서 12개월 선행 주가수익비율(PER)이 13.99배에 불과하다.

이날 삼성SDI도 5.1% 오른 65만9000원에 거래를 마쳤다. 미국 10년물 국채 금리 상승으로 주가가 하락했던 배터리 소재주도 반등에 성공했다. 엘앤에프(9.17%), 에코프로비엠(4.83%), 엔켐(8.59%) 등이 대표적이다. 김 대표는 “지난해까지 배터리 소재주에 쏠렸던 수급이 연말 연초에 LG화학과 SK이노베이션으로 옮겨가면서 많이 줄어들었다”며 “일시적인 수급 이슈가 해소된다면 배터리업체보다 소재업체를 여전히 더 좋게 본다”고 분석했다. 완제품을 만드는 배터리업체는 경쟁사가 지속적으로 늘어나는 구조인데, 이들에 소재를 납품하는 소재업체들의 성장성은 더 커지고 있다는 것이다.

고재연 기자 yeon@hankyung.com