"글로벌 금융위기 때보다 금융 취약성 더 커졌다"

입력

수정

지면A18

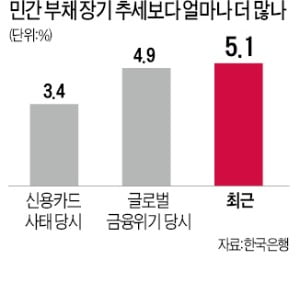

한은 '금융 사이클 평가' 보고서코로나19 사태 이후 민간의 부채가 급증하면서 금융 취약성이 글로벌 금융위기 등 과거 경제위기 때보다 더 커졌다는 분석이 나왔다.

민간부채 폭증…밸런스 무너져

외부충격 땐 위기로 번질 수도

코로나19 이후 금융 사이클과 실물경제 사이클의 괴리 현상도 심해졌다. 민간신용을 국내총생산(GDP)으로 나눈 비율은 2019년 4분기부터 2021년 4분기까지 2년간 26.5%포인트 뛰었다. 이는 외환위기 때의 13.4%포인트, 신용카드 사태 때의 8.9%포인트, 글로벌 금융위기 때의 21.6%보다 큰 상승폭이다.

한은은 아울러 1980년 이후 금융 사이클과 주택가격 사이클은 강한 동조 관계를 보였고, 과거 주택가격 급등기(2005년 전후)와 마찬가지로 최근에도 두 사이클 모두 강한 상승 흐름을 보이는 것으로 진단했다. 하지만 글로벌 금융위기 이전까지 같은 흐름을 보였던 금융 사이클과 기준금리 사이클의 경우 코로나19 사태 이후 오히려 반대 방향으로 움직이는 역(逆)동조 관계로 바뀌었다. 최근 금융 사이클과 실물경제 사이클이 따로 움직이는 가운데, 경기 하강에 대응한 기준금리 인하가 신용 증가로 이어졌기 때문이라는 게 한은의 설명이다.이정연 한은 금융안정국 관리총괄팀장은 “민간 신용의 총량이나 증가율이 과거 위기 당시보다 높은 수준에 있다”며 “지금이 위기 상태라는 것은 아니지만 과거 사례로 미뤄볼 때 이런 상태에서 대내외 충격이 발생하면 위기로 이어지는 경우가 많았다”고 분석했다. 그는 “이런 취약성을 줄일 수 있는 정책의 필요성이 커졌고 향후 금융 사이클에 대한 모니터링도 강화해야 한다”고 말했다.

강진규 기자 josep@hankyung.com