美·유럽 진격하는 中 배터리…코너 몰리는 '국내 빅3'

입력

수정

지면A11

글로벌 배터리 전쟁 격화중국 배터리 업체가 유럽, 미국에 공장 신설 계획을 잇따라 발표하고 있다. 자국 정부 보조금을 바탕으로 ‘안방’ 시장에서 벌어들인 이익을 글로벌 생산 거점 확충에 쏟아붓고 있다. 중국 기업의 주 제품인 LFP(리튬·인산·철) 배터리를 원하는 글로벌 완성차업계 수요가 늘어난 데 따른 것이다. 한국 배터리 3사가 생산하는 NCM(니켈·코발트·망간) 배터리는 원자재(니켈, 코발트 등) 가격 급등으로 가격 경쟁력이 약화하고 있다. 올해 글로벌 배터리 시장에서 크게 좁아진 ‘K배터리’ 3사의 입지가 앞으로 더 위협받을 것이란 전망이 나온다.

中업체, LFP배터리 수요 늘자

'안방'서 번 돈으로 투자 확대

EVE에너지, 헝가리에 셀공장

삼성SDI·SK온과 납품 경쟁

LG엔솔, 2위 자리 위태

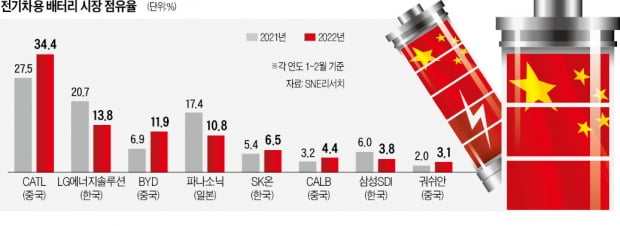

3일 SNE리서치에 따르면 중국 CATL은 지난 1~2월 글로벌 전기차용 배터리 시장 점유율 34.4%로 1위를 차지했다. 지난해 같은 기간 27.5%에서 점유율이 크게 늘었다. 반면 LG에너지솔루션은 20.7%에서 13.8%로 줄었다. 3위 중국 BYD(6.9%→11.9%)가 턱밑까지 추격하며 2위 자리도 위태롭다는 평가가 나온다. 삼성SDI는 6.0%에서 3.8%로 감소해 중국 CALB(3.2%→4.4%)에 밀려 7위에 올랐다. SK온(5.4%→6.5%)은 점유율이 증가했으나 중국 업체 성장에 밀려 5위에 자리했다.중국 배터리 탑재량이 크게 늘어난 이유는 LFP의 가격 경쟁력 때문이다. 에너지 밀도는 낮지만 값싼 재료를 이용해 NCM에 비해 20%가량 저렴하다. 완성차 업체가 올해 중저가 전기차 출시를 서두르고 있어 LFP 점유율이 더 높아질 것으로 전망된다. 배터리 업체는 주요 양극재 가격에 따라 납품가를 조정하는데, LFP는 NCM보다 가격 변동폭이 크지 않다. 게다가 중국이 전 세계 희토류를 58% 이상 생산하는 만큼 ‘자원 무기화’ 국면이 닥쳐도 안정적으로 원료 공급이 가능하다는 것이 장점으로 꼽힌다.

차량용 반도체 부족으로 인한 생산 차질, 글로벌 공급망 불안정, 리튬·니켈 등 원자재 가격 급등으로 LG엔솔, SK온의 1분기 실적에도 먹구름이 꼈다. 금융정보업체 에프앤가이드에 따르면 LG엔솔의 1분기 영업이익 추정치는 1611억원으로, 전년 동기(3412억원) 대비 절반 아래로 떨어졌다. SK온도 1000억원대 영업적자를 낸 것으로 추정된다. 3사 중 삼성SDI는 1분기 2884억원의 영업이익으로 전년 동기보다 116.5% 증가한 것으로 추측된다.

中 배터리, 해외에 신공장 구축

자사 공장 인근에 배터리 생산 거점을 두길 원하는 글로벌 완성차 업체의 요구에 따라 중국 배터리 업체는 잇따라 해외 생산 거점을 본격적으로 마련하고 있다. 글로벌 부품 공급망 혼란에 대응하고 물류비를 절약하기 위한 전략이다.점유율 10위인 중국 EVE에너지는 최근 헝가리에 원통형 배터리 셀 공장을 짓겠다고 밝혔다. EVE에너지는 지난해 BMW가 80억유로(약 10조7000억원) 규모로 발주한 배터리 공급 업체 중 하나다. 헝가리에 거점을 이미 확보한 삼성SDI, SK온과의 납품 경쟁이 더 치열해질 전망이다. 점유율 8위 중국 궈쉬안은 독일의 보쉬 공장을 인수해 첫 해외 생산기지를 구축할 계획이다.

CATL은 올해 독일에 배터리 공장을 완공해 2025년까지 연 100GWh 생산능력을 확보하기로 했다. 북미에도 중국 배터리 업체가 진출하고 있다. CATL은 50억달러(약 6조원)를 투자해 북미에 80GWh 규모 배터리 셀 공장을 처음으로 지을 계획이다. 궈쉬안도 북미에 배터리 공장을 건설할 예정이다.기술 확보에도 매진하고 있다. CATL은 모듈 단계를 거치지 않고 배터리 셀을 바로 팩으로 만드는 ‘셀투팩(CTP)’ 3세대 기술을 적용한 ‘기린 배터리’를 개발 중이라고 최근 발표했다. 모듈이 들어갈 공간에 셀을 더 넣을 수 있어 에너지 밀도가 향상되고 비용 절감도 가능하다.

김형규 기자 khk@hankyung.com