“한미약품, 올 1분기 예상치 웃도는 실적 낼 것”

입력

수정

하나금융투자 분석하나금융투자는 11일 한미약품에 대해 올 1분기 시장 예상치(컨센서스)를 웃도는 실적을 낼 것으로 전망했다. 핵심 품목의 탄탄한 성장과 자회사 북경한미가 호실적을 이끌 것이란 판단이다. 투자의견 ‘매수’를 유지하고, 목표주가를 35만원으로 올렸다.

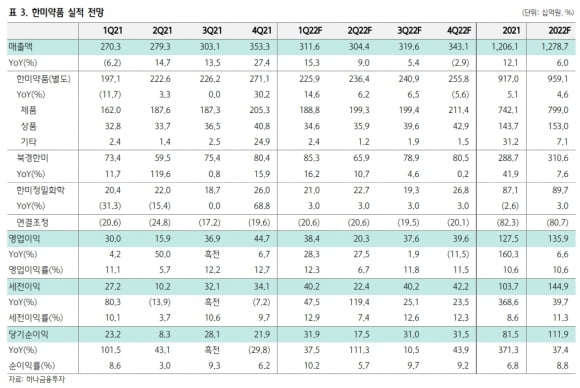

한미약품의 2022년 1분기 연결 재무제표 기준 매출과 영업이익은 각각 3116억원, 384억원으로 추정했다. 전년 동기 대비 15.3%와 28.3% 증가한 수치다. 컨센서스 매출 3049억원, 영업이익 346억원을 넘어설 것이란 예상이다. 개별 기준 매출은 2259억원으로, 작년 같은 기간보다 14.6% 늘어날 것으로 추산했다. 핵심 품목인 ‘로수젯’ ‘아모잘탄 패밀리’가 탄탄한 실적을 내고, 일부 호흡기 제품의 매출이 성장하면서다.

자회사 북경한미도 호실적을 이끌 것으로 봤다. 우호적인 환율 효과와 계절적 성수기, 코로나19 유행으로 인한 호흡기 제품의 성장으로 전년 동기 대비 16.2% 증가한 853억원의 매출을 낼 것으로 예상했다.

올해는 탄탄한 실적과 더불어 연구개발(R&D) 성과를 낼 것으로 전망했다. 2022년 매출과 영업이익은 각각 1조2787억원과 1359억원으로, 작년보다 각각 6.0%와 6.6% 늘어날 것이란 추정이다. 하반기부터 주요 후보물질의 성과가 가시화될 것으로 기대했다. ‘롤론티스’의 승인 여부는 오는 3~4분기에 결정될 예정이다. 지난해 12월에 품목허가를 진행한 ‘포지오티닙’의 전문의약품허가신청자비용부담법(PDUFA) 기한은 오는 11월 24일로, 4분기에 승인 여부가 결정된다.

MSD에 기술이전한 듀얼(GLP-1R·GCG) 아고니스트는 작년 8월부터 임상 2a상을 진행하고 있다. 연말 임상을 마칠 예정이다. 하반기 안에 중간결과 발표가 가능할 것으로 예상했다.

박재경 연구원은 “실적 추정치 변동을 반영해 목표주가를 소폭 상향 조정했다”며 “전이성 유방암 개발 중단에 따라 신약 가치에서 제외한 오락솔의 가치 재반영과 하반기 R&D 발표가 예정된 후보물질들의 결과에 따라 목표주가의 추가 상향조정이 가능할 것”이라고 했다.