"인플레 정점 쳤다" JP모건 vs. "금리 6%로 높여야한다" 도이치뱅크

입력

수정

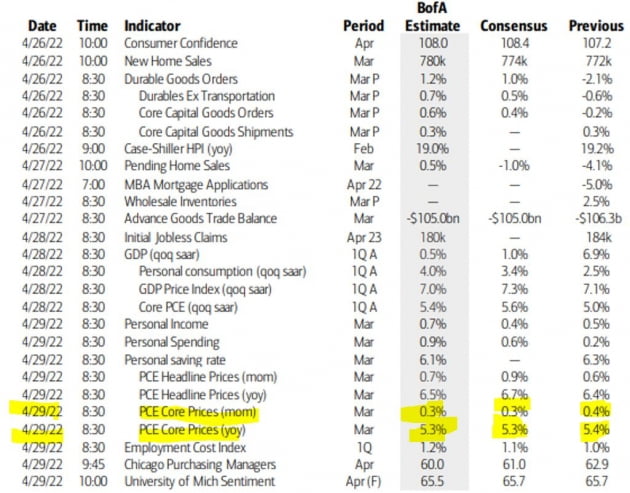

미국 상무부는 오는 29일 3월 근원 개인소비지출(PCE) 물가를 발표한다. Fed가 가장 중시하는 이 물가지표는 전달(5.4%)보다 낮은 전년 대비 5.3% 상승했을 것으로 예측되고 있다. 높은 수준이기는 하지만 소폭 사그라드는 것이다. 월가는 또 전월 대비로도 0.3% 증가해 지난 2월 0.4% 상승보다 낮아질 것으로 예상하고 있다.

UBS도 "인플레이션이 정점을 지나고 있다"고 낙관론을 표명하면서 역시 세 가지 이유를 들었다.첫 번째, 팬데믹 때 경험했던 내구재 수요의 급증세가 이제 과거의 일이 됐다는 것이다. 그래서 전년 대비 40%까지 치솟았던 중고차 가격은 지난 두 달 동안 큰 하락세를 보였고, 작년 가을께 12% 넘게 올랐던 TV 가격은 현재는 작년보다 떨어졌다고 설명했다. 두 번째, 앞으로 몇 달 동안 기저효과 때문에 물가가 낮게 나올 것이라는 것이다. 올해 3월까지 지난 12개월간 원유 가격은 77% 상승해서 인플레를 주도했다. 앞으로 12개월 동안 원유가 77% 미만으로 오른다면 유가는 인플레이션을 높이는 데 기여하지 않을 것이란 얘기다. 세 번째, 임금 상승이 생산성 향상으로 많은 부분 상쇄되었다는 것이다. 임금이 올라도 생산량이 더 늘어난다면 물가는 상승하지는 않는다. UBS는 "인플레이션이 하락할 것이라고 보는데, 관건은 얼마나 빨리 낮아질 것인가 하는 것"이라면서 "시장은 내년 초까지 기준금리가 2.7%까지 인상될 것으로 보지만, 인플레이션이 낮아지면 Fed가 보다 점진적으로 접근할 수 있다"라고 분석했다. UBS는 "성장에 대한 위험이 증가하고 있지만 우리의 기본 사례는 향후 12개월 동안의 경기 침체를 피할 수 있다는 것"이라고 주장했다.

도이치뱅크는 비관적이다. 도이치뱅크는 이달 초 미국 경제가 내년 하반기에 마일드한 경기 침체를 겪을 것이라고 예상했었는데 26일 보고서에서 예상을 더욱 암울하게 수정했다. 도이치뱅크는 "40년 내 최고치로 높은 물가를 잡기 위해 Fed는 기준금리를 5~6%까지 올려야 할 것"이라고 주장했다. 미국 내에 뿌리내리고 있는 인플레이션 기대 심리와 실업률 3.6%로 상징되는 뜨거운 노동시장을 고려할 때 기준금리를 2.5%로 올리는 건 물가를 잡는데 충분하지 않다는 얘기다. 탈세계화와 계속되는 전쟁 등도 문제를 더 심각하게 만들고 있다고 지적했다. 도이치뱅크는 특히 미국의 중립금리 수준을 약 5%라고 추산했다. 이렇게 높은 중립 수준까지 기준금리를 올리면 미 국채 10년물 금리도 4.5~5%까지 치솟을 것으로 봤다. 도이치뱅크는 이런 강력한 긴축과 이에 따른 금융시장의 격변은 "내년 말까지 미국 경제를 심각한 침체로 몰아넣을 것"이라고 내다봤다. 그러면서 "미국이 침체는 겪겠지만 Fed가 더 빠르고 더 공격적으로 행동할수록 장기적으로 경제에 미치는 피해는 줄어들 것으로 생각한다"라고 덧붙였다. 도이치뱅크는 "역사적으로 Fed는 경제를 침체에 빠뜨리지 않고는 인플레이션과 고용의 눈에 띄는 과잉을 시정할 수 없었다"면서 "우리는 경기 침체 위험이 월가 컨센서스보다 명확하게 높다고 본다"라고 주장했다.

뉴욕=김현석 특파원 realist@hankyung.com