지난해부터 135% 올랐는데…"더 오른다" 목표주가 샹향

입력

수정

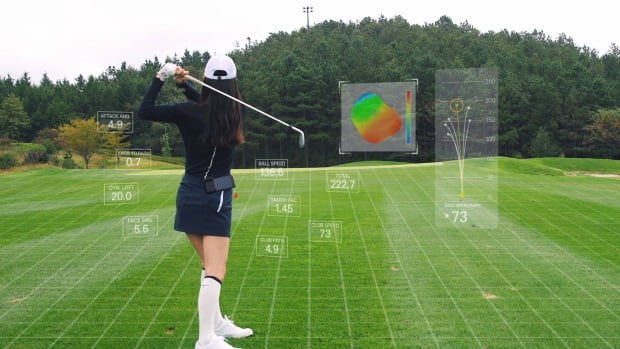

버디보다 어려운 어닝서프라이즈

골프존 목표주가 잇따라 상향 조정

골프존은 코로나19 기간동안 주가가 꾸준히 올랐다. 지난해 연초부터 지난달 29일까지 135%가 올랐다. 코로나19로 해외 여행이 막히자 골프 인구가 젊은층까지 확장됐다. 그러다 최근에는 상승세가 주춤했다. 해외여행이 다시 시작되면 국내 골프 수요가 줄어들 것이라는 피크아웃 우려가 나왔다.

하지만 지난 1분기 골프존이 사상 최대 실적을 달성했다는 소식에 주가는 또 다시 반응했다. 회사는 1분기 매출 1539억원, 영업이익 507억원을 기록했다고 발표했다. 각각 전년 동기 대비 54.8%, 78.3% 늘어난 수치다. 가맹점 수가 지난해 1분기 1530개에서 올해 1분기 1904개로 증가하면서 가맹 사업 매출이 77% 늘어났다. 직영점 회원 수와 객단가도 늘어나면서 직영 사업 매출도 전년 동기 대비 39% 늘었다. 2일 오후 1시 30분 기준 주가는 5.90% 상승하면서 17만2400원에 거래되고 있다.

NH투자증권과 유진투자증권은 목표 주가를 잇따라 상향조정했다. 각각 26만원, 23만원 목표주가를 제시했다. 특히 NH투자증권은 해외 시장 수요를 눈여겨봤다. 중국 스크린골프 시장 규모는 한국 시장 규모 대비 10% 수준이다. 골프존은 지난해 기준 20~30%의 시장 점유율을 기록한 것으로 추정된다. 아직은 중국의 반부패 정책으로 시장이 개화되지 않았지만, 시장이 열릴수록 중국 헝타이신과 골프존 등 점유율이 높은 기존 업체들의 선점 효과가 예상된다.

백준기 NH투자증권 연구원은 "해외여행 재개에 따른 국내 골프 수요 감소 우려는 과도하다"며 "특히 스크린골프는 해외여행의 대체재가 아니며, 리오프닝으로 오히려 수혜가 예상된다"고 설명했다.

고재연 기자