한달 만에 금리 年 2%P '껑충'…주택대출 받으러 갔다가 한숨

입력

수정

지면A23

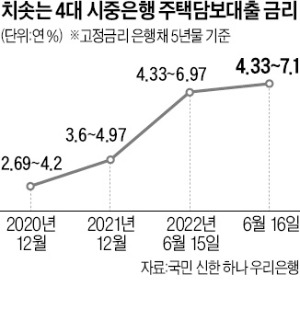

주담대 금리 '年 7%' 시대직장인 A씨는 16일 30년 만기 고정형 주택담보대출을 받으려고 은행을 찾았다가 깜짝 놀랐다. 지난달 대출 상담을 할 때는 3억원을 연 5% 금리로 빌릴 수 있었는데 한 달여 만에 금리가 2%포인트나 껑충 뛰었기 때문이다. 이날 주택담보대출 고정금리가 연 7%로 오르면서 매년 부담해야 할 원리금이 1932만원(월평균 161만원)에서 2388만원(월평균 199만원)으로 456만원이나 늘었다.

신용대출 금리 더 빨리 올라

하반기에도 상승세 지속될 듯

변동금리 대출 비중 8년來 최고

코로나19 사태 직후인 2020년 상반기만 해도 시중은행의 대출금리는 연 2% 수준이었는데 2년여 만에 상황이 급격히 바뀌었다. 한국은행에 따르면 지난 4월 은행권의 가계대출 평균 금리는 연 4.05%를 기록했다. 가계대출 금리가 연 4%를 넘어선 건 2014년 5월(연 4.02%) 후 8년 만이다.

소상공인 등 자영업자가 주로 이용하는 신용대출 금리는 연 5.62%로 전달보다 0.16%포인트 올랐다. 2014년 6월(연 5.62%) 후 가장 높다. 신용대출 금리 인상 속도는 주택담보대출보다 더 빠르다. 4월 신규 취급액 기준 은행권의 주택담보대출과 신용대출 평균금리는 각각 연 3.9%, 연 5.62%로 격차는 1.72%포인트였다. 2015년 3월(1.78%포인트) 후 7년 만에 두 대출의 평균금리 차가 가장 컸다. ‘빚투(빚내서 투자)’족과 생활자금 마련을 위해 돈을 빌린 취약계층의 부담이 클 수밖에 없다.한국은행은 기준금리가 0.25%포인트 인상될 때마다 대출자 1인당 연간 이자 부담이 16만1000원씩 늘어날 것으로 추산하고 있다. 지난해 8월 이후 기준금리가 0.25%포인트씩 다섯 번 인상(연 0.5%→1.75%)된 것을 감안하면 1인당 연간 이자 증가액이 80만5000원에 달할 것으로 예상된다. 한국은행이 다음달 기준금리를 0.5%포인트 인상하는 ‘빅스텝’을 밟으면 1인당 연간 이자 증가액은 100만원을 훌쩍 넘을 가능성이 크다.

시장금리 영향을 많이 받는 변동금리 대출 비중이 늘고 있는 점도 문제로 지적된다. 4월 신규 대출 중 변동형 대출 비중은 80.8%로 전달보다 0.3%포인트 높아졌다. 잔액 기준 변동금리 대출 비중도 전월보다 0.3%포인트 상승한 77.3%로 집계됐다. 잔액 기준 변동금리 대출 비중은 2014년 3월(78.6%) 후 8년 만에 가장 높았다.

김보형/박상용 기자 kph21c@hankyung.com