'구주매출 제로' 카드, 대형 IPO 구세주 될까

입력

수정

지면A19

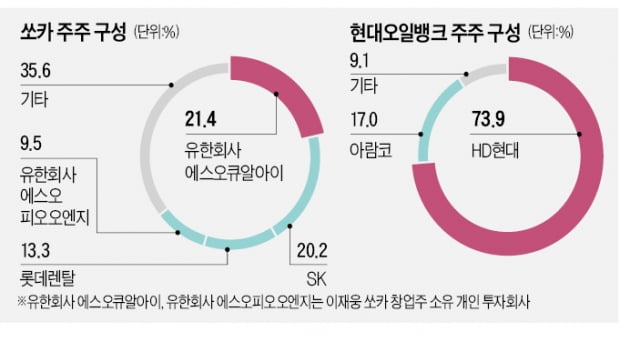

다음달 상장 진행하는 쏘카쏘카와 현대오일뱅크, 케이뱅크 등 올 하반기 기업공개(IPO)에 나선 ‘대어급’ 기업들이 공모주식 100% 신주 발행을 추진한다. 컬리와 CJ올리브영, 오아시스마켓 등 연내 상장에 나선 다른 기업들 역시 구주매출을 최소화하는 쪽으로 가닥을 잡고 있다. 기존 주주의 투자금 회수를 위한 구주매출이 상장 과정에서 되레 걸림돌로 작용할 수 있다는 판단에 따른 것이다.

공모주식 100% 신주 발행

현대오일뱅크·케이뱅크도 검토

올초 흥행 실패한 大魚들 보며

재무적 투자자, 공모전략 수정

"투자금 회수보다 상장 집중"

다음달 증권신고서를 제출할 예정인 현대오일뱅크 역시 별도 구주매출 없이 100% 신주만 발행하는 쪽으로 가닥을 잡았다. 당초 공모주식의 40%가량을 구주매출로 채울 계획이었지만 시장 상황을 감안해 상장 전략을 바꿨다. 현대오일뱅크의 최대 주주는 현대중공업 및 특수관계인으로 지분 74.1%를 보유하고 있다. 현대오일뱅크 관계자는 “공모구조는 아직 확정된 바 없다”고 말했다.

지난달 30일 한국거래소에 상장 예비 심사를 청구한 케이뱅크도 구주매출 계획을 잡지 않았다. 지난해 진행한 유상증자에 베인캐피탈과 MBK파트너스 등 FI가 다수 참여한 만큼 이번 IPO 과정에서 일부 구주매출이 있을 것이란 기존 관측과 달라진 것이다.쏘카와 현대오일뱅크, 케이뱅크 등 세 회사 모두 올초 상장 전략을 논의할 당시엔 최대 주주 및 일부 FI의 구주매출 계획을 잡았다. 하지만 최종 단계에서 모두 전략을 수정했다. 올 상반기 전체 공모 물량의 30~40%를 구주매출로 잡았던 현대엔지니어링과 SK쉴더스, 원스토어 등 대형 IPO 추진 기업들이 수요예측에서 흥행에 실패한 뒤 나타난 변화로 분석된다.

구주매출은 통상 공모자금이 회사로 유입되지 않기 때문에 상대적으로 투자 매력도를 낮추는 요인으로 꼽힌다.

IB업계 관계자는 “투자금 회수 차원에서 구주매출이 원활하게 이뤄져야 투자의 선순환이 나타날 수 있지만, 시장이 얼어붙는 단계에선 구주매출을 바라보는 시각이 다소 부정적으로 바뀌기 마련”이라며 “합리적 수준에서 공모 전략을 수정한 것 같다”고 말했다.올 하반기 IPO를 준비 중인 컬리와 CJ올리브영, 오아시스마켓 등도 구주매출을 없애거나 최소화하는 방안을 주관사와 협의하고 있다. 다만 기존 주주 간 이해득실을 따지는 과정에서 당초 예상보다 IPO 시기가 다소 지연되는 곳도 있는 것으로 전해졌다.

IB업계 관계자는 “처음 계획했던 공모구조로는 상장 문턱을 넘기 쉽지 않다는 공감대가 형성된 상황”이라며 “다만 수년 전 들어온 투자자와 최근 돈을 넣은 투자자 간 눈높이가 다르기 때문에 논의가 생각보다 길어지고 있다”고 말했다.

최석철 기자 dolsoi@hankyung.com