'영끌족' 주담대 많은 저축은행 직격탄…300兆 부실 사정권

입력

수정

지면A3

부동산 경기 침체, 금융권 리스크로 전이되나

"담보 처분해도 금융사 손실"

낙찰가율 = 원리금 회수 가능성

○경매 낙찰가 뚝뚝, 금융권 손실은↑

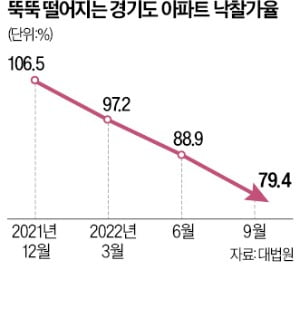

최근 낙찰가율은 뚝뚝 떨어지고 있다. 경기도의 아파트 경매 낙찰가율은 작년 12월 106.5%에서 지난달 79.4%로 하락했다. 저축은행에 비해 보수적으로 사업자 주담대를 운용한 보험사 등도 안심할 수 없다는 관측이 나온다. 주택 경기 침체가 이어지던 2012년 아파트 경매 낙찰가율은 70%대 초반까지 내려갔다. 우병탁 신한은행 부동산투자자문센터 팀장은 “낙찰가율은 부동산 매매시장에 후행하기 때문에 매매시장이 유의미하게 반등하지 않으면 계속 떨어질 것”이라고 했다.

규제 비율이 없던 토지 오피스텔 등 비주택담보대출 낙찰가율도 하락세다. 경기도 대지·임야·전답 낙찰가율은 78.5%, 상가·오피스텔은 63.5%로 일반 주택 대비 현저하게 낮다. 금융사는 LTV 규제 비율이 있는 부동산 임대업 등을 제외한 사업자 주담대나 비주택담보대출은 LTV 대신 부동산 담보회수율을 적용한다. 지역에 따라 다르지만 가장 보수적인 은행의 경우 부동산 담보회수율은 낙찰가의 최대 70~80%가 적용된다. 낙찰가의 70~80%까지 대출이 나온다는 뜻이다. 작년만 해도 아파트 경매 낙찰가율은 100% 이상이었다. 비주택담보대출에서 상당한 손실이 발생할 것으로 예상되는 근거다.

규제 비율이 없는 탓에 이미 실행된 비주택담보대출 규모가 크다는 점도 문제로 꼽힌다. 은행 다음으로 자산 규모가 큰 농협 수협 신협 등 상호금융권의 비주담대 잔액은 작년 6월 말 기준 278조원에 이른다. 상호금융권 전체 대출 총액의 64%에 달하는 규모다.

○‘영끌족’ 실제 LTV는 더 높을 듯

낙찰가율 대비 LTV를 더 보수적으로 봐야 한다는 의견도 제기된다. 한국은행의 상반기 금융안정보고서에 따르면 은행이 가계에 내준 주담대 평균 LTV는 38.7%, 상호금융은 61% 수준이다. 이 중 상호금융에서 LTV 70%를 초과한 대출 비중은 15% 정도다. 하지만 업계에선 부동산 담보대출에 신용대출, 혹은 편법적으로 사업자대출을 더해 부동산을 구입한 사례가 많다는 점을 지적한다. LTV 규제 80%가 적용돼도 차주 한 명이 실제로 부담하는 LTV는 80%를 웃돌 수 있다는 얘기다.갭투자도 대출 건전성의 잠재적 리스크로 꼽힌다. 전세가 낀 아파트를 구매할 때 원래 살던 집에 전세대출이 있는 데다 신용대출까지 끌어다 집을 샀다면 이 차주의 실질 LTV는 전세가율을 훌쩍 웃돈다. 안동현 서울대 경제학과 교수는 “전세가율을 고려하면 갭투자를 하려고 전세대출을 받은 경우 LTV를 70% 안팎으로 추정할 수 있는데 집값이 30%만 빠져도 ‘깡통’이 되는 것”이라며 “전세대출도 안전하지 않다”고 지적했다. 서지용 상명대 교수는 “저축은행들은 자본금이 상대적으로 적어 손실이 발생하면 자본 완충 효과가 작기 때문에 부실화할 가능성이 더 있다”고 했다.

박진우/빈난새 기자 jwp@hankyung.com