캐피털사, 브리지론 등 고위험 PF 25조…"내년 연체 폭탄 터질라"

입력

수정

지면A3

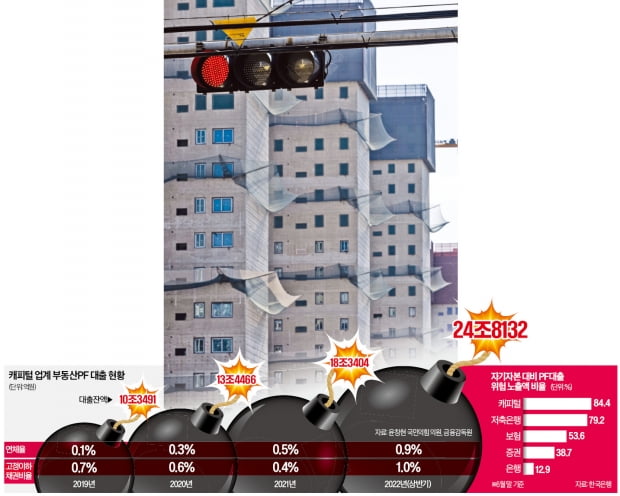

돈줄 마르자…수면 위로 올라온 캐피털 PF '뇌관'수년간 이어진 부동산 호황기를 이용해 금융권 중 프로젝트파이낸싱(PF) 대출을 가장 많이 늘린 캐피털업계에 부실 경고음이 울리고 있다. 캐피털사들은 특히 브리지론(사업 인가 전 대출) 등 고위험 PF 비중이 높은데, 부동산 경기 악화로 본 PF로 넘어가지 못해 부실 처리된 사례가 지방을 중심으로 슬금슬금 나타나고 있다. 최근 강원도 레고랜드발(發) 자금경색 사태까지 터지면서 향후 부실 규모가 크게 늘어날 수 있다는 우려가 나온다.

중견 캐피털사 2곳 253억

대구서 부실 채권 발생 공시

잠재부실 리스크 큰 대출 많아

브리지론 만기 내년 몰려 '경고'

"우량 사업장도 미분양 우려로

돈 못구해…만기 코앞인데 큰일"

“신규 PF는 사실상 올스톱”

25일 금융권에 따르면 J캐피탈은 지난 8월 170억원 상당의 부실채권이 발생했다고 공시했다. 자기자본(1조709억원)의 1.59%에 해당하는 규모다. 회사 측은 “대구의 부동산 시행사에 빌려준 브리지론인데 시공사 선정이 안 돼서 부실이 생겼다”고 설명했다. 같은 달 S캐피탈도 83억원의 부실채권이 생겼다는 사실을 알렸는데, 역시 경기 악화로 대구에서 브리지론 부실이 터진 것이었다.여신전문금융업감독규정에 따라 50억원 이상 또는 자기자본 10% 초과 금액의 부실채권이 신규로 발생할 경우 여전사는 이를 공시해야 한다. J캐피탈과 S캐피탈에서 이 같은 대규모 부실채권 공시가 나온 건 각각 1년6개월, 4년여 만이다. 전액 손실이 아니고 충당금도 잘 쌓아놔서 경영 전반에 유의미한 타격을 줄 정도의 부실은 아니라는 게 여전업계의 설명이다.

하지만 공사 원가와 금융비용이 늘어나고 분양 수요는 줄어드는 상황에서 업계의 잠재 부실 리스크는 상당하다는 게 금융권의 대체적 시각이다. 여전업계 관계자는 “신규 PF는 사실상 올스톱 상황”이라며 “공매나 부실채권(NPL) 매각 등을 통해 부실을 털어내려 해도 시장에서 신속히 처리가 안 되고 있다”고 전했다. 다른 관계자도 “아직까지 단기 순이익에 큰 영향을 미칠 정도는 아니지만 지금 같은 상황이 지속되면 내년부터는 부실이 터져나올 수 있다”고 했다.

캐피털사 PF대출 가파른 증가

PF 리스크는 전 금융권에 공통된 문제이긴 하지만 특히 캐피털업계를 주의 깊게 살펴봐야 한다는 게 금융권의 지적이다. 캐피털업계의 PF 대출 잔액은 2019년 말 10조3491억원에서 올해 상반기 24조8132억원으로 급증했다. 자동차 할부나 리스 등 전통 수익원이 경쟁 심화와 수요 둔화 등으로 성장성이 낮아지자 최근 몇 년 새 PF 대출 쪽으로 눈을 돌려 금융업권을 통틀어 증가율이 가장 가팔랐다.브리지론과 아파트 외 주택, 상업용 시설 등 고위험 대출 비중도 높은 것으로 알려졌다. 브리지론은 본 PF가 실행될 것을 전제로 나가는 대출인데, 본 PF가 문제없이 실행되려면 미분양 우려 등이 없어야 한다. 하지만 최근엔 수도권에서도 부동산 경기 한파로 자금 조달에 애를 먹는 디벨로퍼(시행사)가 적지 않다. 경기 안양에서 120실 규모 오피스텔 및 근린생활시설 신축 분양사업에 나선 시행사 관계자는 “1군 건설사가 책임준공하는데도 1500억원 상당의 PF를 마련하지 못한 상황”이라며 “당장 내년 1월이 브리지론 만기인데 이런 우량 사업장마저 돈을 빌리지 못할 줄 몰랐다”고 털어놨다.

한국은행에 따르면 지난 6월 기준 자기자본 대비 PF 대출 익스포저(위험노출액) 비율은 캐피털업계가 84.4%로 저축은행(79.2%), 보험사(53.6%), 증권사(38.7%), 은행(12.9%) 등 다른 업권을 크게 웃돌았다. 수신 기능이 없는 캐피털사는 채권을 찍어 자금을 조달하는데, 채권시장 급랭으로 여신전문금융회사채(여전채) 발행이 막힌 것도 업계의 고충을 더하고 있다.

이인혁/이현일/박종필 기자 twopeople@hankyung.com