이창환 얼라인파트너스 대표 "은행株, 20년 만성 저평가 해소하겠다"

입력

수정

지면A17

7대 금융지주에 주주행동 개시

'배당 확대' 총대 멘 신생 운용사

과도한 대출 성장속도 낮추고

순이익 50% 주주에게 돌려줘야

주가 정상화돼야 효율적 M&A

위기 왔을 때 자본확충도 가능

얼라인파트너스는 이날 국내 7대 상장 은행지주사를 상대로 주주 행동(캠페인)을 시작했다. KB금융, 신한지주, 하나금융지주, 우리금융지주, JB금융지주, BNK금융지주, DGB금융지주 등이다. 이사회에 서한을 보내 각 사 상황에 맞는 자본 배분 및 주주환원전략을 도입해 다음달 9일까지 공시할 것을 요구했다. 목표 주주환원율 50%를 예시로 제시했다. 요구에 응하지 않거나 주주환원 계획이 불충분하다고 판단되면 3월 주주총회에서 직접 주주제안에 나선다는 방침이다.

얼라인파트너스는 우리금융 지분 1%와 JB금융 지분 14%를 보유하고 있다. DGB금융은 주주들로부터 지분 1%의 의결권을 위임받았다. 상법상 자본금 1000억원 이상 상장사의 주주는 지분 0.5% 이상을 6개월 이상 보유하면 주주제안을 할 수 있다. 이 대표는 “나머지 은행들도 KB금융 10만 주, 신한지주와 하나금융지주 각각 5만 주 등 적지 않은 지분을 보유하고 있다”며 “0.5%에는 못 미치지만 다른 주주들의 위임을 받아 얼마든지 주주제안을 할 수 있다”고 말했다.이 대표에 따르면 국내 은행주의 평균 주가순자산비율(PBR)은 0.31배(지난달 29일 종가 기준)로 미국과 대만, 싱가포르의 주요 은행 평균(1.28배)에 크게 못 미친다.

그렇다고 은행들이 부실하거나 돈을 못 버는 것도 아니다. 최근 네 분기 국내 은행들의 자기자본이익률(ROE)은 평균 9.9%로 해외 은행 평균(10.5%)과 비슷하다. 국내 시중은행의 고정이하여신(NPL) 비율은 2017년 0.7%에서 2021년 0.34%로 꾸준히 하락하며 해외 은행 대비 낮은 수준을 유지하고 있다. 자본적정성 지표인 보통주자본비율(CET1비율)도 평균 11.9%로 규제 수준인 10.5%를 크게 웃돈다.

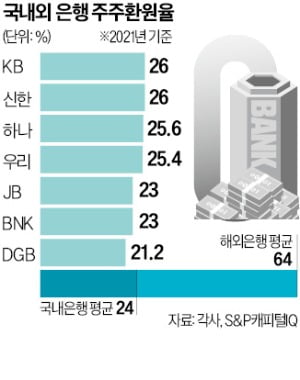

그런데도 주가가 낮은 건 주주환원에 지나치게 소극적이기 때문이라는 게 이 대표의 진단이다. 해외 은행들은 2021년 당기순이익의 64%를 배당과 자사주 매입 등을 통해 주주들에게 돌려줬지만, 국내 은행들의 주주환원율은 24%에 불과했다. 이 대표는 “배당을 안 해 자본이 쌓이니 은행들은 ROE를 높이기 위해 경쟁적으로 대출 자산을 늘려왔다”며 “한국 GDP 대비 부채 비율이 220%(2021년 말 기준)에 달하게 된 배경 중 하나”라고 주장했다.이 대표는 “주가가 정상화돼야 효율적인 기업 인수합병(M&A)을 통해 비이자수익을 늘릴 수 있고 위기가 왔을 때 자본도 확충할 수 있다”고 강조했다. 그는 모든 은행 지주사를 대상으로 행동에 나선 이유에 대해 “은행들의 낮은 주주환원은 산업 차원에서 지속돼온 문제여서 일제히 논의가 이뤄져야 변화가 가능할 것으로 판단했다”고 말했다.

유창재 기자 yoocool@hankyung.com