줌, 예상보다 나은 실적으로 개장 전 주가 급등

입력

수정

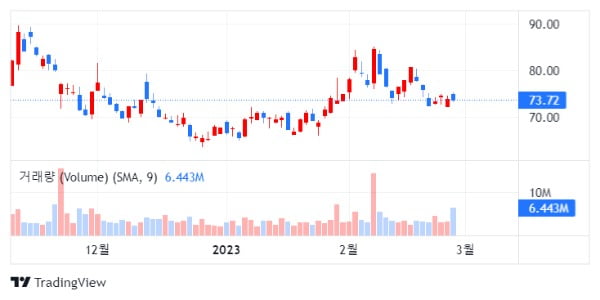

하이브리드근무 · 디지털 협업 트렌드로 수요 지속줌 비디오(ZM)는 시장 예상보다 나은 4분기 실적을 발표하고 28일(현지시간) 개장전 거래에서 주가가 6% 이상 급등했다.

마이크로소프트 제품과의 경쟁으로 전망은 '중립'

마켓워치에 따르면, 전날 오후 줌은 이번 분기에 매출 11억2000만달러와 주당 조정순익 1.22달러를 기록했다고 보고했다. 매출은 월가 예상치인 11억달러를 넘어섰고 주당 이익 역시 월가 예상치 80센트를 크게 웃돌았다. 지난해 연 매출은 43억 9000만 달러, 주당 조정순익은 4.37달러를 기록했다. 팩트셋에 따르면, 줌은 올 1분기 매출 예상치로 10억8000만~10억9000만달러, 주당 조정순익은 96센트~98센트를 제시했다. 매출은 분석가들의 평균 예상치 11억 2000만 달러보다 적고 주당 조정순익은 예상치 86센트보다 많다.

올해 연간 가이던스로는 줌은 주당 4.11~4.18달러의 조정순익과 44억 6,000만 ~ 44억 8,000만 달러의 매출을 예상했다. 연간 가이던스는 분석가들 예상치인 매출 평균 43억 8,000만 달러와 주당순익 3.66달러를 웃돈다.

줌은 팬데믹 기간에 재택 근무 수요로 호황을 누리다 지난해 수요 위축과 경쟁으로 주가가 40%이상 하락했다. 근로자들의 사무실 복귀에도 하이브리드 근무에 따른 수요는 여전하지만, 성장 둔화 전망으로 올해초 줌은 직원의 약 15%를 감축한다고 밝혔다.

키뱅크 캐피탈의 토마스 블래키 분석가는 줌의 매출이 온라인(소비자 및 작은 그룹 대상)과 기업 수요 모두 양호하다고 밝혔다. 그러나 2024 회계연도에 대한 가이던스가 기대치를 밑돈다고 지적했다. 이 분석가는 줌에 대해 중립 의견을 유지했다.

이 분석가는 “줌이 하이브리드 근무 및 디지털 협업 트렌드의 이점을 누릴 수 있지만 온라인 수요의 지속적인 감소와 기업 부문의 가격 압박 가능성이 있다고 덧붙였다.

김정아 객원기자 kja@hankyung.com