이자 폭탄에 "빚부터 갚자"…18년 만에 '디레버리징' 시작됐다

입력

수정

지면A5

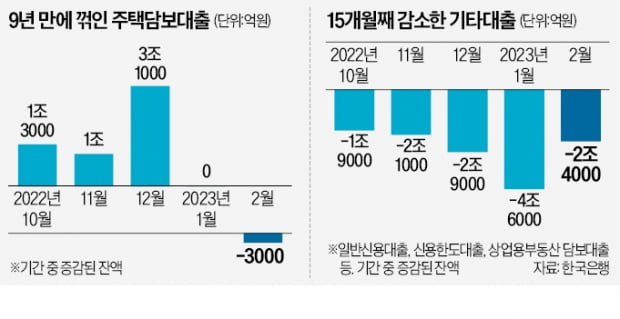

은행 주담대 9년 만에 감소

카드대란 이후 첫 '부채 축소'

○한국 경제 ‘뇌관’, 가계부채

한국은행은 9일 통화신용정책 보고서에서 “자금 조달 비용이 상승함에 따라 가계부채가 감소하고 주택가격이 하락하면서 장기간 누증된 금융 불균형 위험이 완화하는 모습”이라며 “장기간 상승해 온 국내총생산(GDP) 대비 가계부채 비율도 완만히 하락하고 있다”고 밝혔다.

한국의 가계부채 비율은 코로나19를 거치면서 10.4%포인트 확대(2019년 4분기~2022년 3분기)됐다. 2020년 이후 주택가격이 폭등한 데 따른 것이다. 이 기간 일본의 GDP 대비 가계부채 비율은 5.4%포인트 증가하는 데 그쳤다. 미국(-0.1%포인트) 호주(-5.5%포인트)는 이 비율이 감소했다.

○올해 들어 주택담보대출 감소

대다수 국가에서 GDP 대비 가계부채 비율은 등락을 거듭했다. 2008~2009년 글로벌 금융위기를 거치면서 디레버리징을 겪었다.한국은 예외였다. 2003년 신용카드 대란 여파로 2004년 3분기~2005년 1분기 가계부채 비율이 줄어든 이후 한번도 디레버리징을 겪지 않았다. 주택 수요가 꾸준히 뒷받침된 영향이 컸다. 그 결과 부채 위험이 커졌다. 가계부채가 경제위기를 촉발할 수 있는 ‘뇌관’이 된 것이다. 이창용 한은 총재도 “가계부채가 중장기적으로 상당한 위험 요인”이라며 “디레버리징을 해야 한다”고 강조해 왔다.

가계부채는 지난해 감소세를 보이긴 했다. 한은이 2021년 8월부터 기준금리 인상 행진을 시작하면서다. 하지만 은행의 주택담보대출은 작년에도 꾸준히 늘었다. 그러다 올 2월 주택담보대출이 전월 대비 3000억원 감소했다. 9년 만의 감소다. 대출금리 인상에 부동산시장마저 얼어붙은 결과다. 2021년 3월 10만2000건이 넘었던 주택거래 건수는 지난 1월 2만6000건으로 4분의 1토막 났다. 여기에 전세 수요가 위축되면서 이른바 ‘갭투자’ 유인이 줄어들었고, 전세자금대출 잔액도 축소된 영향으로 분석된다.

○부동산 경기가 변수

디레버리징 지속 여부를 좌우할 핵심 변수로는 부동산 경기가 꼽힌다. 한은은 “주택 가격은 지난해 중반 이후 부동산 경기가 빠르게 위축되면서 조정 국면에 진입했지만 여전히 소득, 사용가치 등과 괴리가 있다”며 올해 부동산 가격의 추가 하락을 예상하고 있다. 주택가격이 조정되면서 디레버리징이 함께 진행될 수 있다는 게 한은의 관측이다.부동산 경기가 살아나면 다시 가계빚이 늘 수도 있다. 홍경식 한은 통화정책국장은 “디레버리징의 지속 여부는 향후 부동산 경기에 대한 가계주체의 행태에 달렸다”고 했다.

조미현 기자 mwise@hankyung.com