"HL만도, 원가 부담으로 1분기 영업익 저조할 것…목표가↓"-대신

입력

수정

목표가 6만5000원→6만원

이 증권사 김귀연 연구원은 "1분기 완성차 업체의 가동률이 회복되며 HL 만도의 매출은 늘어날 것"이라면서도 "원자재 비용에 대한 부담이 지속되고 있어 영업익은 줄어들 것"이라고 전망했다.대신증권은 HL만도의 1분기 매출액을 전년 동기 대비 23.3% 증가한 2조810억원으로 추정했다. 영업익은 4.5% 감소한 660억원으로 예상했다. 시장 추정치(730억원)를 소폭 밑돌 것으로 본 것이다.

HL만도의 실적에 대해 김귀연 연구원은 "원재료 가격이 고점을 찍고 내려올 것으로 예상되는 만큼 하반기엔 영업이익이 증가할 것"이라며 "연초 제시한 매출 목표치(8조5000억원)도 무난히 달성할 것으로 본다"고 말했다.

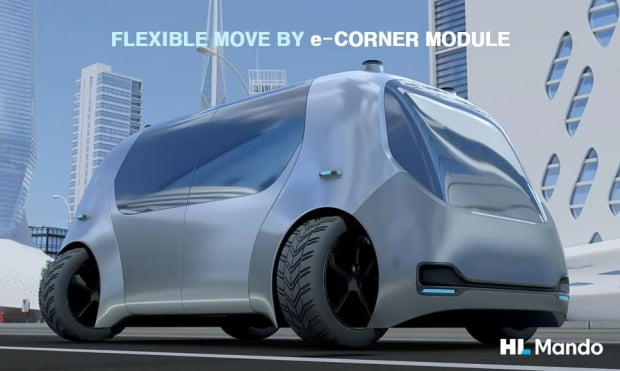

김귀연 연구원은 북미 순수 전기차(BEV)업체의 생산 추이와 기아 EV9 부분자율주행차(레벨 3) 관련 이슈가 향후 HL만도 주가의 상승 동력이 될 것으로 예상했다. 기아는 올해 출시될 EV9 GT라인에 처음으로 레벨3 자율주행기술을 적용하겠다고 밝혔다. HL만도는 자율주행 전문기업 HL클레무브를 자회사로 두고 있다.

진영기 한경닷컴 기자 young71@hankyung.com