공모株 '따상 행진'에…오버행 경고음

입력

수정

지면A18

고수익 거두자 보호예수 줄어▶마켓인사이트 4월 10일 오후 3시32분

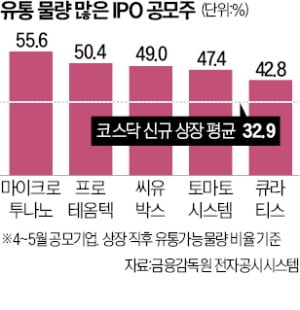

예비 IPO 기업 12곳 중 5곳

상장 직후 유통주식 40% 넘어

10일 투자은행(IB)업계에 따르면 코스닥 상장을 위해 증권신고서를 제출한 예비 IPO 기업 12곳 중 5곳의 상장 직후 유통 주식이 전체 지분의 40%가 넘는 것으로 조사됐다. 마이크로투나노(56%) 프로테옴텍(50%)이 전체 지분의 절반 이상이었고 이어 씨유박스(49%) 토마토시스템(47%) 큐라티스(43%) 등의 순이다. 상장 직후 시장에 출회되는 공모 물량과 기존 주주 보유 물량이 그만큼 많다는 의미다. 지난해부터 올해까지 코스닥에 신규 상장한 기업 82곳의 평균 유통 가능 주식 비율은 약 33%였다.

FI가 보유한 물량이 IPO 과정의 공모 물량보다 두 배 이상 많았다. FI의 물량 비중만 따져보면 마이크로투나노(39%) 프로테옴텍(35%) 씨유박스(35%) 토마토시스템(30%) 큐라티스(30%) 등의 순으로 많다.

상장 1개월 뒤에 보호예수가 끝나 FI 지분이 추가로 더 나올 공모주도 적지 않다. 큐라티스는 1개월 뒤 전체 33.6% 지분의 보호예수가 추가로 해제된다. 이 밖에 상장 1개월 뒤에 보호예수가 풀리는 물량은 프로테옴텍(8.4%) 토마토시스템(7.3%) 씨유박스(6.0%) 등의 순으로 많다.

중소형 IPO가 상장 직후 높은 수익률을 나타내자 FI 투자금 회수를 위해 보호예수를 최소화하려는 움직임이 나타나고 있다는 해석도 나온다. 프로테옴텍 토마토시스템 등 코넥스에서 코스닥으로 이전 상장하는 기업은 기존 소액주주들이 보호예수에 참여하지 않으면서 유통 가능 물량 비율이 더 많아졌다.

IB업계 한 관계자는 “공모주 시장이 호조를 보이고 있지만 한두 건의 IPO가 오버행 이슈에 휘말려 낮은 수익률을 기록하면 시장 전반의 투자심리가 빠르게 얼어붙는 결과를 초래할 수 있다”고 우려했다.

최석철 기자 dolsoi@hankyung.com