K2, 네파에 1800억 지원…경영권 인수 포석?

입력

수정

지면A10

경쟁사에 거액 지원, 왜?▶마켓인사이트 4월 10일 오후 5시2분

대주주 MBK서 年 9% 이자

여윳돈으로 150억 수익 '짭짤'

K2, 네파 인수 땐 아웃도어 선두

상황 지켜보며 향후 'M&A 결단'

토종 아웃도어 브랜드인 K2가 동종업체인 네파의 대주주인 MBK파트너스 측에 1800억원을 빌려준다. K2가 아웃도어 경쟁업체 측에 거액을 대주기로 하면서 그 의도를 놓고 다양한 해석이 나오고 있다. 연 10%에 가까운 이자를 받으면서 경영권 인수까지 염두에 두는 다목적 대출이라는 분석이 나온다.

금융회사들은 이달 네파 인수금융 만기를 앞두고 MBK파트너스에 연 10%대 중반의 금리를 요구했다. 만기 상환을 앞두고 자금을 구할 곳이 없다고 판단하고 다소 높은 이자를 요구한 것이다. 이런 상황에서 MBK파트너스는 K2에 도움을 요청했고, 여윳돈 운용을 두고 고민하던 K2는 고금리 대출자로 나서기로 한 것으로 전해졌다.아웃도어업계에서는 K2가 MBK파트너스의 네파 인수금융에 거액을 빌려주기로 한 것을 놓고 다양한 해석을 내놓고 있다. 우선 회사 여유자금 운용 차원이다. K2의 인수금융 금리는 연 9%대로 파악된다. 연간 이자 수익만 150억원을 거둬들일 수 있다.

은행권 관계자는 “아웃도어 시장에 대한 이해도가 높은 만큼 이번 대출 리스크를 제어할 수 있다고 판단한 것”이라고 말했다. K2는 2017년 네파가 400억원 규모의 매출채권유동화 작업을 할 때도 투자자로 참여해 수익을 올린 경험이 있다.

K2가 네파의 경영권을 염두에 두고 선제적으로 움직였다는 해석도 나오고 있다. 국내 아웃도어 시장은 1위 노스페이스를 따라잡기 위한 치열한 경쟁을 벌이고 있다.지난해 노스페이스의 매출은 7639억원으로 압도적으로 1위를 기록했다. K2(4245억원)와 네파(3295억원)는 각각 3위, 5위다. 2위는 디스커버리, 4위는 코오롱스포츠다. 시장에선 K2가 네파를 인수하면 노스페이스를 단숨에 따라잡을 수 있다는 점을 주목하고 있다. K2는 국내 상표권을 가진 프랑스 아웃도어 브랜드 아이더의 글로벌 판권까지 확보하면서 성장 의지를 내비치고 있다.

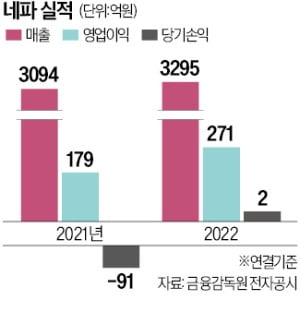

MBK파트너스도 네파 매각에 나설 가능성이 높다. MBK파트너스는 2013년 네파 경영권을 1조원가량에 인수했다. 인수 당시만 하더라도 네파 매출은 4300억원, 영업이익은 1100억원을 넘었다. 인수 이후 아웃도어 시장 부진을 겪으며 실적이 대폭 악화됐다. 작년 네파 매출은 3295억원으로 전년 대비 6.4% 늘어났고, 영업이익은 271억원을 기록했다. 실적 개선 추세여서 MBK파트너스는 매각 시기를 잴 것으로 예상된다.

한 IB 관계자는 “K2는 여유자금을 굴리면서 네파의 경영 상황을 실시간으로 파악할 수 있는 위치에 서게 됐다”며 “MBK파트너스와 유대 관계를 지속하면서 네파 경영 상황에 따라 유연하게 대처할 수 있을 것”이라고 말했다.

이동훈 기자 leedh@hankyung.com