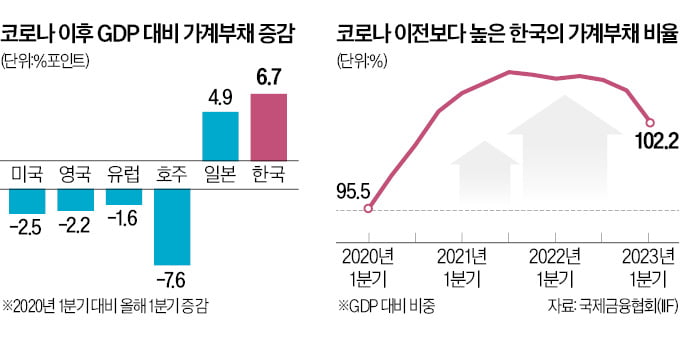

'코로나 가계빚' 美·EU 줄었는데 한국만 늘어

입력

수정

지면A4

GDP 대비 가계부채

코로나 이후 95→102%

美 2.5%P·EU 1.6%P 축소와 반대

한은 금리 올려도 부채감소 더뎌

○가계부채 240조 늘었는데 10조만 축소

하지만 최근 부채 축소 폭은 코로나19 때 증가한 가계부채에 비하면 미미한 수준이다. 코로나19가 본격화하기 시작한 2020년 1분기 가계신용은 1611조6982억원이었다. 그때와 비교하면 올 1분기 가계신용은 당시보다 242조원 늘어난 것이다. 올 1분기 감소한 가계신용은 코로나19 이후 늘어난 빚의 5%를 조금 넘는다.

GDP 대비 비중으로 봐도 비슷한 흐름이다. 올 1분기 GDP 대비 가계부채 비율은 102.2%로 최고점인 2021년 3분기 106.0%에 비해선 3.8%포인트 낮아졌다. 하지만 2020년 1분기 95.5%에 비해선 여전히 6.7%포인트나 높은 수준이다.한은이 2021년 8월 이후 기준금리를 연 0.5%에서 연 3.5%로 3.0%포인트나 올렸지만 가계부채 축소 효과는 크지 않은 것이다. 이와 관련, 금감원이 대출 금리 인하를 압박하는 등 시장에 개입하면서 통화정책의 효과가 제대로 나타나지 않았다는 지적이 나온다. 부동산 경착륙을 우려한 정부의 각종 대출규제 완화와 부동산 가격 반등 조짐도 가계부채가 크게 줄지 않은 요인으로 꼽힌다.

부채의 질도 나빠졌다. 여러 금융회사에 채무가 있으면서 저소득·저신용인 취약 차주의 가계부채 규모가 늘었다. 한은에 따르면 올 1분기 말 취약차주에게 나간 대출잔액은 94조8000억원으로 전년 동기(93조6000억원)보다 1조2000억원 증가했다. 1인당 평균 대출잔액도 7495만원에서 7582만원으로 확대됐다.

○4월부터 다시 꿈틀

1분기 소폭 감소한 가계부채는 4월부터 다시 증가 조짐을 보이고 있다. 금융위가 집계한 지난 4~5월 금융권 가계대출은 3월 말보다 3조원 증가했다. 특례보금자리론 등 저금리 정책대출이 나오고, 부동산 시장이 반등 조짐을 보이면서 주택담보대출을 받은 소비자가 늘어난 것으로 파악된다.한은 금융통화위원들도 이런 현상을 우려하고 있다. 지난 5월 금융통화위원회 회의에서 한 금통위원은 “기준금리 인상이 가계부채의 하방 압력으로 작용하는 반면 다른 한편에서는 주택시장 연착륙 목적의 정책 시행으로 가계대출이 늘어나면서 정책 간에 상충이 발생하고 있는 것은 아닌지 우려스럽다”고 지적했다. 이창용 한은 총재도 이를 주시하고 있다고 말했다. 이 총재는 기자간담회에서 “금리 수준이 올라갔음에도 가계대출이 늘어난 것은 지원책에 의한 단기적인 현상인지, 추세로 자리 잡을 상황인지 보고 있다”고 했다.하반기 부동산 분양이 늘어나면서 가계부채가 급증할 수 있다는 우려도 제기된다. 부동산 경기 때문에 분양을 미룬 건설회사가 많은데, 이들이 분양할 때 중도금 대출이 이뤄지면 부채가 늘어날 수 있다는 것이다. 올해 경기 부진이 이어지면 GDP 대비 가계부채 비율이 더 높아질 수도 있다. 경기 침체 우려가 커지면 한은이 기준금리를 올리기 어려워지기 때문이다.

강진규 기자 josep@hankyung.com