유동성 쪼들리는 기업들… 상장사 RCPS 발행 급증

입력

수정

투자자 우위 환경에 RCPS 발행 급증

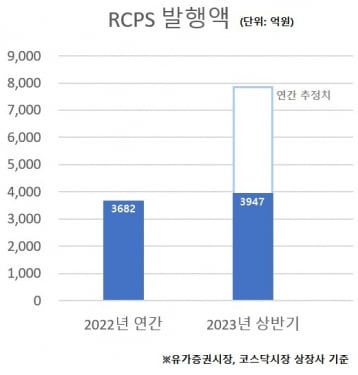

7일 한국거래소에 따르면 올 상반기 유가증권시장·코스닥시장 상장 기업의 RCPS 발행액은 3947억원에 달했다. 지난해 연간 발행액 3682억원을 반년만에 넘어섰다. 발행 기업 수는 13곳에서 10곳으로 줄었지만 총액이 늘어나 개별 기업의 평균 발행액은 283억원에서 395억원으로 39.3% 급증했다. 하반기에 발행될 물량까지 합치면 올해 연간 발행액과 기업 수가 전년 대비 2배 정도 늘어날 것으로 전망된다.RCPS는 투자자의 선택에 따라 정해진 상환기간에 채권처럼 원리금을 받거나, 전환 가능 기간에 보통주로 전환할 수 있는 권리가 부여된 우선주다. 전환사채(CB)와 비슷하지만 우선적(약속한 최저배당율에 따라 우선주에 먼저 배당한 뒤 나머지를 보통주에 배당), 누적적(경영 성과가 나빠 약속한 배당을 다 못하면 다음 결산기 때 마저 지급)으로 배당금을 받을 수 있다는 점이 다르다. 연간 영업 성과를 회사가 RCPS 투자자와 공유해야 하는 것이다.영업 성과가 안 좋아도 보통 "RCPS 투자자에게 최소한 이만큼은 배당을 줘야 한다"는 내용이 있다. 상환 시점에서 그동안 받은 배당액이 일정 수익률에 못미칠 경우 기업이 차액을 보전해 주는 경우도 많다. 코스닥시장 기업 엠투엔이 지난 4월 12일 발행한 RCPS는 연복리 5.5%, 티에스아이가 2월 24일 발행한 RCPS는 6~7%가 최저 보장 수익률이다. 지난해부터 올 상반기까지 발행된 RCPS 23건 중 13건에는 보통주에 있는 것과 같은 의결권도 있다.

최저 수익률 보장에 의결권까지 부여

투자회사의 임원 A씨는 "시장금리가 급등하고 시중 유동성이 얼어붙으며 투자를 받는 기업보다는 투자자에게 유리한 환경이 조성됐다"며 "기업들이 불리한 조건에도 불구하고 RCPS를 택할 수밖에 없는 상황이 된 것"이라고 말했다. 또 다른 자본시장 관계자는 "RCPS를 통해 성공적으로 투자 수익을 올린 사례가 잇따라 나오면서 이 메자닌에 대한 기관 투자자의 관심도가 높아진 것도 원인"이라고 설명했다.

RCPS는 통상 발행일로부터 약 1년 뒤에 전환청구기간이 시작된다. 올 상반기 발행된 10건 중 9건의 전환청구기간이 내년 3~7월에 몰려 있다. 이 기간이 도래해 투자자가 전환권을 행사하면 신주 물량 부담이 커져 주가에 부담이 될 가능성이 높다. 전환하지 않고 원리금을 받더라도 RCPS는 상환 이율이 높은 경우가 많아 회사 재무에 부담을 주고, 이에 따라 주가도 부정적 영향을 받을 수 있다.

양병훈 기자 hun@hankyung.com