"종근당, 올 2분기 영업이익 시장 예상치 웃돌 것"

입력

수정

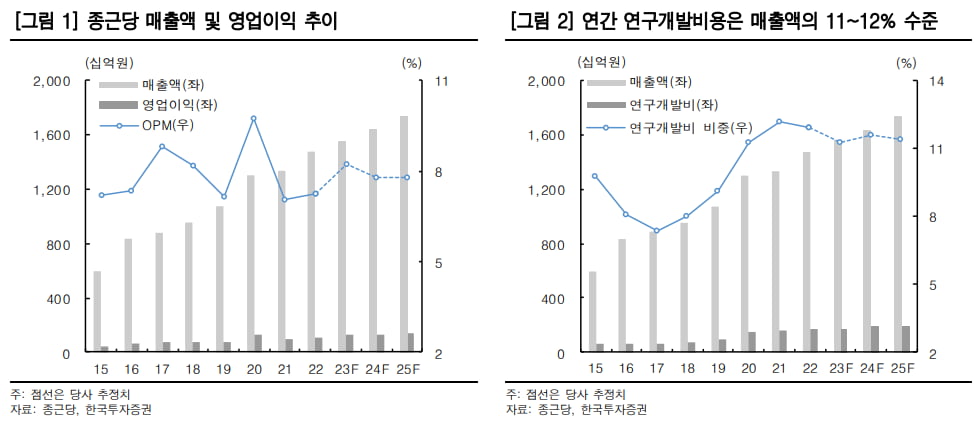

한국투자증권 분석한국투자증권은 14일 종근당에 대해 올 2분기 매출은 시장 예상치(컨센서스)에 부합하고, 영업이익은 컨센서스를 웃돌 것으로 전망했다.

투자의견 ‘매수’를 유지하고 목표주가를 기존 12만원에서 10만원으로 낮췄다. 목표주가에는 국내 주요 제약사의 12개월 선행 평균 주가수준(EV/EBITDA 기준) 12배에 30% 할인한 8배를 적용했다.

종근당의 2023년 2분기 별도 재무제표 기준 매출은 3828억원으로, 전년 동기 대비 5.0% 증가할 것으로 추정했다. 컨센서스 매출 3818억원에 부합하는 수치다. 영업이익은 전년 동기 대비 38.6% 증가한 390억원으로, 컨센서스 317억원을 23.0% 웃돌 것으로 전망했다.

‘케이캡’은 매출은 0.3% 증가한 302억원을 기록해 성장세 둔화가 이어질 것으로 예상했다. 주요 품목인 ‘자누비아’는 8.3% 감소한 320억원으로 역성장할 전망이다.

오의림 연구원은 “그 외 품목들의 견조한 성장이 이어지고, 연구개발(R&D) 비용 감소로 영업이익이 시장 기대치를 상회할 것”이라며 “파이프라인 전략 개편이 진행 중으로 파악돼, 일시적 감소에 의한 실적 개선으로 판단한다”고 했다.

종근당은 신제품 제품군(라인업)을 확대하고 있다. 지난 1월 신제품 '루센비에스(황반변성 치료제)', '누보로젯(고혈압 치료제)'을 출시했다. 이들 제품은 아직 출시 초기라 매출 규모는 작지만, 향후 유의미한 성장을 이어가며 실적 개선에 긍정적 영향을 줄 것으로 예상했다.

이와 함께 천연물 위염 신약 '지텍'을 하반기에 출시할 예정이다. 다수의 신제품을 출시해 안정적 외형 성장을 뒷받침할 것으로 예상했다. 오 연구원은 “비소세포폐암 치료용 이중 항체 CKD-702의 임상이 진행되고 있어, 향후 긍정적 효력 결과 발표 시 기업가치 상향의 요인으로 작용할 것”으로 전망했다.

그는 “제약 섹터 전반에 걸친 투자심리 위축으로 주요 제약사의 평균이 감소한 영향도 있지만, 기업가치를 결정짓는 가장 큰 요소인 R&D 모멘텀의 부재로 목표주가를 낮췄다”고 말했다. 이어 “연간 투자하는 R&D 비용에 비해 파이프라인들의 개발 단계는 초기에 머물러 있고 효력을 확인하기까지는 시일이 소요되겠지만, 시나픽스로부터 도입한 항체약물접합체(ADC) 기술 활용 신약 개발과 신제품 출시를 바탕으로 점진적으로 수익성이 개선될 것”이라고 했다.