프리 IPO 나선 SK팜테코, 몸값 5조원 육박

입력

수정

지면A13

우선협상대상자에 브레인운용

SK, 5억달러에 지분 15% 팔 듯

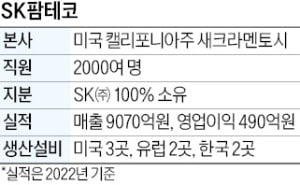

SK㈜는 SK팜테코의 상장 전 투자유치(프리IPO) 우선협상대상자로 브레인자산운용을 선정했다고 18일 발표했다. SK㈜는 지난 3월 잠재적 투자자 회동을 시작으로 미국 사업장 실사 등 4개월에 걸친 경쟁입찰 절차를 밟았다.

SK팜테코는 이번 자금 유치를 통해 글로벌 사업에 속도를 낼 방침이다. 새로운 성장 동력인 세포·유전자 치료제 분야 경쟁력을 강화할 계획이다. 항체접합의약품(ADC) 등 빠르게 성장하는 혁신 치료제 분야 기술도 확보해 생산 역량을 키운다는 구상이다.SK㈜는 CDMO 사업 확장을 위해 2017년 글로벌 제약사인 브리스톨마이어스스큅(BMS) 아일랜드 공장(현 SK바이오텍 아일랜드)을 인수했다. 2018년엔 미국 앰팩을 사들였다. 2019년엔 미국(앰팩)·유럽(SK바이오텍 아일랜드)·한국(SK바이오텍) 생산법인을 통합 운영하는 SK팜테코를 설립했다.

이렇게 탄생한 SK팜테코는 2021년 프랑스 CDMO 업체인 이포스케시를 인수했다. 지난해 미국 CDMO 회사인 CBM에 투자하며 세포·유전자 치료제 분야에 본격 진출했다. 미국 유럽 한국에 생산시설 일곱 곳과 연구개발센터 다섯 곳을 보유했다.

김재후 기자 hu@hankyung.com