“휴온스, 점안제·주사제 설비 증설로 외형 성장 기대”

입력

수정

DS투자증권 분석DS투자증권은 10일 휴온스에 대해 내년부터 설비 증설에 따른 물량 증가와 미국 내 마취제에 대한 탄탄한 수요로 외형 성장 및 수익성 향상을 기대했다. 투자의견 ‘매수’를 유지하고 목표주가 6만원을 제시했다.

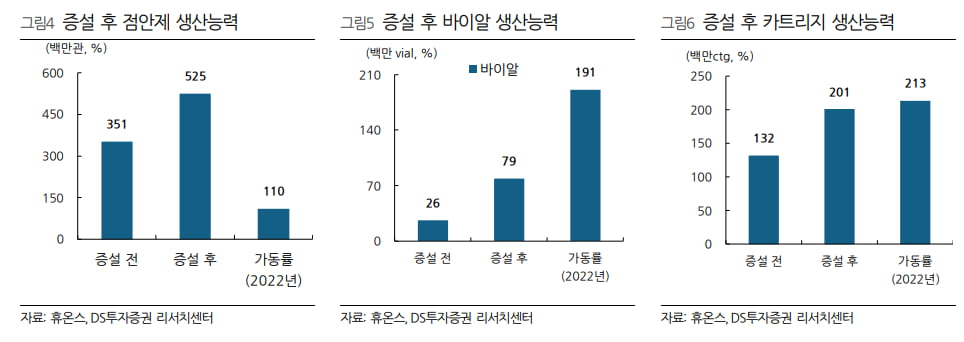

휴온스는 향후 점안제 및 주사제 생산 설비 증설을 통해 외형 성장 및 수익성 향상을 도모하고 있다. 점안제 설비는 준공이 완료된 상태로, 오는 4분기 우수의약품제조및품질관리(GMP) 인증 이후 즉시 가동 예정이다. 내년부터 점안제 신규 설비를 통한 생산 물량 증가가 외형 성장을 이끌 것으로 예상했다.

2025년부턴 주사제 신규 설비 물량도 더해질 것으로 기대했다. 주사제 설비는 2023년 3분기 설비 준공 이후 2025년 상반기 GMP 인증을 목표로 하고 있다.김민정 연구원은 “증설 전 점안제와 주사제(바이알, 카트리지)의 가동률은 모두 100%를 웃돌고 있었기에, 증설 후 신규 설비 가동 시 가동률은 빠르게 올라올 것”이라고 말했다.

2024년 점안제 매출은 590억원으로 올해보다 41% 증가하고, 마취제 매출은 762억원으로 13% 늘어날 것으로 추정했다. 비용 측면에선 광고선전비 둔화 및 건강기능식품 유통망의 온라인 비중 증가에 따라 수익성이 개선될 것으로 예상했다.김 연구원은 “목표주가에는 내년 예상 지배순이익에 2019년 주가수익비율(PER) 12.7배를 통해 산출했다”며 “2024년 예상 지배순이익 기준 PER 8.4배로 저평가 구간이며, 최근 주가 상승에도 여전히 저평가 구간“이라고 말했다.

김예나 기자 yena@hankyung.com