"일본 따돌린 한국, 中보다 낫다"…K배터리 '대박' 터졌다 [강경주의 IT카페]

입력

수정

[강경주의 IT카페] 100회

북미 예상 수주액만 22조원 넘는다

LG엔솔, 삼성SDI, SK온 대규모 발주 예정

한국 배터리 장비사, 신속한 AS 강점

"장비 생태계 강화 위해 정부 지원 필수"

배터리 장비 업계, 장비발주서 잇달아 받아

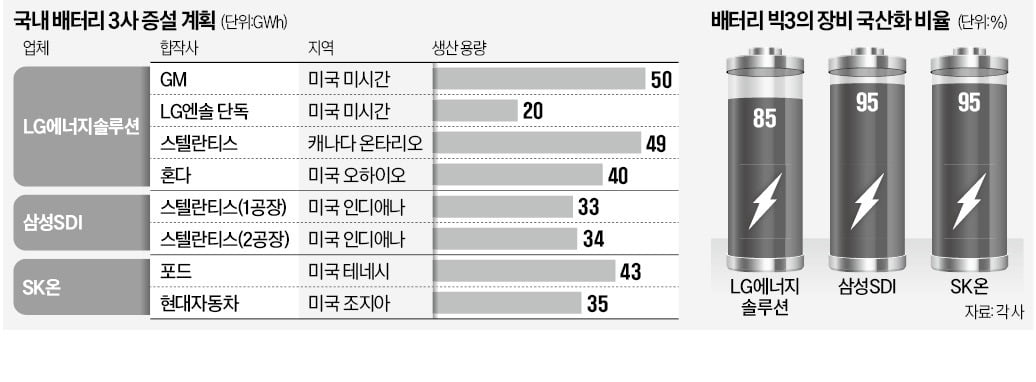

23일 업계에 따르면 주요 장비 업체들은 최근 국내외 배터리 셀 기업의 설비 투자에 따른 장비발주서(PO)를 잇달아 받고 있다. 최근 두 달 새 LG엔솔과 제너럴모터스(GM)의 합작법인(JV)인 얼티엄셀즈 3공장과 삼성SDI·스텔란티스 JV인 스타플러스에너지 1차 발주에 따른 수주가 집중됐다. SK온은 포드와의 JV인 블루오벌SK 켄터키 2공장 발주, 현대자동차와 짓는 JV 장비사 선정도 임박한 것으로 알려졌다.LG엔솔은 연말께 주요 장비사에 대규모 장비를 발주할 전망이다. 얼티엄셀즈 3공장에 50기가와트시(GWh), 미시간 단독공장 증설에 20GWh, 스텔란티스 JV인 넥스트스타에너지에 49GWh, 혼다와의 JV인 L-H배터리컴퍼니에 40GWh 규모의 공장 건설이 예정돼 있어서다. LG엔솔 공급망에서는 윤성에프앤씨, 제일엠앤에스, 씨아이에스, 디이엔티, 코윈테크, 아바코, 티에스아이, 에이프로, 나인테크, 디에스케이 등이 주요 협력사로 꼽힌다.

SK온도 블루오벌SK를 통해 미국 테네시주에 43GWh 규모로, 현대차와의 JV를 통해 조지아주에 35GWh의 장비를 발주할 예정이다. 윤성에프앤씨, 피엔티, 하나기술, 톱텍, 엠플러스, 유일에너테크, 이노메트리, 우원기술 등이 협력 수혜 업체로 거론된다.

북미 지역 수주 예상액만 22조원 웃돌아

미국 인플레이션감축법(IRA) 발표 이후 완성차 업체와 배터리 제조사간 북미 합작법인 설립이 활발하게 이뤄졌다. 이들 공장은 대부분은 오는 2025년을 전후 가동이 목표다. 장비사가 주문을 받아 제품을 제조·인도해 실적으로 잡히기까지 걸리는 리드타임은 통상 12개월이다. 올 연말을 전후해 발주가 쏟아질 것으로 예상되는 이유다.국내 배터리 3사의 합산 생산능력은 지난해 367GWh에서 2025년 931GWh로 증가할 것으로 전망된다. 코트라 시카고무역관에 따르면 3사의 북미 지역 연간 생산 규모만 2025년 428.5GWh에 달할 전망이다. 1GWh당 전체 평균 설비투자(CAPEX)는 1300억원이며, 전체 CAPEX에서 설비가 차지하는 비중은 40% 이상으로 있다. 이를 바탕으로 계산하면 2025년 3사의 북미 지역 설비 투자액은 55조7050억원 가량이다. 국내 장비업체들이 3사에 기대하는 북미 지역 수주 예상액만 22조를 웃돈다. 해외 업체 물량까지 합칠 경우 수주 예상액은 더 늘어난다.

한국 장비사가 글로벌 시장에서 선호되는 가장 큰 이유는 신속한 대응력을 갖춰서다. 배터리 생산은 전극 공정부터 활성화 공정까지 수십 개의 장비를 가동하는 일련의 과정을 거친다. 하나의 장비에 문제가 생기면 수율에 치명적이기 때문에 장비사의 신속한 대응력은 배터리 셀 업체가 요구하는 가장 중요한 사항이다.

배터리 투자가 주로 미국, 유럽에서 이뤄지고 있어 미국의 IRA 등 대중(對中) 규제 덕도 보고 있다. 권준수 키움증권 연구원은 "최근 장비 투자 측면에서도 탈중국 기조가 강화되는 추세"라며 "일부 배터리 업체의 경우 원가절감을 이유로 아직까지 중국산 장비를 채택하고 있지만 노스볼트의 장비 수율 이슈가 제기된 이후 국내 업체에 문의가 확대되고 있는 상황"이라고 분석했다.

배터리 장비 국산화율 90% 안팎…반도체 장비 국산화율 30% 내외

SK온은 지난 블루오벌SK 1차 발주 당시 대다수 생산 장비를 95% 이상 국산으로 채택했다고 밝혔다. LG엔솔은 2021년 7월 충북 청주 오창공장에서 열린 'K배터리 발전전략 보고대회'에서 3년(2018~2020년)간 장비의 국산화 비율이 87% 수준이라고 했다. 현재는 90%를 웃도는 것으로 점쳐진다. 삼성SDI는 장비 국산화율 95% 수준인 것으로 전해졌다. 국내 셀 업체 대다수 국산 장비로 채우며 안정적인 공급망을 확보했다. 현재 배터리 3사에 채택되는 해외 장비 업체는 일본 히라노·도레이, 중국 항커·잉허커지 정도인 것으로 파악된다.

반면 한국을 대표하는 상품인 반도체의 장비 국산화율은 30%에 불과한 상황이다. 외국에 반도체 공장을 지을 땐 핵심 장비를 네덜란드, 일본, 미국에서 사와야 한다. 국제 정세가 불안정할 때마다 한국 경제의 암초로 작용했다. 한국국무역협회 국제무역통상연구원 자료에 따르면 어플라이드머티어리얼즈(미국), ASML(네덜란드), 램리서치(미국), 도쿄일렉트론(일본), KLA(미국) 등 '세계 5대 반도체장비 기업'의 2021년 기준 국내 매출액은 203억달러(한화 약 27조5000억원)로 점유율이 81.3%에 달했다.

국내 장비사들은 해외 배터리셀 제조사에도 제품을 공급하고 있다. 2026년 이후 배터리 양산을 목표로 걸고 있는 유럽 기업들의 장비 수요가 늘어나고 있어 추가 수주 가능성이 높다. 유럽배터리연합(EBA)은 유럽 내 배터리 생산 내재화에 대한 강력한 의지를 시사했다. EBA는 2030년까지 950GWh 이상을 유럽 내에 유치하겠다는 목표를 세웠다.

현장에선 장비 생태계 강화를 위해 정부의 관심을 당부했다. 한 업계 관계자는 "현재 정부의 배터리 산업 육성 정책은 셀 판매사에 초점이 맞춰져 있다"며 "중국이 정부 차원에서 작성하고 장비사를 키우면 한국 배터리 산업 자체가 위협 받을 수 있다"고 지적했다.이영진 제일엠앤에스 대표는 "1세대 엔지니어들이 기반을 잘 닦은 덕분에 현재의 위치까지 올 수 있었지만 앞으로는 경쟁이 훨씬 치열해질 것"이라며 "일감을 받아와도 일할 사람이 없고, 인건비도 갈수록 늘고 있기 때문에 연구개발에 대한 세제 혜택, 인력 양성 등에 정부의 지원이 필요하다"고 말했다.

강경주 기자 qurasoha@hankyung.com