수많은 반도체 ETF…"장기투자 땐 비메모리 찜"

입력

수정

지면A19

반도체 업종 선별투자 내년 공략법은

메모리 반도체는

산업 사이클 영향에

수요회복 움직임 봐야

비메모리 반도체

꾸준히 우상향 기대

파운드리는 소폭 매수

반도체 ETF 한 개보다

여러 개 분산투자가 답

“메모리와 비메모리 차별화될 것”

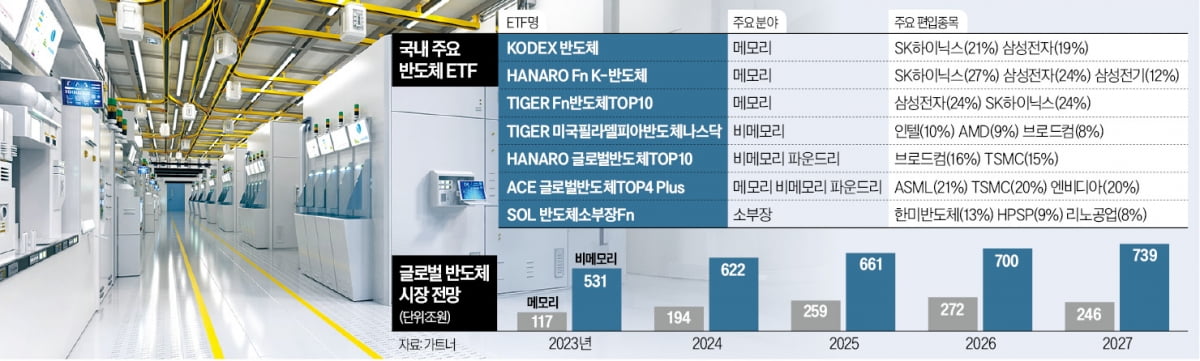

19일 한국거래소에 따르면 국내에 상장된 반도체 ETF는 24개다. 국내 기업이 주력하는 메모리 반도체 분야 ETF가 많다. ‘KODEX 반도체’ ‘HANARO Fn K-반도체’ ‘TIGER 반도체’ ‘ACE AI반도체포커스’ 등이 대표적이다. 글로벌 메모리 반도체 시장의 과반을 점유하고 있는 삼성전자와 SK하이닉스 두 기업의 비중이 높다. 이들 ETF의 기초지수는 올해만 40~50% 올랐다. 시장 내 초과 공급이 해결될 것이란 기대가 커지면서다.메모리 반도체는 산업 사이클의 영향을 많이 받는다. 사이클에 따른 주가 변동성도 크다. 투자자 입장에선 올해 시작된 상승 사이클이 얼마나 강하게 오래 가는지가 관건이라는 설명이다. 글로벌 연구조사기업 가트너 등에 따르면 2027년께까지는 상승 사이클이 계속될 것으로 관측된다.

실적 회복 기대가 주가에 상당 부분 선반영됐다는 분석도 나온다. 한 사모펀드 임원은 “단적으로 메모리 반도체는 삼성전자 같은 회사가 적자를 볼 때 사서 흑자를 발표할 때 파는 게 통하는 산업”이라며 “적자 탈출 기대가 이미 가격에 반영된 만큼 상승세가 이어지더라도 상승 폭은 당분간 제한될 수 있다”고 예상했다.

전문가들은 리스크 분산을 위해서라도 다른 분야 비중을 늘릴 필요가 있다고 설명한다.

비메모리 산업은 꾸준히 우상향할 것이란 관측이 강하다. 인공지능(AI), 자율주행 등의 신산업 성장 수혜가 상대적으로 클 것으로 예상되기 때문이다. 중장기적 관점에서 주가 변동 리스크도 상대적으로 작다는 설명이다.

국내 기업의 비메모리 시장 점유율이 3%대에 불과한 만큼 글로벌 기업 투자가 필요하다. ‘TIGER 미국필라델피아반도체나스닥’ ‘KBSTAR 미국반도체’ 등이 있다. 인텔 AMD 브로드컴 엔비디아 등에 투자한다. ‘KBSTAR 비메모리액티브’도 있다.

“반도체 분산투자가 효과적”

파운드리는 TSMC가 50%대, 삼성전자가 10%대 점유율을 보이는 시장이다. 국내에 상장된 글로벌 ETF들은 TSMC를 포함하는 경우가 많아 다른 분야와 함께 투자할 수 있다. ‘HANARO 글로벌반도체TOP10’은 비메모리 분야에 투자하면서 파운드리에도 함께 투자할 수 있는 ETF다. TSMC는 독점력이 있는 만큼 성장을 이어갈 것이란 전망이다. 전문가들은 파운드리 비중도 일정 부분 가져가라고 조언한다.반도체 소부장(소재·부품·장비)은 변동성이 큰 섹터다. 소부장 기업의 시가총액이 상대적으로 작은 만큼 기대수익률이 높지만 리스크도 크다. 국내에 상장된 ETF로는 ‘SOL 반도체소부장Fn’이 대표적이다. 한미반도체 HPSP 리노공업 이오테크닉스 등을 편입한다.

메모리, 비메모리, 파운드리, 장비기업 등에 골고루 투자할 수 있는 ETF도 상장돼 있다. ‘ACE 글로벌반도체TOP4 Plus Solative’는 TSMC 엔비디아 삼성전자 ASML 등 분야별 대표기업을 분산해 나눠 담은 ETF다.

전문가들은 투자자의 기대수익과 투자 전략별로 반도체 투자가 달라야 한다고 설명한다. 개인투자자에겐 분산하라고 조언한다. 메모리의 사이클적 특성, 비메모리의 장기 우상향 특성 등을 모두 반영할 수 있게 투자 포트폴리오를 짜라는 의미다.

한 자산운용사 대표는 “하나의 반도체 ETF보다는 상관계수가 낮은 다른 ETF 여러 개에 분산투자하는 것이 효과적”이라고 조언했다.

성상훈 기자 uphoon@hankyung.com