美 이어 유럽도 상업용부동산 위기…"빚부담 금융위기 때 능가"

입력

수정

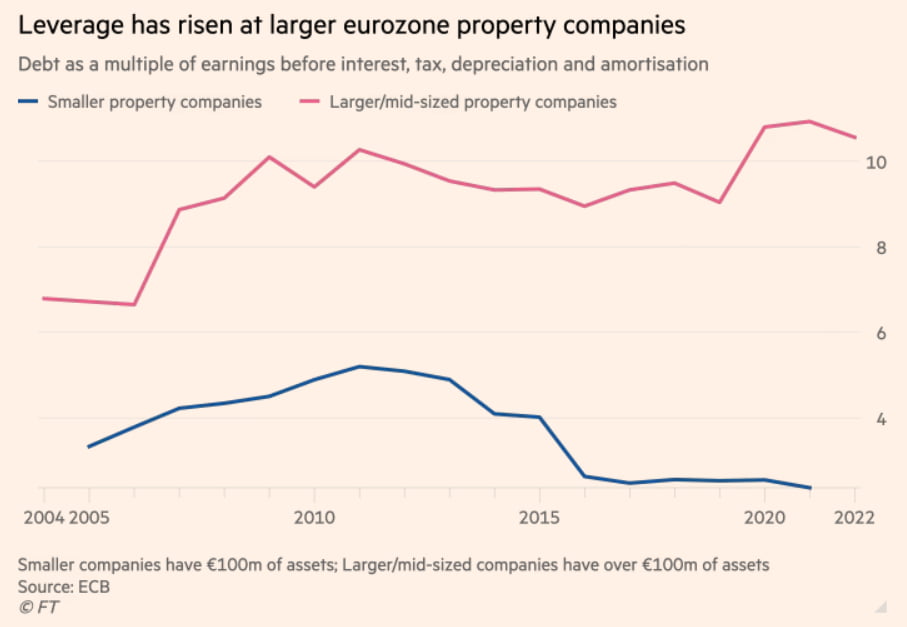

ECB "건설사들 부채 규모, 수익의 10배 이상

손실 급증에 은행 대출 상환 위험도 커져"

라가르드 "인플레이션과의 싸움 끝나지 않아"

파이낸셜타임스(FT)에 따르면 유럽중앙은행(ECB)은 연 2회 주기로 내는 금융 안정성 검토 보고서 발표를 하루 앞둔 21일(현지시간) 상업용 부동산 시장과 관련해 별도의 분석 내용을 공개했다.ECB는 유로존(유로화 사용 20개국) 내 자산 규모가 1억유로(약 1413억원)를 넘는 중대형 부동산 회사들의 평균 부채 규모가 수익의 10배 이상으로 불어났다고 지적했다. 이 수치는 글로벌 금융위기가 있었던 2009년과 2011년에도 10배를 넘긴 적이 있지만, 최근 상황이 더 심각하다.

ECB는 “기준금리의 급격한 상승과 상업용 부동산의 가치 하락, 임대료 수입 감소, 건물의 에너지 효율 저하 등 요인으로 부동산 업계의 손실이 급증하고 있다”고 지적했다. 유로존 상업용 부동산 시장은 올해 상반기 거래 건수가 전년 같은 기간보다 47% 줄어들며 급격히 침체했다. 재택근무와 온라인 쇼핑의 비중이 커지면서 사무실과 상점 수요는 쪼그라들었다. 임차인들이 에너지 효율이 높은 건물을 선호하는 경향을 보이며 노후한 건물들의 임대료가 곤두박질쳤다.

현재 유럽에서 상업용 부동산 구입에 필요한 자금을 마련하는 데 드는 비용은 ECB의 긴축 사이클이 시작되기 전 대비 2.6%포인트 높은 상황이다. ECB가 지난해 7월부터 10회 연속 금리를 올리면서 주요 정책 금리인 예금 금리는 –0.5%에서 4%까지 수직 상승했다.상업용 부동산 시장 부실 위험은 대출의 90% 이상이 변동금리에 기반하거나 향후 2년 내로 만기가 도래하는 국가에서 특히 심각하다. 핀란드, 아일랜드, 그리스와 발트해 연안 국가들이 여기에 해당한다. 독일, 네덜란드 등에선 이 수치가 40%, 30%에 이른다.

주거용 부동산 시장에서도 유사한 문제가 감지된다. 그러나 강력한 노동 시장 덕에 주택담보대출(모기지) 상환율이 양호한 데다 주택 부족, 공사비 상승 등 요인으로 부동산 가격이 상업용 시장에 준하는 폭락세를 나타내고 있지는 않은 것으로 분석됐다.

한편 크리스틴 라가르드 ECB 총재는 이날 독일 재무부가 주관한 행사에 참석해 "인플레이션과의 싸움에서 승리를 선언하기엔 아직 이르다"며 내년 봄부터 ECB가 금리를 인하할 수 있다는 시장의 기대감을 일축했다. 그는 "유로존 물가 상승률은 지난 10월 2.9%까지 둔화했지만, 앞으로 몇 달간 기저 효과 등을 반영해 소폭 오를 가능성이 있다"며 "인플레이션이 현 수준에서 지속될 위험에 계속해서 주의를 기울여야 한다"고 강조했다.

장서우 기자 suwu@hankyung.com