테슬라 시총 넘은 비트코인…"최대 1000억弗 빨아들일 것"

입력

수정

지면A3

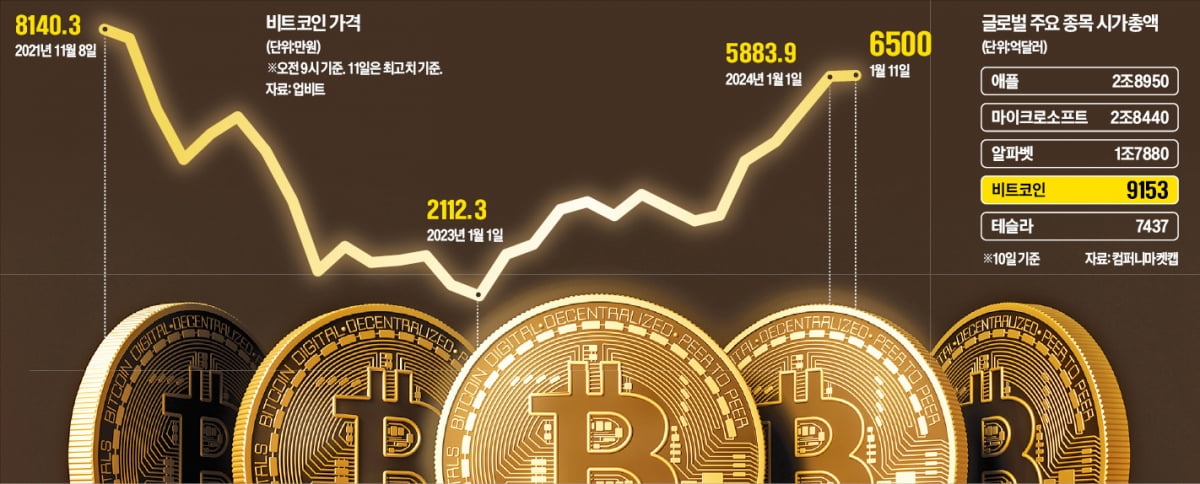

11개 현물 ETF 상장 거래미국에서 비트코인 현물 상장지수펀드(ETF)가 승인된 것은 세계 최대 자본시장에서 비트코인이 공식적인 투자 자산으로 인정받았다는 의미다. 주식과 같은 방식으로 비트코인에 투자할 길이 열리면서 제도권에 진입하게 됐다. 현재 국내에서 6300만원대에 거래되고 있는 비트코인이 올해 1억원을 넘어설 것이란 장밋빛 전망도 나온다.

현대판 '튤립버블' 오명 벗고

15년 만에 글로벌 대표자산으로

블랙록·아크, 수수료 파격 인하

새 자산시장 '세 확장'에 사활

SEC “금 ETF 감독 경험 반영”

게리 겐슬러 미 증권거래위원회(SEC) 위원장은 10일(현지시간) 블랙록 등 11개사 비트코인 현물 상장지수상품(ETP)의 상장을 승인한다는 내용의 성명을 발표했다. 그는 “SEC가 2004년부터 비(非)증권성 원자재 현물 ETP를 감독한 경험이 비트코인 ETP 거래를 감독하는 데 유용하게 활용될 것”이라고 말했다. SEC가 2004년 금 현물 ETF를 승인한 전례를 언급한 것이다. 겐슬러 위원장은 비트코인에 대해 “투기적이고 변동성이 크다”는 경고를 덧붙였지만, 시장에서는 비트코인이 금에 준하는 투자 자산에 등극했다는 데 의미를 더 크게 부여했다. 시장은 환호했다. 비트코인 가격은 이날 한때 국내에서 2년여 만에 처음으로 6500만원을 넘어섰다.블랙록, 아크21셰어스 등 이번에 비트코인 현물 ETF를 상장하는 자산운용사는 수수료를 파격적으로 낮추면서 초기 시장을 확보하기 위한 채비를 마쳤다. 블랙록은 0.30%, 아크21셰어스·반에크는 0.25% 수수료율을 책정했다. 인베스코갤럭시(0.59%)와 비트와이즈(0.24%) 등은 ‘첫 6개월 동안 무료’를 내걸기도 했다. 비트코인 선물 ETF 수수료가 0.5~1%라는 점에서 이들 자산운용사가 새로운 자산 시장에서 점유율을 높이기 위해 사활을 걸었다는 분석이 나온다.

제2의 튤립→글로벌 10대 자산으로

투자자는 보다 안전하게 비트코인에 투자할 수 있게 됐다. 비트코인은 2009년 ‘나카모토 사토시’라는 정체불명의 프로그래머에 의해 세상에 나왔다. 탄생 초기에는 17세기 네덜란드에서 투기 광풍이 불었던 튤립에 비교됐다. 워런 버핏은 “가치를 창출하는 자산이 아니다”고 혹평했다.변동성이 크고 24시간 거래되는 탓에 보편적인 투자 자산으로 자리매김하기도 어려웠다. 비트코인이 거래되는 암호화폐거래소에 대한 신뢰도 낮았다. 기관과 법인은 비트코인 직접 투자 시 회계 처리와 내부의 법적 문제 등을 고려해야 했다. 미국에서 2021년 승인된 비트코인 선물 ETF에 투자할 수도 있지만 선물 만기 연장(롤오버) 등에 따른 비용이 많이 들어 수익률이 낮다는 평가를 받았다.비트코인은 그러나 15년이 지난 현재 글로벌 10대 자산으로 성장했다. 시가총액은 9153억달러에 달한다. 테슬라(7437억달러)보다 시총이 크다. 버핏의 벅셔해서웨이(8004억달러) 시총도 넘어섰다. 주식이 아닌 자산으로는 금(13조6390억달러)과 은(1조2980억달러) 다음이다.

엇갈리는 가격 전망

시장에서는 투자 자금이 대거 유입되는 ‘크립토 스프링’(암호화폐 투자 활황기)을 기대하고 있다. 금 현물 ETF가 승인된 이후 1000억달러(약 131조원) 이상의 자금이 금 시장에 흘러 들어왔다. 스탠다드차타드(SC)는 “올해에만 500억~1000억달러의 자금이 암호화폐 시장에 유입될 것”이라며 “비트코인 가격이 올해 10만달러(약 1억원)까지 오를 수 있다”고 전망했다.반면 비트코인 현물 ETF 승인에 대한 시장의 기대가 과장됐다는 반박도 있다. JP모간체이스는 앞서 보고서에서 “SEC가 비트코인 현물 ETF 신청을 모두 승인할 경우 이들 ETF의 수익률이 부진할 것”이라고 예측했다. 이미 가격에 반영됐다는 이유에서다.일각에서는 SEC가 올해 상반기 이더리움 현물 ETF도 승인할 것이라는 전망이 나온다. 에릭 발추나스 블룸버그 ETF 애널리스트는 “올해 5월까지 이더리움 현물 ETF가 승인될 가능성은 70%”라고 내다봤다.

조미현 기자/뉴욕=박신영 특파원 mwise@hankyung.com