하림, HMM 인수 계약 '막판 진통'

입력

수정

지면A14

5년 지분 매각 제한 JKL 제외

하림 요구…협상 기한 연장될 듯

6일 투자은행(IB)업계에 따르면 하림 측은 협상 기한 마지막 날인 이날까지 5년간 지분 매각 제한에서 JKL파트너스를 제외해달라는 요청을 고수하고 있다. 투자금 회수가 필수적인 사모펀드(PEF) 운용사 JKL파트너스의 특성을 고려해달라는 취지다. 이번 거래에 정통한 관계자는 “하림 측에서 더 이상의 양보는 없다는 입장을 유지하고 있다”고 말했다.매각 측은 당황스러워하는 분위기다. 하림이 매각 측이 제시한 대부분 조건을 수용하면서 양측 협상이 급속도로 진전됐기 때문이다. 하림은 배당 제한과 5년간 지분 매각 제한 해제를 요구하다가 결국 포기했다. 마지막 쟁점이던 지분 매각 제한에 JKL파트너스를 포함하는 안에도 하림 측이 검토 의사를 밝히면서 양측은 최근까지도 1~2주 내로 본계약 체결을 기대해왔다.

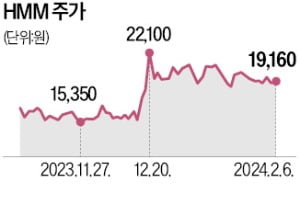

해진공을 중심으론 JKL파트너스가 HMM 지분 인수 이후 단기간에 시장에서 매각해 차익을 거두는 것을 경계해 해당 조항을 조정할 수 없다는 입장이다. HMM 주가가 주당 1만9000~2만원 수준으로 하림 측의 계약 금액인 주당 1만6000원보다 20% 상승하면서 PEF가 ‘먹튀’에 나설 것이란 우려가 반영됐다. 매각 측은 당장 결렬을 선언하기보다 협상 기한을 더 연장하는 안에 무게를 두고 있다.

차준호 /하지은 기자 chacha@hankyung.com