유럽까지 번진 상업 부동산 '쇼크'…韓금융사 손실 눈덩이

입력

수정

지면A8

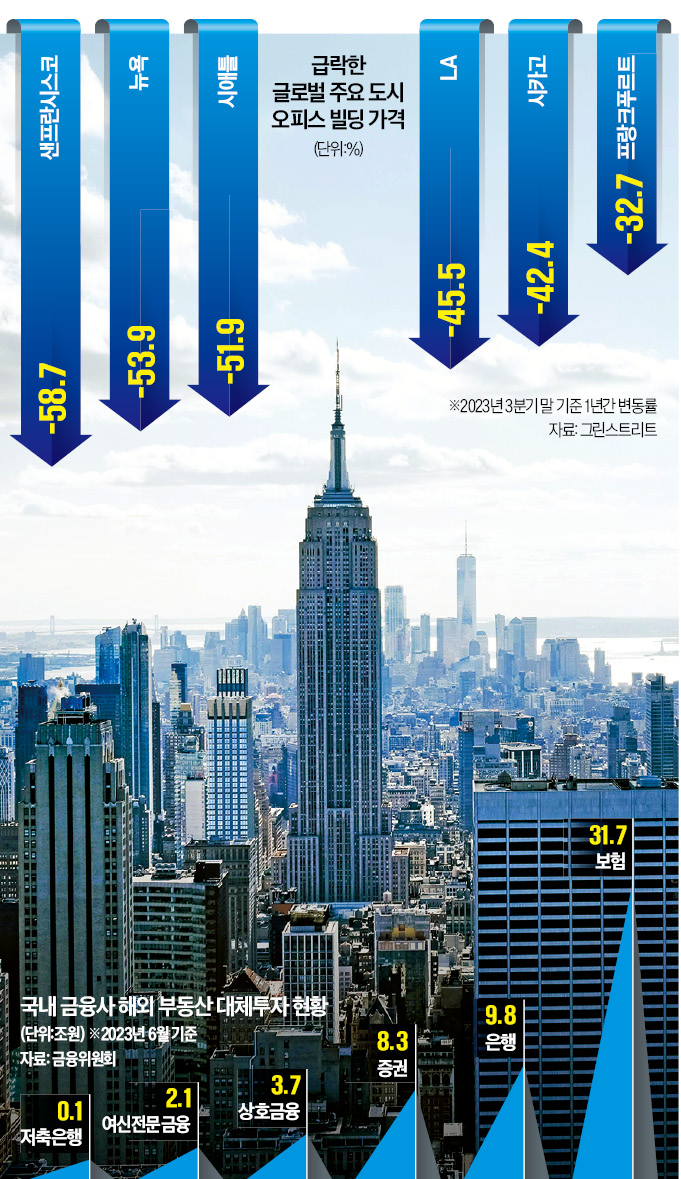

공모펀드 등 연내 11조 만기미국발 상업용 부동산 부실 확대로 국내 은행 보험 증권 등 금융사들의 해외 부동산 대체투자 공포가 또다시 커지고 있다. 미국 뉴욕커뮤니티뱅코프(NYCB)를 시작으로 일본 아오조라은행, 독일 도이체방크가 미국 상업용 부동산에서 발생한 투자 손실 때문에 대손충당금 규모를 대폭 늘렸다.

해외 부동산 대체투자 '공포'

우리금융·하나·미래에셋증권 등

충당금 대폭 늘리면서 실적 하락

이지스, 獨 트리아논 빌딩 투자

펀드 설정후 누적손실 80% 넘어

고수익 노린 후순위 투자 '부메랑'

손실 확정시 기관들 소송 가능성

국내 금융사들도 비상이다. 해외 부동산 대체투자액 55조8000억원 중 상당액이 부실 우려가 큰 미국과 유럽에 집중돼 있다. 막대한 손실충당금의 영향으로 ‘쇼크’ 수준의 지난해 4분기 실적을 내놓은 금융사가 적지 않다.

○금융사 잇달아 부진한 4분기 실적 발표

같은 날 실적을 내놓은 우리금융지주는 지난해 대손충당금 비용으로 전년 대비 112.4% 늘어난 1조8807억원을 쌓았다. 계열사들의 해외 부동산 투자 손실과 PF 잔액 등을 선제 반영한 영향이다.

하나증권은 지난해 3737억원 규모의 충당금을 적립했다. 2019~2020년 공격적으로 투자한 해외 부동산 자산을 보수적으로 재평가하고 충당금을 반영한 것이다. 이 영향으로 2708억원의 당기순손실을 기록했다. JB금융지주와 BNK금융지주도 지난해 전년 대비 70% 이상 늘어난 충당금을 쌓은 영향으로 실적이 부진했다.

○손실 규모 올해 더 커질 수도

금융사들의 부동산 부실에 따른 충당금 적립은 올해도 이어질 전망이다. 지난달 열린 금융위원회 주관 금융지주회의 등에서 금융당국은 충당금 증액을 요청한 것으로 알려졌다. 올해 부동산 부실에 따른 추가 손실 가능성을 사전에 대비하라는 의미다.국내 금융사의 해외 부동산 대체투자는 대부분 북미와 유럽에 집중돼 있다. 금융위에 따르면 지난해 6월 말 기준 국내 금융사의 해외 부동산 대체투자펀드 중 20%인 11조6000억원어치가 올해 만기를 맞는다.

상업용 부동산에 투자한 일부 해외 부동산 펀드는 이미 손실을 보고 있다. 미래에셋자산운용의 ‘미래에셋맵스 미국 부동산9-2호 펀드’는 9786억원에 매수한 미국 텍사스주 댈러스 오피스 빌딩을 지난해 10월 20%가량 손해를 보고 7879억원에 매각했다. 독일 프랑크푸르트의 트리아논 빌딩에 투자한 ‘이지스글로벌부동산투자신탁229호’도 펀드 설정 이후 누적 손실이 80%를 넘어섰다.

해외 부동산 투자 손실이 커지면 국내 기관투자가(LP)들이 소송까지 걸 수 있다는 우려가 나온다. 한 대형 연기금 관계자는 “손실이 확정되면 책임 소재를 가리기 위해 소송으로 이어질 수밖에 없다”며 “LP들끼리 망가진 자산 사례를 공유하며 시장 분위기를 살피고 있다”고 전했다.

한국신용평가는 “증권사들이 해외 부동산 투자를 하면서 투자수익 극대화를 위해 중·후순위로 지분 투자 편입 비중을 높이는 경우가 많다”며 “그러다 보니 레버리지 효과로 인해 감정가격 하락 대비 손실률이 높다”고 밝혔다. 그러면서 “해외 대체투자에 적극적이던 대형 증권사들이 지난해 3분기 유럽과 미국의 오피스 투자와 관련해 평가손실 혹은 충당금 설정으로 실적이 나빠지고, 일부는 분기 순손실을 냈다”고 설명했다.

윤아영 기자 youngmoney@hankyung.com