"밸류업 수혜주 변화 중…저PBR 말고 저PER·고ROE로"

입력

수정

하나증권 보고서

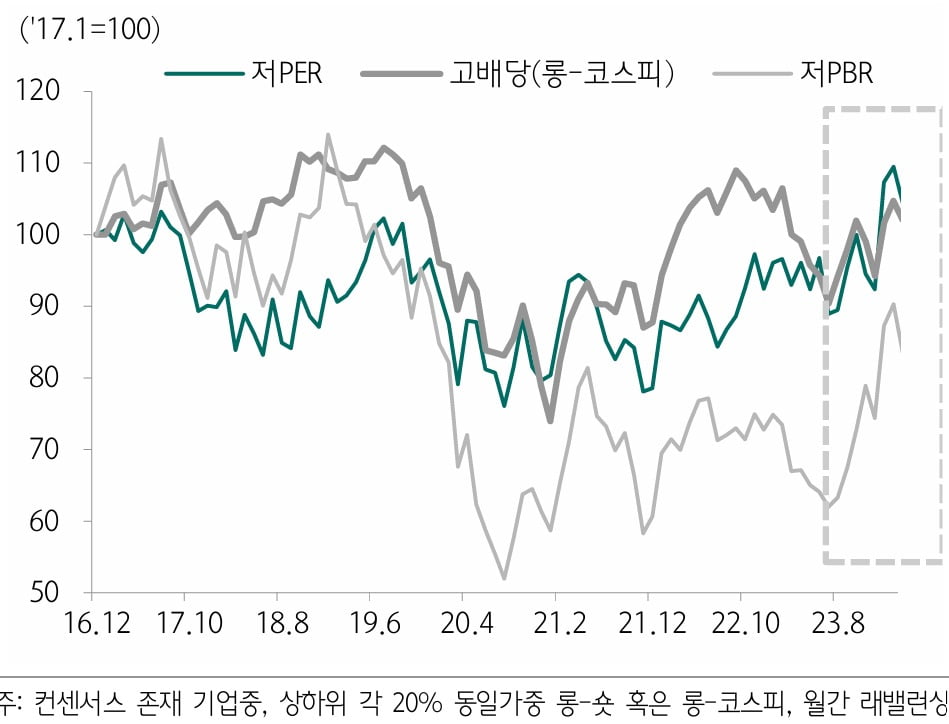

13일 하나증권은 보고서에서 "3월 들어 시장 분위기의 변화가 감지된다. 해마다 12월부터 코스피200 현물에 금융투자의 배당 차익관련 순매수와 1~2월까지 순매도(2월 말 기준 누적 '제로') 패턴이 반복되기 때문"이라며 "다만 지난해 12월 순유입된 금융투자 4조6000억원 물량은 현재 3조9000억원으로 지난주부터는 오히려 증가하고 있다"고 밝혔다.이경수 연구원은 "이 물량은 3월 말 배당락(일부 기말배당·분기배당) 후 유출될 가능성이 높다. 경험적으로 현물 배당차익 물량의 유출은 특히 고배당 팩터에 악재였다"며 "실적시즌의 실적 롱숏 수요 증가 및 성장주 진영의 반등세, 5월 있을 밸류업 정책 2차세미나 전까지의 정책 공백기, 금리하락 등이다"고 적었다.

중장기적인 주주환원을 할 수 있는 기업은 안정적인 순익과 현금흐름을 가져가는 기업일 것으로 보인다. 때문에 이 연구원은 밸류업 정책의 기대감은 기존과 다른 양상으로 전개될 가능성이 높다고 봤다. 저PBR보다는 저PER·고ROE 종목군 중심으로 매수세가 형성될 것이라는 얘기다.

이 연구원은 "일본 프라임 150 지수처럼 밸류업 스코어링 기준으로 50%의 종목을, PBR 1배 이상인 시가총액 상위 종목으로 나머지 50%를 선정하고 유동시총으로 비중을 구성할 가능성이 높다"며 "그렇게 되면 스코어링과 무관한 초대형주를 일정부분 편입해 벤치마크와의 추적오차를 관리하고 밸류업 스코어링 상위 중소형주에게도 편입의 수급적 수혜가 동시에 나타나기 때문"이라고 설명했다.

신민경 한경닷컴 기자 radio@hankyung.com