증시 폭락기엔 투자 매력 '뚝'…'급변기'에 피해야 할 주식은

입력

수정

"금리상승·중동불안 모두

대형주보단 소형주에 악재"

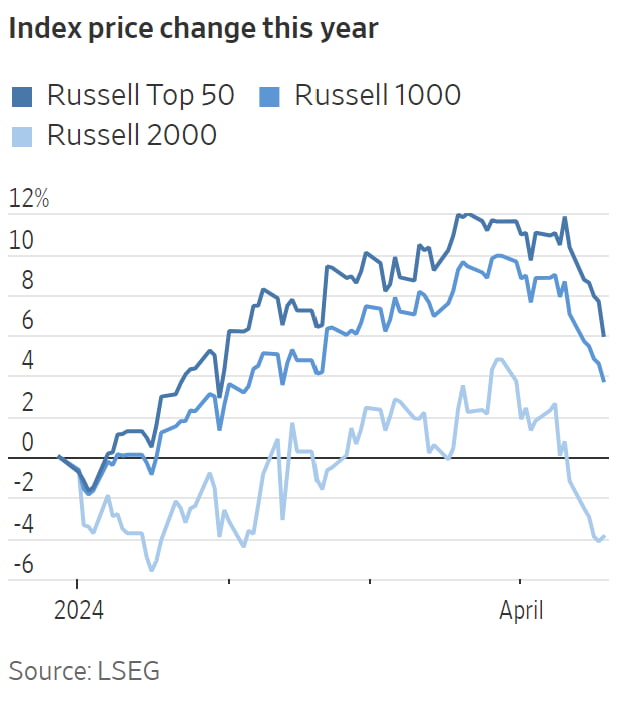

21일(현지시간) 월스트리트저널(WSJ)에 따르면 1분기 대형주 중심의 S&P500지수가 10% 이상 상승한 것에 비해 소형주로 구성된 러셀 2000지수는 같은 기간 상승률이 5% 미만으로 집계됐다. 이달 들어서는 러셀 2000지수가 8.3% 하락했지만 S&P500지수는 5.5% 하락에 그쳤다. 소형 기업까지 포함하는 러셀 마이크로캡 지수 역시 대형주에 비해 상승 폭은 적고, 하락 폭은 컸다.

반면 소규모 기업들은 채권 발행이 어려워 변동금리를 따라야 한다. WSJ은 “금리와 중동 전쟁 모두 대기업보다 소규모 기업에 훨씬 더 큰 타격을 줬다”며 “일부 대기업의 경우 금리 상승으로 인해 수익이 증가하기도 했다”고 짚었다. 이어 “(경기가 어려울 때) 신용카드로 대출받는 가난한 소비자들의 사례와 마찬가지로, 미국 중앙은행의 긴축 정책으로 부채 비용이 치솟는 바람에 소규모 기업의 수익에 타격을 입혔다”고 덧붙였다.

골드만삭스 분석에 따르면 러셀 2000지수 부채의 거의 3분의 1은 변동금리를 따르고 있지만, S&P500 지수는 그 비율이 6%에 불과하다.또한 소규모 기업은 수익에 비해 부채가 더 많은 경향이 있다. 수익 변동성이 크기 때문에 증시 폭락기에는 투자 매력이 더욱 떨어진다.

한경제 기자