10년 기다린 한국타이어…M&A로 미래차 '트리플 액셀'

입력

수정

지면A11

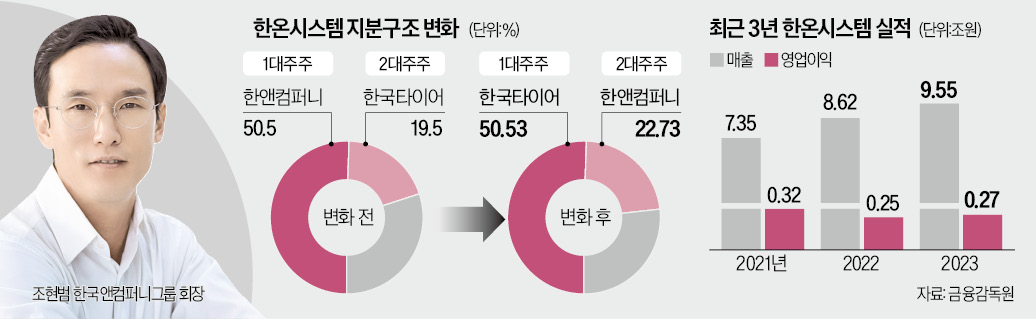

2014년 2대주주로 첫 지분 취득한국타이어앤테크놀로지가 세계 2위 자동차 열관리 기업인 한온시스템의 최대주주로 올라선 건 전기차 시대의 본격 개화에 미리 대비하자는 차원으로 해석된다. 전기차용 고부가가치 타이어가 안정 궤도에 오른 데다 ‘아트라스’라는 브랜드로 배터리 제조 역량을 갖추고 있는 만큼 한온시스템을 품으면 전기차 기술 세 가지를 보유하게 된다는 의미다.

기업가치 하락하자 경영권 사들여

조현범 회장의 선제적 투자 결실

"모빌리티 종합 부품사 도약 발판"

사모펀드 한앤코 '아픈 손가락' 정리

한때 8조원대에 달한 한온시스템의 몸값이 한결 가벼워진 데다 기존 최대주주인 사모펀드 한앤컴퍼니가 ‘퇴로’를 찾고 있었다는 점도 이번 거래가 성사된 배경으로 꼽힌다.

○10년 공들인 M&A

한국타이어가 한온시스템의 가능성을 눈여겨본 건 2014년이다. 당시 마케팅본부장(사장)이었던 조현범 한국앤컴퍼니 회장은 한온시스템이 향후 전기차 시장에서 중요한 역할을 할 것으로 판단해 한온시스템 지분 19.5%를 1조800억원에 사들였다. 전기차의 안정성을 위해선 열관리가 필수다.조 회장은 그룹 차원에서 생소한 자동차 열관리 시스템 기술과 회사 경영 방식을 습득하기 위해 임원과 직원을 이듬해인 2015년 파견했고, 3년 주기로 이들을 교체하며 시장을 파악했다. 이번에 1조7330억원을 추가 투자해 한온시스템 최대주주로 올라선 것은 다목적 포석을 염두에 둔 행보로 알려졌다. 한국타이어로선 고객사에 ‘토털 패키지’를 제공할 수 있다는 것이 큰 장점으로 꼽힌다.한국타이어 관계자는 “한온시스템 인수로 한국앤컴퍼니그룹은 양적·질적 측면에서 역동적 미래 성장을 본격화하는 추진력을 확보할 예정”이라며 “한국타이어가 갖춘 공급망을 통해 한온시스템 제품 판매를 확대하며 시너지 효과를 낼 것”이라고 밝혔다. 한온시스템은 현대차그룹을 비롯해 포드, 폭스바겐, BMW, 메르세데스벤츠 등을 고객사로 두고 있지만, 한국타이어는 이를 포함해 40여 개 글로벌 완성차 제조사에 타이어를 공급하고 있다. 경쟁사에 비해 확실한 우위를 점할 수 있다는 얘기다.

○‘아픈 손가락’ 매각한 한앤컴퍼니

지난해 말 조현식 고문과의 경영권 분쟁 이후 주주들에게 경영자로서 달라진 모습을 보여주기 위해서란 분석도 나온다. 당시 조 고문 측은 조 회장의 사법리스크와 경영 능력 부족을 집중 타격했다. 조 회장은 보석으로 풀려난 지난해 11월부터 인수합병(M&A)에 강한 의지를 불태웠다. 조 회장 측 핵심 관계자들이 투자은행(IB)업계 관계자들을 만나 물밑에서 인수 가능한 매물을 적극 검토하기도 했다.한온시스템은 2021년 초 주가가 2만원대까지 치솟을 정도로 전기차 분야 기대주로 부상했다. 2021년 한앤컴퍼니가 매각 작업에 처음으로 시동을 걸었을 때만 해도 프랑스 발레오와 독일 말레, 글로벌 사모펀드(PEF) 운용사 칼라일 등이 참전하는 등 해외에서 더 큰 관심을 받았다. 종합 자동차 부품 그룹인 HL그룹도 한온시스템 인수에 관심을 보였다. 이날 한온시스템 주가는 전일보다 10.56% 올라 6490원에 마감됐다.IB업계 관계자는 “한온시스템은 한앤컴퍼니의 아픈 손가락으로 불린다”며 “이번 지분 매각으로 투자 원금을 어느 정도 회복했을 것”이라고 말했다. 한앤컴퍼니는 한온시스템의 2대주주(23%)로 남을 예정이다.

한온시스템의 수익성 개선은 조 회장에게 남겨진 과제다. 한온시스템의 지난해 매출은 9조5593억원으로 10조원에 육박했지만, 영업이익은 2773억원으로 영업이익률이 2.9%에 불과하다. 조 회장은 “그룹 사이즈를 단숨에 두 배로 확대하는 한편 자동차산업을 넘어 차세대 기술 기반 추가 사업 확대로 2030년 매출 30조원 규모의 그룹으로 성장하겠다”고 말했다.

김재후/박종관 기자 hu@hankyung.com