[단독] 우리금융, 동양·ABL생명 함께 품는다

입력

수정

지면A1

'패키지 M&A'로 비은행부문 강화▶마켓인사이트 6월 26일 오후 6시 6분

대주주인 中다자보험그룹과 MOU 체결

실사 통해 가격 확정…"보험업 재진출"

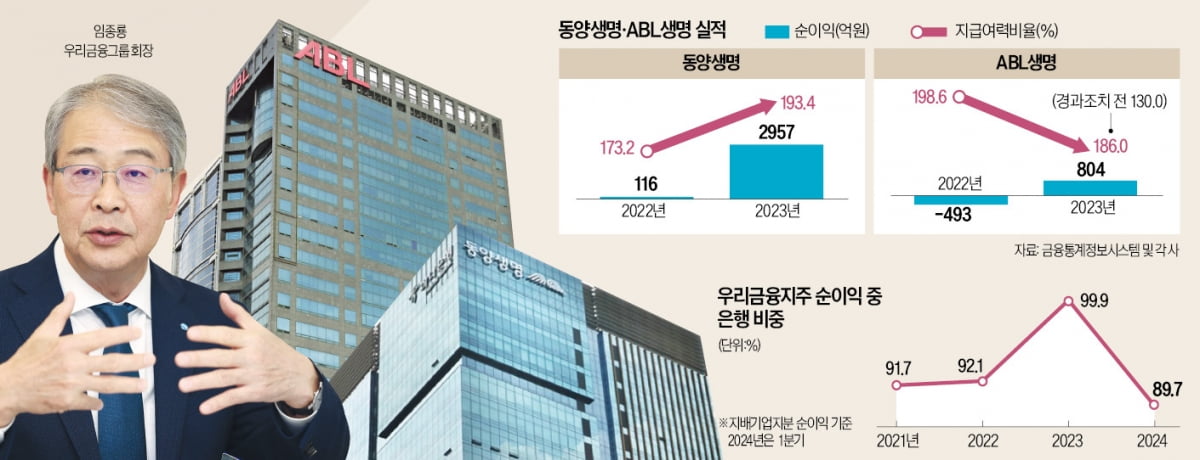

우리금융그룹이 중국 다자보험그룹이 보유 중인 동양생명과 ABL생명(옛 알리안츠생명)을 인수한다. 2014년 우리아비바생명을 매각한 후 10년 만에 보험업에 다시 진출하는 것이다. 임종룡 우리금융그룹 회장 취임 후 숙원으로 삼아온 비은행 부문 강화를 위해 조(兆) 단위 인수합병(M&A)으로 승부수를 던졌다는 평가가 나온다.

매각 가격은 확정되지 않았다. 양측은 실사 및 협상을 통해 가격을 최종적으로 확정할 방침이다.

우리금융은 사업 다각화를 위해 증권, 보험 분야 M&A를 추진해 왔다. 2014년 우리아비바생명(현 DGB생명)을 DGB금융그룹에 매각한 뒤 보험업에 진입하지 못했기 때문이다. 5대 금융그룹 중 보험 계열사가 없는 곳은 우리금융뿐이다.

이 때문에 시장에서는 동양생명·ABL생명 외에 KDB생명, 롯데손해보험 등 주요 보험업계 ‘대어’가 M&A 시장에 나올 때마다 우리금융을 1순위 인수 후보로 거론했다. 우리금융 내부에선 다수의 매물을 검토한 끝에 동양생명이 가장 안정적인 수익 창출 능력을 확보하고 있다고 판단했다.

우리금융은 동양생명과 ABL생명을 한 번에 인수하면서 생명보험 사업에서도 다른 금융그룹과 본격적인 경쟁을 펼칠 수 있게 됐다. 3월 말 기준 동양생명의 자산은 32조4402억원, ABL생명 자산은 17조4707억원이다. 단순 합산하면 총 49조9109억원이다. 삼성생명, 교보생명, 한화생명, 신한라이프생명, NH농협생명에 이어 여섯 번째다.

한편 우리금융은 28일 진행될 롯데손해보험 인수 본입찰에는 불참하기로 가닥을 세웠다. 우리금융 관계자는 “여러 방안을 검토 중이지만 아직 확정된 바 없다”고 말했다.

차준호/최석철/박재원 기자 chacha@hankyung.com