서울 아파트 한 채만 있어도 상속세 대상…100명 중 15명꼴 [2024 세법개정안]

입력

수정

기획재정부가 25일 확정한 ‘2024년 세법 개정안’에 따르면 상속세율 최고세율은 현행 50%에서 40%로 인하된다. 대기업 최대주주가 물려받는 주식 가치에 20%를 할증해 상속가액을 산정하는 최대주주 할증과세 제도는 이달 초 하반기 경제정책방향 때 앞서 발표한 대로 폐지하기로 했다.

현행 △1억원 이하 (세율 10%) △1억원 초과 ~5억원 이하 (20%) △5억원 초과 ~10억원 이하 (30%) △10억원 초과 ~ 30억원 이하 (40%) △30억원 초과 (50%) 등 5개로 구성된 과표 구간은 △2억원 이하 (세율 10%) △2억원 초과~5억원 이하 (20%) △5억원 초과~10억원 이하 (30%) △10억원 초과 (40%) 등 4개로 축소된다. 특히 하위 과표(10% 세율) 구간을 1억원에서 2억원 이하로 상향했다.

상속세율과 과표 구간이 일제히 조정된 건 1999년 세법 개정안 시행 이래 25년 만이다. 누진공제액도 각 과표 구간별로 1000만원씩 상향했다. 이와 함께 현행 5000만원이던 자녀공제액을 10배인 5억원으로 대폭 올렸다. 자녀공제액이 상향된 건 2016년 3000만원에서 5000만원으로 상향된 지 8년 만이다.

기초공제(2억원)과 일괄공제(5억원) 및 배우자 공제(5억~30억원) 한도는 유지된다. 배우자 공제액은 최소 5억원이며, 5억원을 초과하면 배우자의 법정지분율과 30억원 중 작은 금액을 공제한다. 자녀공제는 인당 기준으로, 자녀가 많을수록 자녀공제 한도는 비례해서 늘어난다. 공제는 기초공제 및 자녀·배우자공제 등 합계액과 일괄공제액 중 더 높은 금액을 적용하는 방식이다.

예컨대 현행 기준을 적용할 때 상속인이 배우자와 자녀 2명일 경우 10억원의 공제가 적용됐다. 상속재산이 10억원이 넘으면 과세 대상이 된다는 뜻이다. 배우자 공제(5억원)과 일괄공제(5억원)을 합친 것이다. 기존에는 자녀공제액이 5000만원에 불과했기 때문에 기초공제(2억원)와 자녀공제(1억원=5000만원×2)을 합쳐도 일괄공제액에 미치지 못했다. 이 때문에 일괄공제액이 적용된 것이다.

정부가 이번에 내놓은 상속세 및 증여세법 개정안에 따르면 상속인이 배우자와 자녀 2명일 경우 17억원의 공제가 적용된다. 배우자 공제(5억원)와 자녀공제(10억원=5억원×2) 및 기초공제(2억원)을 합친 것이다.

KB부동산이 집계한 지난 6월 서울 아파트 평균 매매가격은 12억1490만원이다. 배우자가 자녀 2명이 있는 경우 공제한도가 17억원까지 상향됐기 때문에 이번 개정안에 따라 서울 아파트 한 채를 보유한 상당수 가구들은 상속세 부담을 덜 수 있게 됐다. 아파트의 경우 상속재산 평가액은 시가 기준이다.

고가 아파트를 보유한 가구도 상속세 부담이 크게 줄어든다. 예컨대 상속재산이 25억원이고, 상속인이 배우자와 자녀 2명일 경우 지금은 4억4000만원의 상속세를 내야 했다. 상속재산(25억원)에서 공제한도(10억원)을 제외한 과표에서 세율 40%를 곱한 후 누진공제액(1억6000만원)을 제외한 숫자다. 하지만 개정안이 통과될 경우 상속세 부담은 1억7000만원으로 줄어든다. 공제한도(12억원)가 늘어나면서 과표 구간도 기존 세율 40% 대신 30%가 적용된다.

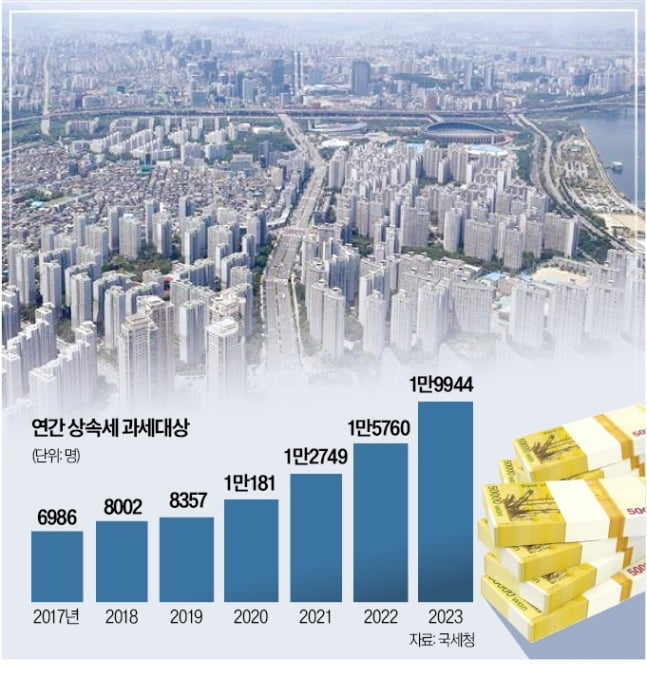

기재부는 이번 상속세 개편으로 중산층 부담이 크게 줄어들 것으로 기대하고 있다. 국세청에 따르면 지난해 상속세 과세 대상 피상속인(사망자)은 1만9944명으로, 전년(1만5760명)보다 26.5%(4184명) 증가했다. 신고 인원이 아니라 세액이 확정된 결정 인원 기준이다. 상속세는 피상속인을 기준으로 부과된다. 상속세는 피상속인 사망 후 6개월까지 신고해야 하고, 이어 9개월간 결정 절차를 밟는다.

1년 새 늘어난 인원은 역대 최대다. 과세 대상 피상속인은 2020년 1만181명으로, 처음 1만명을 넘어선 뒤 3년 만에 두 배 가까이 늘었다. 2017년(6986명)과 비교하면 세 배 가까이 늘었다. 2000년만 해도 상속세 과세 대상은 1389명에 불과했다.

이후 조금씩 증가해 2014년 7542명으로 늘어난 과세 대상은 부동산 정체기이던 2015년 6592명으로 줄었다. 주춤하던 과세 대상은 집값 가격이 급등하기 시작한 2018년부터 매년 급증했다. 국세청 관계자는 “부동산 가격 상승으로 상속세 과세 대상도 늘었다”고 밝혔다.

특히 부동산 가격 상승 여파로 지난해 전체 피상속인(사망자) 중 과세 대상자 비율을 뜻하는 상속세 과세 비율은 역대 최고인 6.82%에 달했다. 2022년(4.53%)보다 2.29%포인트 올랐다. 서울 지역은 15.0%에 달했다. 11년 전인 2012년(4.77%)과 비교해 세 배 이상으로 올랐다. 피상속인 기준 서울 시민 100명 중 15명꼴로 상속세를 낸다는 뜻이다.

강경민 기자 kkm1026@hankyung.com