코스피 상위 60%가 低PER주…"LG전자·두산에너빌 저가 매력 커"

입력

수정

지면A15

시총 상위 100개 종목 중 62곳

12개월 선행PER, 3년 평균 이하

반도체·車·제약이 가장 저평가

2차전지·금융은 수익 악화 우려

AI 거품론 해소 후 외인 매수 땐

코스피 다시 상승세 탈 것

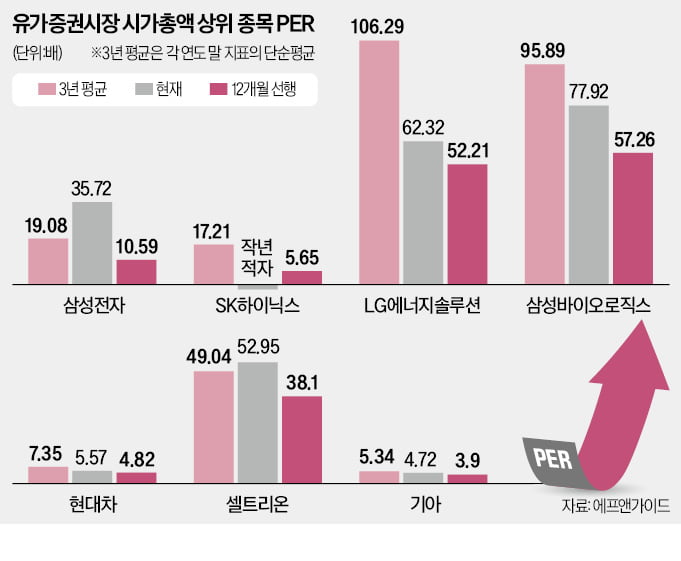

○“코스피 주요 업종, 저평가 상태”

14일 에프앤가이드에 따르면 유가증권시장 시총 상위 100곳(신규 상장사 제외) 중 12개월 선행 PER이 최근 3년간 평균 아래로 내려간 곳은 62개 종목으로 집계됐다. 주요 기업 60% 이상의 주가 대비 실적이 과거 3년보다 높아질 것으로 전망되는데도 제 평가를 받지 못하고 있다는 뜻이다.대상을 시총 상위주로 더 좁힐수록 저평가 비중은 높아졌다. 시총 상위 50개 종목 중 12개월 선행 PER이 3년 평균을 밑도는 비율은 34곳(68%)이었다. 시총 상위 20곳 중에선 16곳(80%), 상위 10곳 중에서도 8곳이 저평가 상태인 것으로 나타났다.

또 다른 주력 산업인 자동차 업종 역시 저평가 상태인 것으로 나타났다. 현대차의 최근 3년 PER과 12개월 선행 PER은 각각 7.35와 4.82로 집계됐다. 기아는 각각 5.34, 3.90이었다. 이웅찬 iM증권 연구원은 “기아 주가가 최근 급락해 2월 가격에 근접하면서 선행 PER이 4배 수준으로 하락했다”며 “밸류에이션 부담이 크게 줄었다”고 분석했다.제약과 조선 업종 등도 실적 향상에 따라 주가가 재평가될 것으로 예상된다. 삼성바이오로직스의 3년 평균 PER은 95.89에 달하지만 선행 PER은 57.26으로 낮아졌다. 셀트리온도 이 지표가 각각 49.04와 38.10이었다. 두산에너빌리티(101.38→21.43), LG전자(21.03→7.50) 등도 PER이 크게 내려갈 수 있는 종목으로 조사됐다. 다만 2차전지와 금융 업종은 반대인 것으로 나타났다. 2차전지는 업황 부진, 금융은 금리 인하로 수익성 악화가 예상된다.

○“美 경기 침체 리스크 거의 해결”

최근 폭락을 딛고 반등 중인 증시는 ‘저렴한 종목 찾기’로 분주하다. 재하락 부담이 여전한 만큼 실적 전망에 훼손이 없는 섹터에서 새로운 주도주가 나올 수 있다는 관측 때문이다. 이 같은 흐름에서 유가증권시장 종목들의 밸류에이션 매력이 부각되고 외국인 수급이 다시 유입될 수 있다는 기대도 나온다.이경민 대신증권 연구원은 “유가증권시장은 8월 초 쇼크로 실적 대비 저평가 업종이 많아졌고, 양호한 실적이 밸류에이션 매력을 만들고 있다”며 “시장이 안정되면 반도체 자동차 인터넷 등 저평가된 업종이 반등을 주도할 것으로 본다”고 조언했다.물론 미국 경기 침체 현실화에 따라 기업들의 실적 전망이 부정적으로 바뀔 가능성도 존재한다. 그러나 최근 시장은 미국 경기의 연착륙을 예상하는 분위기가 지배적이다. 조준기 SK증권 연구원은 “경기 침체 리스크는 거의 해결된 상황”이라며 “인공지능(AI)과 관련된 물음표만 해결되면 외국인 매수세가 다시 들어와 코스피지수 방향이 위로 향할 가능성이 높다”고 전망했다.

박한신 기자 phs@hankyung.com